クレジットカードおすすめ徹底比較!ポイント還元率の高いクレジットカード19選

監修:

お役立ちコラム編集部

クレジットカードを選ぶ際、多くの人が最も重視するポイントの一つが「ポイント還元率」ではないでしょうか。クレジットカードを利用すると、支払い金額に応じて独自のポイントが付与され、そのポイントをマイルや他のポイントに交換できるため、賢い選択が求められます。

実際に、ポイント還元率が0.5%異なるだけでも、年間100万円をカード決済した場合、年間のポイント還元額には「5,000円もの差」が生じることがあります。少しでもポイント還元率の高いおすすめのクレジットカードを選ぶことで、よりお得にショッピングを楽しむことができます。

今回この記事では、ポイント還元率に注目し、クレジットカードのポイント還元率の基礎から、ポイント還元率の活用方法、ポイント還元率の高いクレジットカードの選び方まで詳しく解説してきます。

ポイント還元率の高いおすすめのクレジットカードの特徴やおすすめのポイントも徹底解説していきますので、自分にぴったりのポイント還元率の高いクレジットカードを見つけるための参考にしてください。お得なクレジットカードを使って、賢くポイントを貯めていきましょう。

今回の記事では「ポイント還元率」にフォーカスして、おすすめのクレジットカードをご紹介していますが、もっと幅広くおすすめのクレジットカードを知りたいという方は、以下の記事も参考にしてみてください。

合わせて読みたい「おすすめのクレジットカード」に関するおすすめ記事

【保存版】おすすめのクレジットカードとは?目的や利用者別におすすめを解説

目次

- クレジットカードのポイント還元率とは

- ポイント還元率の高いクレジットカードおすすめの活用法

- ポイント還元率の高いクレジットカードおすすめの選び方

- ポイント還元率の高いクレジットカードおすすめ9選

- ポイント還元率の高いクレジットカードおすすめ1|三井住友カード(NL)

- ポイント還元率の高いクレジットカードおすすめ2|JCBカード W

- ポイント還元率の高いクレジットカードおすすめ3|JCBカード S

- ポイント還元率の高いクレジットカードおすすめ4|Oliveフレキシブルペイ

- ポイント還元率の高いクレジットカードおすすめ5|楽天カード

- ポイント還元率の高いクレジットカードおすすめ6|エポスカード

- ポイント還元率の高いクレジットカードおすすめ7|三菱UFJカード VIASOカード

- ポイント還元率の高いクレジットカードおすすめ8|PayPayカード

- ポイント還元率の高いクレジットカードおすすめ9|P-oneカード<Standard>

- ポイント還元率の高いクレジットカードおすすめ|ゴールドランク

- ポイント還元率の高いクレジットカードおすすめ|プラチナランク

- ポイント還元率の高いクレジットカードの注意点

- まとめ

クレジットカードのポイント還元率とは

クレジットカードのポイント還元率は、利用金額に対してどれだけのポイントが還元されるかを示す重要な指標です。これは、日々のショッピングやサービスの支払いで、どれくらいお得になるかを測る尺度として利用されます。ここではまず、クレジットカードのポイント還元率の仕組みや、ポイント付与率との違いについて詳しく解説します。

ポイント還元率とポイント付与率の違い

クレジットカードを選ぶ際には、まず「ポイント還元率」と「ポイント付与率」の違いを理解することが重要です。

- ポイント還元率:利用金額に対して、最終的にいくらの価値が返ってくるかを示します。ポイントの価値が何円相当かによって実際の還元額が決まります。

- ポイント付与率:利用金額に対して、何ポイントが付与されるかを示します。付与されるポイント数をベースにした指標で、直接的な金額ベースではありません。

クレジットカードでのポイント還元率の計算例

クレジットカードのポイント還元率を理解するために、具体的な例を挙げます。

例えば、1ポイントが1円相当であるクレジットカードであれば、100ポイント獲得した場合、100円分の価値が還元されます。一方で、1ポイントが0.5円相当の場合は、100ポイントで50円分の価値しか得られないため、同じポイント付与率でもポイント還元率が低くなることがあります。

クレジットカードのポイント還元率で気をつけておきたい注意点

1万円の利用で100円分のポイントが返ってくる場合、ポイント還元率は1%となりますが、1ポイントが何円相当なのかにより還元の価値が異なる点に注意が必要です。

人気クレジットカードのポイント還元率比較

クレジットカードごとにポイント還元率や付与率が異なるため、よく利用するクレジットカードや目的に応じたクレジットカードを選ぶことが重要です。ここでは、人気クレジットカードのポイント還元率を比較してみましょう。

- 三井住友カード(NL)

ポイント還元率は基本的に0.5%で、1ポイント=1円相当のVポイントとして還元されますが、特定の店舗ではポイント還元率が大幅に上がります。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 - 楽天カード

楽天市場での利用でポイント付与率が1%、1ポイント=1円相当の価値です。 - JCB CARD W

J-POINTが貯まり、ポイント還元率は利用状況に応じて異なります。1ポイント=3〜5円相当となる場合もあり、ポイントを賢く使うことで非常に高いポイント還元率が得られる可能性があります。

合わせて読みたい「生活費の支払いにおすすめのクレジットカード」に関するおすすめ記事

生活費の支払いはクレジットカードがおすすめ!生活費の支払いにおすすめのクレジットカード10選

ポイント還元率とポイント交換の違い

同じクレジットカードでも、ポイントの交換先によってポイント還元率が変動することがあります。例えば、JCBカードのJ-POINTを考えた場合、交換先によりポイント還元率が異なります。nanacoポイントに交換すれば1ポイント=4.5ポイントの価値がありますが、楽天Edyに交換する場合は1ポイント=3円にしかなりません。

お役立ちコラム編集部

交換先によってポイント還元率が異なるため、自分の利用頻度やニーズに合わせてポイント交換を検討することが重要です。

ポイント還元率の高いクレジットカード比較ポイント

クレジットカードのポイント還元率を比較する際は、単にポイント還元率の高さだけでなく、どのような店舗やサービスで利用できるか、またポイントの使い道も考慮することが大切です。ポイント還元率が高いクレジットカードを比較する際には、以下のポイントに注意しましょう。

- 利用する店舗やサービス

普段利用する店舗で高い還元率が得られるクレジットカードを選ぶと、日常生活でより多くのポイントを貯められます。 - ポイントの使いやすさ

ポイント還元率が高くても、ポイントの交換先が限られていたり、使い勝手が悪い場合はお得感が薄れます。楽天ポイントやVポイントのように、多くの場所で利用できるポイントはおすすめです。 - ポイント還元の条件

ポイント還元率が高いクレジットカードでも、特定の条件を満たさないとポイント還元率が下がる場合があります。

お役立ちコラム編集部

例えば、三井住友カード(NL)は特定の店舗やスマホ決済を利用した場合に限り、最大7%のポイント還元率を誇りますが、通常のポイント還元率は0.5%とクレジットカードの中では低いポイント還元率です。

ポイント還元率が高いクレジットカードの還元率アップのコツ

ポイント還元率が高いクレジットカードを比較検討した後は、そのポイント還元率を最大限、ポイント還元率をアップさせるコツを知ることが重要です。ここでいくつかのポイント還元率をアップするコツを紹介します。

- 優待店を活用

クレジットカードによっては、特定の店舗やネットショップで利用するとポイント還元率がアップする場合があります。例えば、三井住友カード(NL)は、対象のコンビニやファーストフード店でスマホ決済をするとポイント還元率が7%※に達します。

※対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと7%ポイント還元

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。 - ポイントアップサイトを経由する

多くのクレジットカードには、特定のオンラインショップでの利用時にポイント還元率がアップするポイントアップサイトがあります。これを利用すれば、通常より多くのポイントを獲得できます。 - ポイントの有効期限に注意

クレジットカードで貯めたポイントは有効期限がある場合がほとんどです。定期的にポイントを確認し、期限切れ前に使い切るようにしましょう。

クレジットカードのポイント還元率は、利用金額に対してどれだけの価値が返ってくるかを示す重要な指標です。クレジットカードのポイント付与率との違いを理解し、実質的なポイント還元率を考慮することで、クレジットカードをよりお得に活用できます。ポイント還元率が高いクレジットカードを選び、自分の生活スタイルに合ったクレジットカードを見つけることをおすすめします。また、優待店やポイントアップサイトを賢く利用して、クレジットカードのポイント還元率を最大限に引き上げることができます。

以上、クレジットカードのポイント還元率についての解説でした。次項では、ポイント還元率の高いクレジットカードのおすすめの活用方法を詳細に解説していきたいと思います。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

ポイント還元率の高いクレジットカードおすすめの活用法

クレジットカードを利用する際、どのように効率的にポイントを貯めるかは非常に重要です。特に、実質的なポイント還元率を考慮することで、よりお得にクレジットカードを活用できます。また、クレジットカードの選択時には、利用金額、ポイント交換先、年会費などの要素を含めた「実質の年間収支」を見極めることも忘れてはなりません。

1年間利用した場合のポイント還元額シミュレーション

具体的にクレジットカードを活用した場合のポイント還元額を見てみましょう。例えば、年間で60万円(毎月5万円)をクレジットカードで利用した場合、ポイント還元率が0.5%のカードと1%のカードでの還元額を比較します。

- ポイント還元率0.5%の場合

60万円 × 0.5% = 3,000円分(1ポイント=1円換算) - ポイント還元率1%の場合

60万円 × 1% = 6,000円分(1ポイント=1円換算)

このシミュレーションからも分かるように、同じクレジットカードを使っていても、ポイント還元率が異なることで年間の還元金額に大きな差が出ることが明らかです。

お役立ちコラム編集部

クレジットカードのポイント還元率がわずかな差であっても、年間を通した還元額でみると、いかにクレジットカードのポイント還元率が重要であるか理解することができます。

サービスによるポイント貯まりやすさの違い

クレジットカードの中には、基本的なポイント還元率が高くても、特定のサービスとの組み合わせによってさらにポイントが貯まりやすくなるクレジットカードもあります。例えば、楽天カードは基本還元率が1%ですが、楽天証券と組み合わせて積立投資を行うことで、ポイント還元率が「0.5%〜2.0%」にアップします。

自分がよく利用するサービスやお店でのポイント還元率をしっかりと確認しておくと、よりお得なクレジットカードを選ぶ手助けになります。

高ポイント還元率クレジットカードの節約効果

高ポイント還元率のクレジットカードを持つことは、単にポイントを貯めるだけでなく、大きな節約効果を生むこともあります。例えば、現金で100万円分の買い物をした場合、何も還元がないのに対し、ポイント還元率1%のクレジットカードを利用すれば、1万円分のポイントが戻ってくるのです。

また、楽天カードやPayPayカードのように、貯まったポイントを投資に回してさらなる資産の増加を図ることも可能です。「たった1%の還元」と侮るなかれ、長期的に見るとポイントが積み重なり、非常に大きな金額に成長することが期待できます。

お役立ちコラム編集部

クレジットカードによっては、マイルを貯めて実質的に無料で旅行に行くことも可能です。このように、クレジットカードのポイント還元率に着目し、貯まったポイントを上手に活用することで、生活費を大幅に節約する手段として活用できます。

高ポイント還元率クレジットカードの具体的な節約方法

ポイント還元率が高いクレジットカードを利用する際には、どのようにポイントを活用するかも重要です。以下は、クレジットカードのポイントを使ったおすすめの節約方法です。

- おすすめ①

ポイントをマイルに交換

たとえば、ANAやJALのマイルに交換することで、旅行の費用を大幅に節約することができます。 - おすすめ②

ポイントを商品券やギフトカードに交換

クレジットカード会社の商品券やオンラインストアのギフトカードに交換すれば、日常の買い物での節約に繋がります。 - おすすめ③

ポイントをガソリン割引に使用

貯まったポイントを使ってガソリン代を割引することもできます。これは特に車を利用する方にとって非常に有効なおすすめ活用方法です。 - おすすめ④

ポイントをキャッシュバックに使用

貯めたポイントを現金に交換することで、実質的な節約に結びつけることが可能です。

これら高ポイント還元率クレジットカードの具体的な節約方法を活用することで、クレジットカードのポイント還元率を最大限に引き出し、賢く節約することができるでしょう。自分のライフスタイルや消費パターンに合った高ポイント還元率のクレジットカードを選ぶことで、さらにお得な生活を実現することができます。

以上、ポイント還元率の高いクレジットカードおすすめの活用法の解説でした。次項では、ポイント還元率の高いクレジットカードのおすすめの選び方を詳細に解説していきたいと思います。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率が高いクレジットカードランキング!最強候補のクレカを比較

ポイント還元率の高いクレジットカードおすすめの選び方

ポイント還元率の高いクレジットカードを賢く選ぶことは、お得なポイント生活を実現するために重要です。「クレジットカードはどれも同じ」と思いがちですが、クレジットカードの特徴やサービスに注目することで、日常生活にマッチしたあなたにとって最適なクレジットカードが見つかります。以下では、ポイント還元率の高いクレジットカードを選ぶためのコツや選び方について、具体的に解説します。

1. ポイント還元率が1%以上のクレジットカードを選ぶ

ポイント還元率の高いクレジットカードおすすめの選び方1つ目は、ポイント還元率が1%以上のクレジットカードを選ぶことです。クレジットカードを選ぶ際に最も基本的で重要な基準が、通常利用時のポイント還元率です。多くのクレジットカードが0.5%から1.0%のポイント還元率ですが、ポイント還元率が1%以上のクレジットカードを選ぶことで、効率よくポイントを貯めることができます。

| クレジットカード名 | 基本のポイント還元率 |

|---|---|

| JCBカードW | 1% |

| 楽天カード | 1% |

| Orico Card THE POINT | 1% |

| dカード | 1% |

| 三井住友カード(NL) | 0.5% |

| 三井住友カード ゴールド(NL) | 0.5%(※) |

| エポスカード | 0.5% |

| イオンカード | (空欄) |

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

例えば、毎月5万円をクレジットカードで利用する場合、ポイント還元率が1%なら1年で6,000円分のポイントを貯めることができます。0.5%のカードの場合は3,000円分にとどまるため、同じ利用金額でも年間で3,000円の差が出ます。

お役立ちコラム編集部

ポイント還元率が高いクレジットカードを選ぶことで、こうした小さな差が大きな節約効果を生みだしていくのです。

2. 高いポイント還元率店舗の利用頻度を確認して選ぶ

ポイント還元率の高いクレジットカードおすすめの選び方2つ目は、高いポイント還元率店舗の利用頻度を確認して選ぶことです。日常的に利用する店舗が、クレジットカードの高いポイント還元率対象店舗になっているかを確認しましょう。

| クレジットカード名 | 還元率が高い対象店舗やサービス |

|---|---|

| JCBカードW | セブン‐イレブンでJ-POINT23倍、スターバックスで30倍(事前登録必要) |

| 三井住友カード(NL) | セブン‐イレブン、ローソンでスマホタッチ決済利用で7%※還元 |

| 楽天カード | 楽天市場での利用でポイント2倍(一般カードは特典上限1,000ポイント) |

| エポスカード | イオン、セブン‐イレブンなどで最大3倍、Appleストアで最大3倍 |

| イオンカード | AEONCARD Wポイントデーはポイント2倍 |

| dカード | JALで2%、マツモトキヨシで3% |

| Orico Card THE POINT | オリコモール利用で+0.5%分、入会後6ヵ月はポイント還元率が2% |

このように、日常的に使う店舗でのポイント還元率が高ければ、無理なくポイントを貯めることができます。

お役立ちコラム編集部

例えば、三井住友カード(NL)は、コンビニやファストフード店で7%※の高いポイント還元率が人気のクレジットカードで、よく利用される方には特におすすめのクレジットカードです。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

3. 使い分け可能なクレジットカードを選ぶ

ポイント還元率の高いクレジットカードおすすめの選び方3つ目は、使い分け可能なクレジットカードを選ぶことです。クレジットカードを使い分けて効率的にポイントを貯めるために、複数のクレジットカードを使い分けることで、利用シーンに応じて最適なポイント還元率を得られます。例えば、以下のように目的別にクレジットカードを分けて利用することがおすすめの効果的方法です。

| 利用目的 | おすすめのクレジットカード |

|---|---|

| 光熱費・生活用品 | 楽天カード、JCBカードW 基本のポイント還元率が高いクレジットカード |

| 資産運用 | 楽天証券×楽天カード、SBI証券×三井住友カード クレジットカード決済で投資信託の購入が可能で、ポイントも貯まります。 |

| スマホ料金 | dカード、au PAYカード、PayPayカード 各携帯キャリアの支払いでポイント還元率が高く設定されています。 |

| コンビニ・カフェ | JCBカードW、三井住友カード(NL) 特定のコンビニやカフェで高いポイント還元率を享受できます。 |

| ネットショッピング(Amazon) | Amazonカード、JCB CARD W plus L Amazonでの利用で高いポイント還元率が適用されます。 |

クレジットカードの使い分けにより、特定の支払いに対してより高いポイント還元率を適用でき、効率的にポイントを貯めることができます。

ポイント還元率の高いクレジットカード!複数枚持ちで気をつけておきたい注意点

ただし、複数のクレジットカードを管理するのは手間がかかるため、2〜3枚程度に抑えて利用するのがおすすめです。

4. ポイント有効期限が長いクレジットカードを選ぶ

ポイント還元率の高いクレジットカードおすすめの選び方4つ目は、ポイントの有効期限までの期間が長いクレジットカードを選ぶことです。クレジットカードでせっかく貯めたポイントも、有効期限が過ぎると失効してしまうことがあります。例えば、三井住友カード(NL)のVポイントは「ポイントの最終変動日から1年間(自動延長)」まで有効で、楽天カードは「ポイント有効期間中のカード利用で有効期限が延長」される特徴があります。

| クレジットカード名 | ポイント有効期限 |

|---|---|

| JCB カード W | ザ・クラス、プラチナ、ゴールド ザ・プレミア:獲得月から5年後の15日まで |

| 三井住友カード | プラチナ:ポイント獲得月から4年間、一般カード:獲得月から2年間 |

| 楽天カード | 最後にポイントを獲得した日から1年間 |

| dカード GOLD | 獲得した月から起算して48か月後の月末まで |

| エポスカード | ポイント加算日から2年間 |

| Orico Card THE POINT | ポイント加算月を含めて12ヵ月後の月末 |

お役立ちコラム編集部

ポイント失効の心配が少ないクレジットカードを選ぶことで、長期間にわたりポイントを貯め続けることが可能となります。ポイントの管理が苦手な方には特におすすめです。

このように、ポイント有効期限が長いクレジットカードや、ポイント失効が実質的にないクレジットカード(例:セゾンカードの「永久不滅ポイント」)を選ぶことで、貯めたポイントを無駄なく活用できます。

5. キャンペーンが頻繁にあるクレジットカードを選ぶ

ポイント還元率の高いクレジットカードおすすめの選び方5つ目は、キャンペーンが頻繁に開催されるクレジットカードを選ぶことです。クレジットカード会社が実施するキャンペーンも、効率的にポイントを貯めるチャンスです。例えば楽天では、「条件達成で最大◯%ポイント還元」といったキャンペーンが頻繁に開催されています。キャンペーンを利用することで、通常よりも多くのポイントを貯められますが、期間限定であることが多いため、定期的に最新のキャンペーン情報をチェックすることが重要です。キャンペーン情報は公式アプリやSNSをフォローすることで見逃さずに入手できます。効率よくポイントを貯めたい方は、クレジットカード会社のキャンペーンを積極的に活用しましょう。

以上、ポイント還元率の高いクレジットカードおすすめの選び方の解説でした。ポイント還元率の高いクレジットカードを選ぶことで、日常の支出が自然にお得になります。まずは、ポイント還元率が1%以上のクレジットカードを選び、次に自身がよく利用する店舗が対象のクレジットカードか確認することが大切です。また、キャンペーンやポイント失効期間も確認し、複数のクレジットカードを用途に応じて使い分けることで、より効率的にポイントを貯められるようになるでしょう。

次項では、ポイント還元率の高いクレジットカードのおすすめを厳選して紹介していきたいと思います。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:クレジットカードのポイント還元率おすすめTOP20ランキング【2024年10月最新】高還元でどんどん貯まるのは?

ポイント還元率の高いクレジットカードおすすめ9選

クレジットカードのポイント還元率は、クレジットカードを頻繁に利用される方には特に重要な指標です。実質的なポイント還元率を考慮することで、クレジットカードをよりお得に活用することが可能となります。ポイント還元率を最大限に引き上げることで、より多くのメリットを享受していくためには、自分の生活スタイルに合ったクレジットカードを見つけることが何より重要です。

ここでは、ポイント還元率が高いクレジットカードのおすすめを厳選して解説していきます。あなたにとって最適なクレジットカードを見つけるための参考にしていただければ幸いです。

ポイント還元率の高いクレジットカードおすすめ1|三井住友カード(NL)

-1024x474.png)

ポイント還元率の高いクレジットカードおすすめ1選目は、三井住友カード(NL)です。このクレジットカードは、即時発行が可能なデジタルクレジットカードで、最短10秒(※即時発行ができない場合があります)で利用を開始できる点がおすすめです。基本のポイント還元率は0.5%ですが、特定のコンビニや飲食店でスマホのタッチ決済を利用すると、7%※のポイント還元を受けられます。また、「家族ポイント」や「Vポイントアッププログラム」などのサービスを活用すると、さらにポイント還元率を上乗せすることも可能です。なお、対象となるのはスマホを利用したVisaまたはMastercardのタッチ決済での利用に限られます。

基本情報

- 初年度年会費:無料

- 2年目~年会費:無料

- ポイント還元率:0.5~7%※

- 対応電子マネー:Google Pay、Apple Pay、WAON、iD(専用)、PiTaPa

ポイント還元率の高いクレジットカードおすすめ

三井住友カード(NL)のメリット

- セキュリティが安心

券面にカード番号が記載されていないため、盗難や紛失時のリスクを軽減できる点がおすすめ。 - 年会費が永年無料

年会費がかからないため、コストを抑えて使えるクレジットカードとしておすすめです。 - 即時発行が可能

最短10秒でデジタルカードが発行され、急ぎでカードを使いたい場合にも便利でおすすめです(※即時発行ができない場合もあります)。 - 対象店舗でポイント還元率が7%※

対象のコンビニや飲食店でスマホのタッチ決済を利用すると、7%もの高いポイント還元率を受けられる点もおすすめです(※一部制限あり)。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「三井住友カード(NL)」の基本のポイント還元率は0.5%ですが、特定のコンビニや飲食店をよく利用される方には非常におすすめの高ポイント還元率のクレジットカードとしておすすめです。

合わせて読みたい「三井住友カード(NL)のポイント還元率」に関するおすすめ記事

-ポイント還元率サムネイル画像-300x171.webp)

三井住友カード(NL)のポイント還元率やメリット・デメリットを徹底解剖

ポイント還元率の高いクレジットカードおすすめ

三井住友カード(NL)のデメリット

- 基本のポイント還元率が低い

通常の利用ではポイント還元率が0.5%とやや低めです。特定の店舗以外での利用には注意が必要です。 - カード情報の確認が手間

カード番号などの情報はアプリでのみ確認可能で、確認時にはアプリの起動が必要です。 - 付帯保険がない

国内旅行傷害保険やショッピング保険が付いていないため、保険が充実したクレジットカードを求める方には不向きかもしれません。

ポイント還元率の高いクレジットカードおすすめ

三井住友カード(NL)のおすすめポイント

- 高いポイント還元率

即時発行が可能で、申請後すぐに使えるため、すぐにクレジットカードを利用したい方にとって大変便利です。また、対象店舗でのポイント還元率が高いため、普段使いで効率よくポイントを貯めたい方に最適です。 - よく使う店舗で大幅にポイントが貯まる

コンビニや飲食店など日常的に利用する店舗でのポイント還元率が非常に高く、7%のポイント還元が受けられるため、特定の店舗での利用が多い方に大変おすすめです。 - 短期間で多くのポイントを獲得できる

普段から利用頻度が高い店舗での利用が中心であれば、一般的なクレジットカードよりも効率的にポイントが貯まり、短期間で多くのポイントを稼ぐことが可能です。 - 日常の支払いで効率よくポイントを貯められる

対象外の店舗ではポイント還元率は低めですが、特定の店舗での利用でポイント還元率が非常に高いため、日常的な支払いに使用するだけで自然にポイントを貯められます。また、タッチ決済を利用したスムーズな支払いが可能で、利便性も抜群です。

ポイント還元率の高いクレジットカードとしておすすめの「三井住友カード(NL)」は、年会費が永年無料で維持費がかからず、特にコンビニや飲食店など日常的に利用する店舗で高いポイント還元率を提供するため、普段使いにおすすめのクレジットカードです。基本のポイント還元率は0.5%と低めですが、対象店舗での利用によっては7%のポイント還元が可能なため、使い方次第で非常にお得に活用できます。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

ポイント還元率の高いクレジットカードおすすめ「三井住友カード(NL)」のここがポイント!

ポイント還元率の高いクレジットカードとしておすすめの「三井住友カード(NL)」は、カード番号が券面に記載されていないため、セキュリティも安心です。さらに即時発行ができるため、急ぎでクレジットカードが必要な場合にも最適な一枚と言えるでしょう。

ポイント還元率の高いクレジットカードおすすめ2|JCBカード W

ポイント還元率の高いクレジットカードおすすめ2選目は、JCBカード Wです。このクレジットカードは、39歳以下限定でWEBからの申し込みのみ受け付けているおすすめのクレジットカードです。年会費は無料で、国内外問わずポイント還元率が1.0%の設定となっており、ポイント2倍の特典も付いているため、高いポイント還元率が期待できます。また、パートナー店を利用することでポイント還元率がさらに増加し、最大21倍のポイント獲得も可能です。例えば、スターバックスでの利用でポイント還元率21倍、Amazonやセブン‐イレブンで4倍となるため、日常の利用シーンでも高いポイント還元が得られる点がおすすめの魅力です。

基本情報

| サービス名 | JCBカード W |

|---|---|

| 初年度年会費 | 無料 |

| 2年目以降の年会費 | 無料 |

| ポイント還元率 | 1.0%~最大10.5% |

| 電子マネー等 | QUICPay、Apple Pay、Google Pay対応 |

JCBカードWをお得に作りたい方は、以下の記事も参考にしてみてください。以下の記事では、JCBカードWをお得に作りたい方必見のJCBカードWのキャンペーン情報について解説しています。メリット・デメリットもご紹介しているので、気になる方はぜひ参考にしてみてください。

合わせて読みたい「JCBカードWのキャンペーン」に関するおすすめ記事

JCBカードWはキャンペーンをやってる?お得に作る方法やメリットも解説

ポイント還元率の高いクレジットカードおすすめ

JCBカード Wのメリット

- プロパーカードならではの信頼感と高いポイント還元率

通常ポイント還元率1.0%を実現しており、年会費が無料である点もプロパーカードとしては大変魅力的です。特に、パートナー店での利用によりさらに高いポイント還元率が得られ、ユーザーにとってお得なカードといえます。 - 多彩な優待店でのポイントアップ

Amazonやセブン‐イレブンなど、普段から利用する店舗で2.0%以上のポイント還元率を提供しているため、日常的に使いやすく、ポイントを貯めやすい設計となっています。特に、スターバックスでの21倍還元は、コーヒー愛好者にとって魅力的な特典です。 - 年会費無料ながら海外旅行保険付き

JCBカード Wには利用付帯で海外旅行保険が付いており、年会費無料のカードとしては特典が充実しているため、旅行の際にも安心して利用できます。 - 無料のETCカード・家族カードが付帯

ETCカードや家族カードも無料で発行可能なため、複数枚のクレジットカードを管理したい方や、家族での利用も考慮している方にとって、非常に使いやすいクレジットカードです。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「JCBカード W」は、39歳以下の方のみ申込が可能ですが、39歳までに取得しておけば40歳以降も年会費無料で利用し続けられるため、早めに入会されることをおすすめします。

ポイント還元率の高いクレジットカードおすすめ

JCBカード Wのデメリット

- 年齢制限とWEB限定の申し込み

JCBカード Wは39歳以下の方のみ申し込み可能で、かつWEBからの申し込みのみ受け付けているため、利用できる層が限定されています。これにより、40歳以上の方には利用することができません。 - 明細がWEBやアプリのみで管理

利用明細は紙での発行がなく、WEBやアプリでの確認が必須です。デジタル化が進む中で利便性はありますが、紙の明細を好む方には不便に感じるかもしれません。 - 交換レートが低めの航空マイル

JCBカード WのポイントはANAやJALのマイルに交換可能ですが、交換レートはやや低いため、マイル目的の方には別の選択肢も検討されることをおすすめします。 - 海外での利用可能店舗が限られる

JCBは日本国内では広く利用できますが、海外ではVisaやMasterCardほど利用可能店舗が多くない地域もあります。そのため、海外旅行の際に別のブランドカードも併用することをおすすめします。

合わせて読みたい「JCBカード Wのポイント還元率」に関するおすすめ記事

JCBカード Wのポイント還元率はどう?メリット・デメリットも解説

ポイント還元率の高いクレジットカードおすすめ

JCBカード Wのおすすめポイント

- 優待店舗でのポイント還元率が大幅にアップ

JCBカード Wは、スターバックスやAmazonといったパートナー店での利用で、通常のポイント還元率よりも大幅に還元率がアップする仕組みがおすすめの魅力です。特に、普段から頻繁に利用する店舗が対象であるため、より効率的にポイントを貯められます。 - 年会費無料でポイント2倍が永続する特典

JCBカード Wは年会費無料で、ポイント還元率が2倍となっているため、通常のクレジットカードよりもお得でおすすめです。また、18歳から39歳の方が加入後、年齢に関わらず無料で持てる点も嬉しい特徴です。無料で持てるクレジットカードとしては、特典の豊富さと利便性が際立っています。 - 海外旅行保険が利用付帯で備わっている

JCBカード Wには、海外旅行保険が利用付帯で付いており、年会費が無料でありながらも、万が一の際に役立つ特典が付帯している点は大変安心でおすすめです。また、旅行頻度の高い方には特におすすめです。

ポイント還元率の高いクレジットカードとしておすすめの「JCBカード W」は、年会費無料ながらも高いポイント還元率を誇るクレジットカードで、特に39歳以下の方にはおすすめです。スターバックスやAmazon、セブン‐イレブンなどのパートナー店では通常よりも大幅なポイント還元率が得られ、日常的な利用を通して効率的にポイントが貯まる仕組みが魅力となっています。また、海外旅行保険が付帯し、普段使いと旅行の両方で活用できる点も特筆すべきおすすめのポイントです。

ポイント還元率の高いクレジットカードおすすめ「JCBカード W」のここがポイント!

ポイント還元率の高いクレジットカードとしておすすめの「JCBカード W」は、デジタル管理が基本となるため、WEBやアプリの使用に慣れている方や、オンラインでの申し込みが苦にならない方には特に利便性が高いおすすめのクレジットカードと言えるでしょう。

ポイント還元率の高いクレジットカードおすすめ3|JCBカード S

ポイント還元率の高いクレジットカードおすすめ3選目は、JCBカード Sです。このクレジットカードは、年会費が無料で、通常のポイント還元率は0.5%とやや低めですが、パートナー店での利用により、最大でポイントが20倍にもなるの点がおすすめの魅力です。JCBの特典の一つ「クラブオフ」という優待サービスも充実しており、国内外の様々な施設やサービスを割引価格で利用することが可能です。

合わせて読みたい「JCBカード Sのポイント還元率」に関するおすすめ記事

JBCカード Sのポイント還元率はどう?JCBカードWとの違いも解説

基本情報

- 初年度年会費:無料

- 2年目以降の年会費:無料

- ポイント還元率:0.5%〜最大10%

- 電子マネー対応:QUICPay、Google Pay、Apple Pay対応

ポイント還元率の高いクレジットカードおすすめ

JCBカード Sのメリット

- 年会費が永年無料

追加費用が発生しないため、初めてクレジットカードを持つ方やコストを抑えたい方にもおすすめです。 - 国内外20万か所以上の施設で割引特典

「クラブオフ」の会員制優待サービスにより、全国20万か所以上の施設やサービスで最大80%オフの割引を受けることができます。特にホテルや遊園地の割引が大きいので、旅行好きの方には大きなおすすめメリットがあります。 - パートナー店での利用でポイントが最大20倍

スターバックスやAmazon、セブン‐イレブンなどの指定パートナー店では、最大20倍のポイントを獲得可能です。日常的に利用しやすい店舗が多いのがおすすめの特徴で、ポイント還元率を効率よく高められます。 - ナンバーレスカードも選択可能

ナンバーレスデザインがあり、セキュリティ面での安心感があります。また、タッチ決済も対応しているため、支払いがスピーディーに行える点もおすすめの魅力です。 - ETCカードや家族カードも年会費無料

家族カードやETCカードも無料で発行できるため、車での移動が多い方や家族でクレジットカードを共有したい方にもおすすめです。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「JCBカード S」は、レジャーや旅行が好きな方や、家族での外出が多い方にとって非常にメリットの多いクレジットカードとなっています。

ポイント還元率の高いクレジットカードおすすめ

JCBカード Sのデメリット

- 国内旅行保険が付帯されない

国内旅行での保険は付帯していません。海外旅行保険は付帯されているものの、国内旅行での補償を重視する方には不向きかもしれません。 - 通常のポイント還元率は0.5%と低め

基本的な還元率はやや低めなので、日常の支払いだけでポイントを大きく貯めたい方には向かない可能性があります。 - JCBブランドは加盟店数が少なめ

JCBの加盟店数はVisaやMasterCardに比べて少ないため、特に海外では利用できない場所も一部あります。

ポイント還元率の高いクレジットカードおすすめ

JCBカード Sのおすすめポイント

- 年会費が無料

年会費無料で維持できるので、サブカードとしてもおすすめです。コストを気にせず気軽に利用できる点がこのクレジットカードのおすすめの魅力です。 - 優待特典が充実している

「クラブオフ」の優待で、国内外の施設やお店で幅広く割引が受けられます。旅行先や週末のお出かけで利用することで、家族や友人とお得に楽しむことができます。 - コンビニやカフェで高いポイント還元率

日常使いが多いコンビニやカフェでの利用で、ポイントが最大20倍にアップします。特にスターバックスなど頻繁に利用するお店でのポイント還元率が高いため、生活の中で効率よくポイントを貯めたい方にが特におすすめです。

ポイント還元率の高いクレジットカードとしておすすめの「JCBカード S」は、通常のポイント還元率はやや控えめですが、特定のパートナー店で利用することで高いポイント還元率を実現できるクレジットカードです。年会費が無料で、さまざまな店舗で利用可能なこともおすすめのポイントです。

ポイント還元率の高いクレジットカードおすすめ「JCBカード S」のここがポイント!

ポイント還元率の高いクレジットカードとしておすすめの「JCBカード S」は、特に国内外の旅行やレジャーで活躍する「クラブオフ」の優待が大きな魅力で、家族でのお出かけや趣味を充実させたい方に最適なクレジットカードといえます。

ポイント還元率の高いクレジットカードおすすめ4|Oliveフレキシブルペイ

ポイント還元率の高いクレジットカードおすすめ4選目は、三井住友銀行の「Oliveフレキシブルペイ」です。このクレジットカードは、SMBCグループが提供する多機能型のクレジットカードです。キャッシュカード、デビットカード、クレジットカード、ポイント払いの機能を1枚に集約したオールインワンのクレジットカードで、スマホアプリから各種金融サービスが簡単に管理できます。基本のポイント還元率は0.5%ですが、対象のコンビニや飲食店でのスマホタッチ決済で7%※、さらに家族ポイントやVポイントアッププログラムの組み合わせにより最大20%のポイント還元を狙えるのがおすすめの魅力です。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

基本情報

- 初年度年会費:永年無料

- 2年目以降の年会費:永年無料

- ポイント還元率:0.5~7%(特定の条件で最大20%)

- 電子マネー対応:Google Pay、Apple Pay、WAON

ポイント還元率の高いクレジットカードおすすめ

Oliveフレキシブルペイのメリット

- 4つの機能が1枚に集約されている

Oliveフレキシブルペイは、キャッシュカード、デビットカード、クレジットカード、ポイント払いの4つの機能が1枚にまとまっているため、複数のカードを持ち歩く必要がなく、財布がスッキリします。 - アプリから簡単に支払いモードの変更が可能

スマホアプリを通じて、支払い方法を瞬時に変更できるので、利用シーンに応じて便利に使い分けることができます。クレジットカードとしてもデビットカードとしても利用できるのが魅力です。 - ナンバーレスデザインでセキュリティ面が安心

カード表面に番号が印字されていないナンバーレスデザインなので、セキュリティ対策が強化されています。万が一、カードを紛失した場合も、不正利用のリスクが軽減される点で安心です。 - 年会費が永年無料

年会費がかからないため、長期的にコストをかけずに利用でき、特にコストを気にする方やサブカードとしても利用しやすいです。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「Oliveフレキシブルペイ」は、三井住友銀行口座やVポイント提携先を活用している方にとって、生活の中でよりお得に利用できるおすすめのクレジットカードです。

ポイント還元率の高いクレジットカードおすすめ

Oliveフレキシブルペイのデメリット

- 基本のポイント還元率は0.5%とやや低め

日常の基本ポイント還元率は0.5%と控えめです。特定の店舗やプログラムでポイント還元率を高めることが可能ですが、基本のポイント還元率が気になる方には他の選択肢も考慮されることをおすすめします。 - カード情報確認にはアプリの起動が必要

ナンバーレスデザインのため、クレジットカード番号やセキュリティコードの確認が必要な場合にはアプリを起動しなければならず、手間がかかることもあります。 - 国際ブランドがVISAのみ

OliveフレキシブルペイはVISAブランドのみのため、海外旅行や出張で加盟店数が限られる場合がある点は留意が必要です。

ポイント還元率の高いクレジットカードおすすめ

Oliveフレキシブルペイのおすすめポイント

- キャッシュカード、デビット、クレジット、ポイント払いが一体化

これ1枚でキャッシュカードとしても使えるため、三井住友銀行口座を利用している方には利便性が抜群です。また、アプリ連携により、管理も簡単に行えます。 - スマホタッチ決済利用で最大20%のポイント還元

特定のパートナー店舗でスマホによるタッチ決済を行うと、最大20%の高いポイント還元率を実現できます。特にコンビニや飲食店でのポイント還元率が高く、日常生活でお得にポイントを貯められます。

ポイント還元率の高いクレジットカードとしておすすめの「Oliveフレキシブルペイ」は、三井住友銀行のキャッシュカード機能とクレジットカード機能を1枚で兼ね備えており、日常的に利用しやすいオールインワンのクレジットカードです。基本のポイント還元率はやや低いものの、スマホタッチ決済やVポイントプログラムを利用することで高いポイント還元率を狙えます。

ポイント還元率の高いクレジットカードおすすめ「Oliveフレキシブルペイ」のここがポイント!

ポイント還元率の高いクレジットカードとしておすすめの「Oliveフレキシブルペイ」は、年会費が永年無料で維持できる点や、セキュリティに優れたナンバーレスデザインなど、長く使い続けるのに適したクレジットカードと言えるでしょう。

ポイント還元率の高いクレジットカードおすすめ5|楽天カード

ポイント還元率の高いクレジットカードおすすめ5つ目は、楽天カードです。このクレジットカードは、ポイント還元率が高く、基本還元率が1.0%でありながら、楽天グループのサービスと連携させることでさらにお得にポイントを貯めることができるおすすめのクレジットカードです。例えば、楽天カードで楽天Payへチャージすると0.5%、その楽天Payのチャージ残高を使うと1.0%、合計で1.5%のポイント還元率が実現します。

基本情報

- 初年度年会費:無料

- 2年目以降の年会費:無料

- ポイント還元率:1.00~3.00%

- 電子マネー対応:Google Pay、Apple Pay、楽天Edy

合わせて読みたい「楽天カードのポイント還元率」に関するおすすめ記事

楽天カードのポイント還元率を徹底解説!効率的な貯め方とは?

ポイント還元率の高いクレジットカードおすすめ

楽天カードのメリット

- 通常1.0%、楽天市場では3.0%の高いポイント還元率

楽天カードは通常の買い物で1.0%、楽天市場では3.0%のポイント還元率を誇ります。楽天グループのサービスと組み合わせることで、より効率的にポイントを貯めることが可能です。 - 年会費無料であり、海外旅行保険も利用付帯

年会費がかからないため、維持費を気にせず利用できます。さらに、海外旅行保険も付帯しているので、旅行時にも安心して持ち歩けます。 - 幅広い層が申し込み可能

学生や主婦、フリーターの方でも審査の通る可能性が高いので、幅広い層にとって使いやすいクレジットカードとしておすすめです。 - Edy機能搭載とApple Pay対応でキャッシュレスが充実

楽天Edy機能を搭載しているため、キャッシュレス支払いにも適しています。Apple Payにも対応しているので、スマホを使った支払いにも便利でおすすめ。 - 選べる国際ブランドと多様なデザイン

楽天カードはVISA、Mastercard、JCB、American Expressと多様な国際ブランドを提供しており、カードデザインも豊富で、自分の好みに合わせて選べる点もおすすめです。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「楽天カード」は、楽天市場で楽天カードを利用することで、通常の3倍となる3.0%のポイント還元率が得られ、楽天経済圏で日常的に買い物をする方にとって非常に効率よくポイントを貯められるおすすめのクレジットカードです。

ポイント還元率の高いクレジットカードおすすめ

楽天カードのデメリット

- ETCカードには年会費が発生

楽天カード自体は年会費無料ですが、ETCカードは500円+税がかかります。特定の条件を満たすことで無料化する方法もありますが、ETCカードを利用する場合には少し注意が必要です。 - 所有者が多いためステータス性は低め

楽天カードは多くの人に利用されているため、ステータス性は低めです。特別なステータスを求める方にはやや物足りなさがあるかもしれません。 - 届くまでに少し時間がかかる

申し込みから審査結果が出るのは早いですが、クレジットカードが届くまでには1週間ほどかかることがあるため、すぐに使いたい場合には注意が必要です。 - 楽天市場以外での利用では高いポイント還元率が得られにくい

AmazonやYahoo!ショッピングなど他のECサイトをメインに利用している方は、JCB CARD Wなど他のクレジットカードの方がポイント還元率が高くなる可能性があります。 - 楽天からのメルマガが多い(解除可能)

楽天カードを利用していると楽天グループからのメルマガが増える傾向があります。解除は可能ですが、気になる方は解除対応をおすすめします。 - 期間限定ポイントは使用に慣れが必要

一部のポイントは期間限定で利用できるため、楽天ペイなどで上手に消化していく工夫が求められます。

合わせて読みたい「楽天カードの年会費」に関するおすすめ記事

楽天カードの年会費無料と有料の違いは?それぞれの特徴も解説します

ポイント還元率の高いクレジットカードおすすめ

楽天カードのおすすめポイント

- 年会費無料でポイント還元率が高いクレジットカード

楽天カードは年会費がかからず、通常1.0%のポイント還元率と楽天市場での3.0%という高いポイント還元率を誇ります。コストを気にせずお得にポイントを貯めたい方におすすめです。 - 楽天市場の利用が多い方に最適

楽天市場を頻繁に利用する方にとって、楽天カードはポイント還元率が高く、普段の買い物で効率よくポイントを貯めることができる点がおすすめです。 - 初めてクレジットカードを作る方にもおすすめ

審査の難易度が高くないため、クレジットカードを初めて作成する方にもおすすめです。使いやすさやメリットが豊富で、初心者にも適しています。 - 多様な国際ブランドが選べる

VISA、Mastercard、JCB、American Expressから選択でき、自分に合ったブランドや特典を選べるのもおすすめの魅力です。

ポイント還元率の高いクレジットカードとしておすすめの「楽天カード」は、ポイント還元率が高く、楽天グループのサービスと連携することで効率的にポイントを貯められるおすすめのクレジットカードです。年会費無料で海外旅行保険が付帯している点も非常に魅力的でおすすめです。特に楽天市場をよく利用する方や、初めてクレジットカードを作る方にとっては、使いやすくメリットが多い一枚と言えるでしょう。ETCカードの年会費がかかる点や、楽天市場以外でのポイント還元率がやや控えめな点には注意が必要ですが、総合的に見て非常にバランスの取れたクレジットカードです。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率の高い人気クレジットカードを比較【2024年10月】

ポイント還元率の高いクレジットカードおすすめ6|エポスカード

ポイント還元率の高いクレジットカードおすすめ6選目は、エポスカードです。このクレジットカードは、通常のポイント還元率が0.5%ですが、ポイントアップサイト「EPOSポイントUPサイト」を経由することで、最大30倍のポイント還元率が得られる点がおすすめの魅力です。楽天市場やYahoo!ショッピング、アゴダなど、多くの利用者がいるショップも含まれているため、普段のお買い物をさらにお得に楽しむことができます。また、エポスカードは年会費無料で、店頭申込なら最短で即日発行が可能。急いでクレジットカードを作りたい方にもぴったりです。

基本情報

- 初年度年会費:無料

- 2年目以降の年会費:無料

- ポイント還元率:0.5%~1.25%

- 電子マネー対応:Google Pay、Apple Pay

ポイント還元率の高いクレジットカードおすすめ

エポスカードのメリット

- 全国10,000店舗以上でポイントアップや割引が適用

エポスカードは全国にある10,000を超える店舗で、ポイントアップや割引特典が利用でき、日常のさまざまなシーンでお得に活用できます。 - 年4回のマルイでのセールで10%オフ

エポスカード会員は、年に4回行われるマルイのセールで10%オフの割引が受けられるため、マルイでのお買い物が多い方にとって大きなメリットがあります。 - 最短即日発行が可能

店舗受取で申し込むと最短で即日発行ができ、急いでクレジットカードを作りたい方や、急な買い物に備えたい方にも便利でおすすめです。 - キャッシングサービスが充実

海外旅行や緊急の支出がある場合に、エポスカードはキャッシングサービスを提供しているため、さまざまな状況に対応できます。 - 会員サイト経由で最大30倍のポイント還元

「EPOSポイントUPサイト」経由でオンラインショッピングを行うと、最大30倍のポイントが獲得できるので、ネットショッピングをよく利用する方には特にお得でおすすめです。 - Apple Pay、Google Pay、楽天ペイが利用可能

スマホでの決済に対応しており、Apple PayやGoogle Pay、楽天ペイが利用できるので、キャッシュレスでの支払いを快適に行える点もおすすめです。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「エポスカード」は、日常の買い物でより多くのポイントを貯めたい方におすすめのクレジットカードです。

ポイント還元率の高いクレジットカードおすすめ

エポスカードのデメリット

- 通常のポイント還元率がやや低め

エポスカードの基本のポイント還元率は0.5%と、標準的なクレジットカードと比べるとやや低めで、ポイント還元率の高さを重視する方には物足りなさを感じることがあるかもしれません。 - 家族カードが発行できない

通常のエポスカードでは家族カードが発行できないため、家族でポイントを貯めたい方には不便ですが、ゴールドカードにアップグレードすると発行が可能となります。 - ステータス性は低め

エポスカードは多くの方が利用するカジュアルなクレジットカードであるため、特にステータス性を重視する方には不向きです。 - 国内旅行保険が付帯されていない

海外旅行保険は付帯されていますが、国内旅行保険は付帯されていないため、国内での旅行や出張が多い方にはやや不便かもしれません。 - ANAやJALマイルの交換レートが低い

マイルを貯めたい方にとっては、エポスカードの交換レートが他のクレジットカードよりも低めである点はデメリットとなります。 - VISAブランドのみ

エポスカードの国際ブランドはVISAに限られているため、他のブランドを希望する方には選択肢がありませんが、VISAは世界中で広く利用できるため、利便性は十分です。

ポイント還元率の高いクレジットカードおすすめ

エポスカードのおすすめポイント

- 年会費無料で店舗受取なら最短即日発行が可能

年会費がかからないため、コストを気にせず利用でき、すぐにクレジットカードを手に入れたい場合には店頭での即日発行がおすすめです。 - 海外旅行によく行く方におすすめ

海外旅行保険が自動付帯されているため、頻繁に海外へ行かれる方にとって安心して利用できるおすすめのクレジットカードです。 - 急いでクレジットカードを作りたい方にぴったり

店頭で即日発行が可能なので、急な出費に備えてクレジットカードが必要な場合に便利でおすすめです。 - マルイやモディをよく利用する方に最適

マルイやモディでのお買い物が多い方には、エポスカードの特典や割引が大変お得に感じられるおすすめのクレジットカードです。 - 飲食店や娯楽施設での割引やポイントアップも充実

飲食店やカラオケなど、日常の娯楽でエポスカードを利用すると割引が適用される場面も多く、日々の生活で便利に使えるクレジットカードです。

ポイント還元率の高いクレジットカードとしておすすめの「エポスカード」は、年会費無料でポイント還元率の高い特典が豊富なクレジットカードです。特に「EPOSポイントUPサイト」を利用することで最大30倍のポイント還元率が得られる点が特徴で、オンラインショッピングや日常の買い物で効率的にポイントを貯めることができます。また、マルイやモディでの割引特典、年4回のセールでの10%オフなども魅力的で、ショッピングをお得に楽しみたい方にぴったりの一枚です。

ポイント還元率の高いクレジットカードおすすめ「エポスカード」のここがポイント!

ポイント還元率の高いクレジットカードとしておすすめの「エポスカード」は、即日発行可能な点やキャッシュレス決済への対応など、実用性にも優れているため、多くの場面で活用できるクレジットカードです。

ポイント還元率の高いクレジットカードおすすめ7|三菱UFJカード VIASOカード

ポイント還元率の高いクレジットカードおすすめ7選目は、三菱UFJカード VIASOカードです。このクレジットカードは、ポイント還元率を高める仕組みが豊富に用意されているおすすめのクレジットカードです。通常のカード利用では0.5%のポイント還元率ですが、特定の加盟店や専用のポイントモール「POINTO名人.com」を経由してショッピングをすることで、最大24倍のポイントが獲得可能です。

基本情報

- 初年度年会費: 無料

- 2年目以降年会費: 無料

- ポイント還元率: 0.5%〜1.0%

- 電子マネー対応: Apple Pay、QUICPay対応

ポイント還元率の高いクレジットカードおすすめ

三菱UFJカード VIASOカードのメリット

- オートキャッシュバック機能でポイント管理が楽

貯めたポイントは自動的に現金還元されるため、ポイントの有効期限を気にすることなく使える点がおすすめです。 - 安心の大手銀行発行

三菱UFJ銀行が発行するおすすめのクレジットカードであるため、信頼性が高く、安心して利用可能です。 - 年会費無料で審査基準が比較的緩やか

年会費がかからず、審査も比較的通りやすいので、初めてクレジットカードを作る方にもおすすめです。 - 幅広いポイントアップ対象店舗

Amazonや楽天市場での買い物でポイントが最大10%還元されるため、日常的に利用する方は特にお得でおすすめです。 - デザインバリエーションが豊富

通常デザインに加えて、キャラクター(マイメロディ、シナモンロールなど)デザインも選べるため、好みに合わせて選択可能です。 - 充実した海外旅行傷害保険

最高2,000万円の海外旅行傷害保険が利用付帯されており、旅行時の安心感も備えています。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「三菱UFJカード VIASOカード」は、カード利用額に応じて貯まったポイントが自動的に現金還元される「オートキャッシュバック機能」も搭載しており、手間なくポイントをお得に活用できます。

ポイント還元率の高いクレジットカードおすすめ

三菱UFJカード VIASOカードのデメリット

- 平均的なポイント還元率でメインカードに不向き

通常のポイント還元率が0.5%であるため、高いポイント還元率を求めるメインカードとしては物足りない場合もあります。 - ポイント失効の条件あり

年間で1,000ポイント以上貯めないとポイントが失効するため、定期的にクレジットカードを利用しない場合は注意が必要です。 - ETCカード発行に手数料がかかる

ETCカードの発行手数料として1,100円(税込)がかかるため、ETC利用を重視する方にはやや不便です。 - リボ払いの勧誘が頻繁

リボ払い(楽Pay)の利用を促す勧誘が多いため、リボ払いを利用する予定がない方は注意が必要です。

ポイント還元率の高いクレジットカードおすすめ

三菱UFJカード VIASOカードのおすすめポイント

- 利用金額に応じたポイント付与

1か月のクレジットカード利用額1,000円ごとに5ポイントが自動的に付与され、貯まったポイントは自動的にキャッシュバックされます。ポイント還元率を高めたい方におすすめです。 - UFJ銀行アプリでの管理が便利

三菱UFJ銀行アプリでクレジットカードの利用状況やポイントの確認が可能で、銀行口座とまとめて管理できるため利便性が高いです。 - 新規入会キャンペーンあり

新規でVIASOカードを申し込むと、条件に応じて最大10,000円相当のポイントがプレゼントされるため、入会のタイミングをうまく活用するとさらにお得になります。

ポイント還元率の高いクレジットカードとしておすすめの「三菱UFJカード VIASOカード」は、年会費無料でありながら、オートキャッシュバック機能や特定加盟店での高いポイント還元率が特徴のおすすめのクレジットカードです。信頼性が高く、ポイント管理も手軽にできるため、初めてクレジットカードを利用する方にも非常におすすめです。また、年会費無料のクレジットカードで、ポイント還元率の高いクレジットカードを探している方にはおすすめの一枚といえるでしょう。

ポイント還元率の高いクレジットカードおすすめ「三菱UFJカード VIASOカード」のここがポイント!

ポイント還元率の高いクレジットカードとしておすすめの「三菱UFJカード VIASOカード」は、三菱UFJ銀行アプリとの連携により、クレジットカードの管理が簡単で、銀行口座と一緒にチェックができるの点もおすすめポイントの一つです。

ポイント還元率の高いクレジットカードおすすめ8|PayPayカード

ポイント還元率の高いクレジットカードおすすめ8選目は、PayPayカードです。このクレジットカードは、普段の利用でポイントが効率よく貯まるおすすめのクレジットカードです。特に、PayPayやYahoo!ショッピング、ヤフオクなどの利用で大きなポイント還元率が得られる点がおすすめの特徴です。200円ごとに最大1.5%のポイント還元率が適用され、ソフトバンクやワイモバイルのユーザーであれば、携帯料金の支払いにこのクレジットカードを設定することでさらにお得にポイントを貯めることができます。

基本情報

- 初年度年会費: 無料

- 2年目以降年会費: 無料

- ポイント還元率: 1%〜5%

- 電子マネー対応: なし(PayPayへのチャージは可能)

ポイント還元率の高いクレジットカードおすすめ

PayPayカードのメリット

- PayPayポイントが直接貯まる

PayPayカードでの利用により貯まるポイントはそのままPayPayポイントとして加算されるため、すぐに利用できるのがおすすめの魅力です。 - PayPay残高へのチャージが可能

PayPay残高へのチャージができるため、キャッシュレス決済での利用がよりスムーズで便利です。 - Yahoo!ショッピングでのポイント還元率アップ

Yahoo!ショッピングでの買い物では、通常の1.5%に加えて最大5%のポイント還元率が適用されるため、ネットショッピングのヘビーユーザーに最適でおすすめです。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「PayPayカード」は、条件を満たすと翌月のポイント付与率がアップするキャンペーンも行われており、PayPayをよく利用する方には特に最適でおすすめなクレジットカードです。

ポイント還元率の高いクレジットカードおすすめ

PayPayカードのデメリット

- 各種保険の付帯がない

PayPayカードには海外旅行や国内旅行に関する保険が付帯されていないため、旅行を多く利用する方には不便です。 - PayPayを利用しない場合のメリットが少ない

PayPayを頻繁に使わない場合、ポイント還元率の恩恵が少なくなり、他のカードと比較して魅力が薄れる可能性があります。 - ETCカードの年会費が有料

PayPayカードでETCカードを発行する場合、年会費がかかる点に注意が必要です。頻繁に高速道路を利用する方にはやや不向きです。

合わせて読みたい「PayPayカードのメリット・デメリット」に関するおすすめ記事

PayPayカードが人気の理由とは?メリット・デメリットも解説

ポイント還元率の高いクレジットカードおすすめ

PayPayカードのおすすめポイント

- PayPay利用者に特におすすめ

普段の買い物でPayPayをよく使う方は、ポイントが効率よく貯まるので、非常におすすめのクレジットカードです。 - Yahoo!ショッピングやヤフオクをよく利用する方に最適

Yahoo!ショッピングやヤフオクの利用が多い方には、最大5%のポイント還元率がおすすめの魅力で、日々のネットショッピングでのポイント獲得を最大化できます。 - ソフトバンク・ワイモバイルユーザーにおすすめ

ソフトバンクやワイモバイルのユーザーであれば、携帯料金の支払いに設定することでさらにポイントが貯まりやすく、相乗効果を得られるおすすめのクレジットカードです。

ポイント還元率の高いクレジットカードとしておすすめの「PayPayカード」は、PayPayユーザーやYahoo!ショッピングを多用する方にとって非常に魅力的なおすすめのクレジットカードです。年会費が無料であることに加え、高いポイント還元率が得られるため、日々の支出を効率よくポイント化できるのが大きなおすすめポイントです。

ポイント還元率の高いクレジットカードおすすめ「PayPayカード」のここがポイント!

ポイント還元率の高いクレジットカードとしておすすめの「PayPayカード」は、付帯保険やETCカードに費用がかかる点を考慮し、メインの利用目的に合わせて検討することをおすすめします。キャッシュレス生活をさらに充実させたい方には、PayPayカードは強くおすすめできるクレジットカードです。

お役立ちコラム編集部

PayPayカードをお得に作りたい方は、以下の記事もあわせて参考にしてみてください。

合わせて読みたい「PayPayカードのキャンペーン」に関するおすすめ記事

PayPayカードをお得に作るためには?最新のキャンペーンをご紹介

ポイント還元率の高いクレジットカードおすすめ9|P-oneカード<Standard>

ポイント還元率の高いクレジットカードおすすめ9選目は、「P-oneカード<Standard>」です。このクレジットカードは、一般的なクレジットカードとは異なり、利用金額に対して自動的に1%が割引される特徴を持つユニークなクレジットカードです。ポイントが貯まるタイプのクレジットカードではなく、請求額が毎回自動でオフされる仕組みのため、ポイントの交換や管理が不要でシンプルに利用できるのがおすすめの魅力です。

基本情報

- 初年度年会費: 無料

- 2年目以降年会費: 無料

- ポイント還元率: 自動で1.0%割引

- 電子マネー対応: Apple Pay、タッチ決済

ポイント還元率の高いクレジットカードおすすめ

P-oneカード<Standard>のメリット

- 自動で1%割引されるお得感

「P-oneカード<Standard>」は、クレジットカードの利用ごとに自動的に1%の割引が適用され、ポイントを管理する必要がありません。ポイントの使用先に悩むことなく、利用額がシンプルに減額されるため、誰でも簡単にお得を感じられるクレジットカードです。 - 年会費が無料

P-oneカード<Standard>は年会費が無料で、クレジットカードの維持コストを気にすることなく利用できます。初めてクレジットカードを作る方やサブカードとして追加する場合にも最適なクレジットカードです。 - 家族カードやETCカードも無料発行

家族カードやETCカードを無料で発行できる点もおすすめの魅力です。家族でクレジットカードを共有したい方や、車での移動が多い方にとっては利便性が高く、家族みんなでポイント還元率の恩恵を受けられます。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめの「P-oneカード<Standard>」は、支出がその場で軽減されるため、日常の買い物でもお得を実感しやすいクレジットカードとしておすすめです。

ポイント還元率の高いクレジットカードおすすめ

P-oneカード<Standard>のデメリット

- ポイントが貯まらない仕組み

P-oneカード<Standard>は自動的に請求額から割引されるため、ポイントが貯まりません。貯めたポイントを旅行や商品に交換したい方や、特定の目的でポイントを活用したい方には物足りないかもしれません。 - ショッピング保険や旅行保険が少ない

JCBの一部対応で海外ショッピング保険はあるものの、国内外の旅行保険が付帯されていないため、旅行での安心感を求める方には不向きです。旅行や大きな買い物をする際は、他のクレジットカードと併用するのがおすすめです。 - 特定店舗でのポイント還元率アップがない

P-oneカード<Standard>は特定店舗でのポイント還元率アップや、利用額に応じたボーナスポイントがありません。日常の買い物でポイント還元率を高めたい方には、他の高いポイント還元率を誇るクレジットカードが適している場合があります。

ポイント還元率の高いクレジットカードおすすめ

P-oneカード<Standard>のおすすめポイント

- 1%が自動的に請求から割引される

ポイントの管理が面倒だと感じる方や、シンプルにお得を実感したい方には特におすすめです。買い物のたびに請求額から割引が適用されるため、簡単にお得を感じられるクレジットカードです。

ポイント還元率の高いクレジットカードとしておすすめの「P-oneカード<Standard>」は、請求金額が自動的に1%割引されるユニークな仕組みで、シンプルにお得を実感したい方におすすめのクレジットカードです。年会費が無料で、家族カードやETCカードも無料発行できるため、維持費を抑えたい方や初めてのクレジットカードにもぴったりです。ただし、ポイントが貯まらない点や保険の付帯が少ない点もあるため、利用目的に応じてメインカードやサブカードとして使い分けると良いでしょう。

以上、ポイント還元率の高いクレジットカードおすすめ9選の解説でした。自身にとってぴったりの「ポイント還元率の高いクレジットカード」を見つけることが、クレジットカードの最大限のメリットを享受するための成功の鍵です。次項では、ポイント還元率の高いクレジットカードの中で、ゴールドランクのクレジットカードのおすすめを厳選して解説していきます。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率の高い最強クレジットカードおすすめ人気ランキング【効率よくポイントを貯めるには?2024年9月】

ポイント還元率の高いクレジットカードおすすめ|ゴールドランク

ゴールドカードは、ポイント還元率が高く、特別なサービスが充実したクレジットカードの中でも特に人気があります。年会費がかかる一方で、ポイント還元率が非常に高いため、出費を効率的に管理できます。特に「クレジットカードを使って日常的に大きな支出をしている」「接待やゴルフなどで高額な決済が多い」といった方には、ゴールドランクのクレジットカードが非常におすすめです。

ゴールドランクのクレジットカードには、一般的なクレジットカードにはない以下のような特徴があります。

- 高いポイント還元率

- 年会費が必要(通常10,000~30,000円程度)

- 充実した旅行保険の提供

- コンシェルジュサービスなどの特典が豊富

ここでは、ポイント還元率が高いゴールドランクのクレジットカードのおすすめを厳選して解説していきたいと思います。以下、ポイント還元率が高いゴールドランクのクレジットカードのおすすめの解説です。

ポイント還元率の高いゴールドカードおすすめ1|三井住友カード ゴールド(NL)

-1024x476.png)

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ポイント還元率の高いゴールドカードおすすめ1選目は、三井住友カード ゴールド(NL)です。このクレジットカードは、年会費が5,500円(税込)とゴールドランクのクレジットカードとしてはリーズナブルでありながら、幅広い特典と高いポイント還元率を備えたクレジットカードです。特に、旅行や出張の多い方にとっては空港ラウンジの無料利用や、最高2,000万円の旅行傷害保険が付帯されており、ゴールドランクとしての充実したサービスを提供しています。

基本情報

- 初年度年会費: 無料(オンライン申し込み限定)

- 2年目以降年会費: 5,500円(税込)

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - ポイント還元率: 7%※

- 電子マネー対応: Google Pay、Apple Pay、WAON、iD(専用)、PiTaPa、Visaのタッチ決済

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードとしておすすめのゴールドカード「三井住友カード ゴールド(NL)」は、オンライン申し込みが可能で、最短10秒(※即時発行ができない場合があります)でデジタルカードが発行され、すぐにオンラインショップで利用できる点もこのクレジットカードのおすすめの魅力です。

ポイント還元率の高いゴールドカードおすすめ

三井住友カード ゴールド(NL)のメリット

- 社会的信用の高さ

三井住友カード ゴールド(NL)は、ゴールドランクならではの信頼性があり、ステータスカードとしても評価されています。保有しているだけで社会的な信用度が高まり、ビジネスシーンでも役立つクレジットカードです。 - 空港ラウンジ利用可能

国内主要空港のラウンジを1名同伴まで無料で利用でき、旅行や出張の際に快適なひとときを過ごせます。 - 充実した旅行傷害保険

海外・国内旅行で最高2,000万円の旅行傷害保険が利用付帯されているため、万が一のときでも安心です。 - Reluxでの特典

高級ホテル予約サイト「Relux」で、初回予約が7%OFF、2回目以降が5%OFFになるため、宿泊にかかる費用を抑えつつ快適なホテルライフを楽しめます。 - 健康相談サービスが充実

専門の医師による健康相談が無料で利用可能で、健康面でもサポートが充実しています。 - 多様なポイント交換先

貯まったポイントはANAマイルや各種共通ポイントと交換可能で、柔軟にポイントを利用できます。 - キャッシュレス決済が豊富

iD(専用)やWAON、Apple Pay、Visaのタッチ決済に対応しており、利便性が高いキャッシュレス決済が充実しています。

ポイント還元率の高いゴールドカードおすすめ

三井住友カード ゴールド(NL)のデメリット

- 通常のポイント還元率は0.5%と低め

通常の利用ではポイント還元率が0.5%で、還元率を重視する方にはやや物足りない場合があります。 - 家族カードの年会費がかかる

家族カードには年会費が必要ですが、初年度は無料となっています。

ポイント還元率の高いゴールドカードおすすめ

三井住友カード ゴールド(NL)のおすすめポイント

- リーズナブルな年会費と永年無料のチャンス

三井住友カード ゴールド(NL)の年会費は5,500円(税込)で、ゴールドカードとしては比較的安価です。さらに、年間100万円以上の利用で翌年以降の年会費が永年無料になる特典があり、年間利用額が多い方には非常におすすめです。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - 手厚い旅行傷害保険

最高2,000万円の旅行傷害保険が付帯されているため、安心して旅行を楽しむことができます。出張や旅行の頻度が高い方には特に価値のあるおすすめのクレジットカードです。 - 空港ラウンジ利用の特典

国内主要空港のラウンジが無料で利用できるため、空港での待ち時間を快適に過ごしたい方におすすめです。 - キャンペーンが充実

新規入会キャンペーンとして、条件達成で最大8,000円相当のVポイントを獲得できます。スマホのタッチ決済や一定の利用額達成で特典を得られるため、キャンペーンを活用してポイントを効率的に貯められます。

期間:2024/11/1~2025/2/2

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「三井住友カード ゴールド(NL)」は、ポイント還元率の高さとコストパフォーマンスに優れたゴールドランクのクレジットカードです。年会費が5,500円(税込)でありながら、空港ラウンジ利用や高額な旅行傷害保険が付帯されているため、日常使いでも特典を実感できるでしょう。特に、旅行や出張が多い方、またはキャッシュレス決済を重視する方にとって、三井住友カード ゴールド(NL)は魅力的な選択肢と言えます。

ここがポイント!

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「三井住友カード ゴールド(NL)」は、年間100万円以上の利用で年会費が永年無料になるため、日常的にクレジットカードをよく利用する方には非常におすすめのクレジットカードです。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ポイント還元率の高いゴールドカードおすすめ2|JCBゴールド

ポイント還元率の高いゴールドカードおすすめ2選目は、JCBゴールドです。このクレジットカードは、日本発のクレジットカードブランドであるJCBが発行するプロパーカード、「JCBオリジナルシリーズ」のゴールドクラスに位置づけられるクレジットカードです。スターバックスで最大30倍、ローソンで最大21倍のポイント還元が得られるため、特約店での利用を重視する方には非常におすすめのクレジットカードです。

基本情報

- 初年度年会費: 無料

- 2年目以降年会費: 11,000円(税込)

- ポイント還元率: 0.5~10.0%

- 電子マネー対応: QUICPay、Apple Pay、Google Pay

ポイント還元率の高いゴールドカードおすすめ

JCBゴールドのメリット

- JCBプロパーゴールドならではのステータス

JCBが直接発行するプロパーカードであり、信頼性とステータスの高さが魅力です。ビジネスやプライベートのさまざまな場面で、信用度の高さを感じられるでしょう。 - 充実した旅行保険

国内外を問わず、手厚い旅行傷害保険が利用付帯されており、旅行中のトラブルに対応しています。最高1億円の保険が付いており、飛行機の遅延補償もあります。 - 空港ラウンジの利用が無料

国内主要空港のラウンジが無料で利用できる特典があり、旅行や出張が多い方にとって非常に便利です。 - 家族カードが1枚目無料

家族カードを1枚目に限り年会費無料で発行できるため、家族でポイントを貯める場合にも使いやすいのが魅力です。 - QUICPay一体型カードが選択可能

QUICPay機能が一体化したクレジットカードも選べるため、キャッシュレス決済がさらに便利です。 - 「JCBゴールド ザ・プレミア」へのランクアップ可能

JCBゴールドを年間100万円以上利用することで、上位ランクの「JCBゴールド ザ・プレミア」へのインビテーションが届く仕組みです。上位カードへのステップアップを目指す方にはおすすめです。

お役立ちコラム編集部

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「JCBゴールド」は、初年度年会費が無料でありながら、多くの特典を利用できるのも大きな魅力で、信頼性とステータス性を兼ね備えたクレジットカードです。

ポイント還元率の高いゴールドカードおすすめ

JCBゴールドのデメリット

- 通常ポイント還元率は0.5%と低め

通常の利用ではポイント還元率が0.5%と低いため、ポイント還元率を重視する方には物足りないかもしれません。特に還元率を重視するなら、JCBカードWのような他のクレジットカードの方が魅力的です。 - ゴールドカード特有の年会費

初年度は無料ですが、2年目以降は年会費11,000円(税込)がかかります。コスト面を重視する方には少し負担に感じられるかもしれません。 - 海外での利用に制限がある

JCBは国内では非常に強いブランドですが、海外の一部地域では対応していない場所もあるため、海外旅行や出張が多い方には注意が必要です。

ポイント還元率の高いゴールドカードおすすめ

JCBゴールドのおすすめポイント

- 初年度年会費無料のサービス充実クレジットカード

初年度は年会費が無料で、手厚い特典が利用できる点が大きな魅力です。空港ラウンジの無料利用、最高1億円の海外旅行傷害保険、ゴルフコースの手配など、ゴールドカードとして十分なサービスを提供しています。 - 上位ランクへのインビテーションあり

JCBゴールドを一定以上利用することで「JCBゴールド ザ・プレミア」のインビテーションが届き、さらにワンランク上のサービスが受けられるようになります。最終的に「JCBザ・クラス」へステップアップしたい方は、まずこのクレジットカードで実績を積むことをおすすめします。 - 即日発行可能なデジタルカード対応

オンライン申込で最短5分でデジタルカードが発行され、Apple PayやGoogle Payに対応しているため、デジタル決済がスムーズに始められます。オンラインショッピングやタッチ決済も快適に利用可能です。

「JCBゴールド」に関するおすすめ記事

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「JCBゴールド」は、ステータスと充実したサービスを兼ね備えたゴールドクラスのクレジットカードです。年会費無料でのスタートができるため、ゴールドカード初心者にもおすすめです。特約店での高いポイント還元率や、旅行傷害保険、空港ラウンジ利用など、多様な特典が揃っており、特に国内での利用に強みを持つクレジットカードです。上位ランクのクレジットカードを目指す方や、旅行や出張が多い方にとって、JCBゴールドは長期的に活用できるおすすめの一枚といえるでしょう。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率が高いクレジットカードを徹底比較!最強の高還元率のカードとは?

合わせて読みたい「初心者におすすめのクレジットカード」に関するおすすめ記事

クレジットカード初心者必見!おすすめの選び方から初心者におすすめのクレジットカード徹底解説!

ポイント還元率の高いゴールドカードおすすめ3|三菱UFJカード ゴールドプレステージ

ポイント還元率の高いゴールドカードおすすめ3選目は、三菱UFJカード ゴールドプレステージです。このクレジットカードは、三菱UFJフィナンシャル・グループが提供するゴールドクラスのクレジットカードです。初年度年会費が無料で、特にWeb入会を利用するとお得に始められます。日常のショッピングや飲食店での利用に応じて、1,000円ごとに1ポイントが貯まる仕組みで、基本のポイント還元率は0.5%ですが、特定店舗での利用でさらに高いポイント還元率が得られます。

- 初年度年会費: 無料(Web入会対象)

- 2年目以降年会費: 11,000円(税込)

- ポイント還元率: 0.5%~5.5%

- 電子マネー対応: QUICPay、Apple Pay、Google Pay

※Apple PayとQUICPayはMastercard®とVisaのみ

ポイント還元率の高いゴールドカードおすすめ

三菱UFJカード ゴールドプレステージのメリット

- 初年度年会費無料

初年度の年会費が無料であるため、まずお試しでゴールドクラスのクレジットカードを使ってみたいという方には非常におすすめです。年会費がかからず、多くのゴールド特典を体験できるのは大きなメリットです。 - 最短翌営業日発行可能

特にMastercardやVISAのブランドを選択した場合、申請から最短翌営業日でクレジットカードが発行されるため、急ぎでクレジットカードが必要な方にも便利です。 - 家族カードが無料で発行可能

家族カードが年会費無料で発行でき、ポイントもまとめて管理しやすいため、家族全員でポイントを貯めることができる点も魅力です。 - タッチ決済対応

QUICPayやApple Pay、Google Payに対応しており、タッチ決済での利用も可能です。スマートフォンでのスムーズな決済が実現し、日常の支払いがさらに便利になります。 - 旅行傷害保険が充実

海外旅行傷害保険が自動付帯で最高5,000万円まで補償され、さらに国内外の空港ラウンジも無料で利用できるなど、旅行や出張が多い方にとってもお得な内容です。 - 多様な優待サービス

グルメやレジャー施設での優待が付帯しており、さまざまな場面で特典が利用できるため、普段の生活でお得に過ごすことができます。

お役立ちコラム編集部

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「三菱UFJカード ゴールドプレステージ」は、旅行やレジャーでの利用に嬉しい特典も多数付帯しています。

ポイント還元率の高いゴールドカードおすすめ

三菱UFJカード ゴールドプレステージのデメリット

- 基本ポイント還元率は0.5%とやや低め

一般的なショッピングでは0.5%のポイント還元率であり、ポイント還元率重視の方には少し物足りない可能性があります。 - 旅行保険は利用付帯が中心

国内旅行傷害保険および一部の渡航便遅延保険は利用付帯であり、保険が有効になるにはクレジットカードで旅行代金を支払う必要があります。 - ステータス性がやや薄い

ゴールドクラスのクレジットカードではあるものの、ステータス性が高いと感じられるシーンが少ないため、ステータス重視の方には少し不向きかもしれません。

ポイント還元率の高いゴールドカードおすすめ

三菱UFJカード ゴールドプレステージのおすすめポイント

- 特定の飲食店でポイント還元率が最大5.5%にアップ

通常のポイント還元率は0.5%ですが、セブン-イレブンやローソンなどのコンビニ、またピザハットや松屋などの飲食店でクレジットカードを利用すると、還元率が最大5.5%に上がります。日常的にコンビニや飲食店を頻繁に利用する方には特におすすめです。 - 旅行傷害保険と空港ラウンジの利用特典

クレジットカードの利用で国内外ともに最高5,000万円の旅行傷害保険が付帯されています。また、国内および海外の主要空港ラウンジを無料で利用できる特典もあり、旅行や出張が多い方にとっては嬉しいサービスです。 - 日常利用に便利な優待サービス

グルメ、ショッピング、レジャー施設などで特典が利用できるため、日常生活でも特典を活用したい方にとって価値の高いクレジットカードといえます。クレジットカードでの支払いでさまざまな場面でお得感を感じられるでしょう。

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「三菱UFJカード ゴールドプレステージ」は、初年度年会費無料というメリットを持ち、旅行やレジャーだけでなく、日常のショッピングや飲食店で高いポイント還元率を活かせるクレジットカードです。また、旅行傷害保険や空港ラウンジ利用、優待サービスも充実しており、幅広いシーンで役立つクレジットカードです。年会費を抑えつつゴールドクラスの充実したサービスを享受したい方にとって、三菱UFJカード ゴールドプレステージは最適なクレジットカードの選択といえるでしょう。

ポイント還元率の高いゴールドカードおすすめ「三菱UFJカード ゴールドプレステージ」のここがポイント!

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「三菱UFJカード ゴールドプレステージ」は、特にコンビニや特定の飲食店では還元率が5.5%にまで引き上げられるため、日常使いのクレジットカードとしても非常におすすめです。

ポイント還元率の高いゴールドカードおすすめ4|JCB GOLD EXTAGE

ポイント還元率の高いゴールドカードおすすめ4選目は、JCB GOLD EXTAGEです。このクレジットカードは、20代向けに設計された若年層限定のゴールドクレジットカードです。入会から5年間、年会費3,300円(税込)で利用でき、通常のJCBゴールドとほぼ同様の特典やサービスが受けられるのが特徴です。入会から3か月間はJ-POINTが3倍、4か月目以降は1.5倍となるため、短期間で効率よくポイントを貯めやすく、特にポイント還元率を重視する方におすすめです。

基本情報

- 初年度年会費: 無料

- 2年目以降年会費: 3,300円(税込)

- ポイント還元率: 0.75~10.25%(条件あり)

※最大ポイント還元率は、JCB PREMOに交換した場合

※「Myチェック」などの事前登録が必要 - 電子マネー対応: QUICPay、Apple Pay、Google Pay

ポイント還元率の高いゴールドカードおすすめ

JCB GOLD EXTAGEのメリット

- 20代限定のゴールドクレジットカードで年会費がお得

JCB GOLD EXTAGEは20代のみが申し込めるクレジットカードで、年会費は3,300円(税込)と通常のゴールドカードと比べてかなり抑えられています。若年層に手軽にゴールドクラスのクレジットカードを利用する機会を提供するため、お得な選択肢です。 - 初回更新でJCBゴールドに自動アップグレード

5年経過時の初回更新時に、条件を満たしていればJCBゴールドへ自動的に切り替えられ、年会費は11,000円(税込)となりますが、さらに充実した特典やサービスを利用できます。20代でクレジットカードを使い始める方にとって、ステップアップのきっかけになります。 - 海外旅行保険が充実

利用付帯ながらも、最高補償額が高額で、20代のうちから旅行時の安心感を得られるため、旅行好きの方にはおすすめのクレジットカードです。 - 国内外31空港ラウンジ無料利用

国内主要空港31箇所、さらにホノルルの空港ラウンジも無料で利用でき、特に旅行や出張が多い方にとってはお得な特典です。 - Amazonやセブンイレブンでポイントが貯まりやすい

提携店舗での利用でポイント還元率がアップし、日常的に利用しやすいクレジットカードとなっています。特にAmazonやセブンイレブンでのお買い物で高いポイント還元率が適用されます。

お役立ちコラム編集部

ポイント還元率の高いゴールドカードとしておすすめの「JCB GOLD EXTAGE」のデメリットについても確認しておきましょう。

ポイント還元率の高いゴールドカードおすすめ

JCB GOLD EXTAGEのデメリット

- 基本のポイント還元率が0.75%と中途半端

一般の利用では還元率が0.75%とやや控えめで、特別なキャンペーンや特定店舗以外ではお得感が薄れる場合があります。 - 学生は取得が難しい

JCB GOLD EXTAGEは原則20代の社会人向けであり、学生が持つのは基本的に難しいです。条件次第で学生も申し込める可能性がありますが、他のクレジットカードと比べると制限がある点はデメリットです。 - JCBゴールドザ・プレミアへの昇格不可

JCB GOLD EXTAGEからJCBゴールドザ・プレミアへのランクアップは設定されておらず、よりステータス性の高いクレジットカードを目指す方には物足りないと感じる場合があります。 - 海外での加盟店数が少ない

JCBブランドは国内では多くの店舗で利用可能ですが、海外では加盟店数が少ない国もあります。海外旅行や海外でのショッピングに頻繁に利用したい方にはやや使い勝手が低い場合があります。

ポイント還元率の高いゴールドカードおすすめ

JCB GOLD EXTAGEのおすすめポイント

- 初回更新時にJCBゴールドへの自動切替

JCB GOLD EXTAGEは、入会から5年後の更新時にJCBゴールドに自動切替されます。年会費はアップしますが、JCB GOLD EXTAGEでは受けられなかったサービスや特典も追加されるため、将来を見据えたクレジットカードとしての利用もおすすめです。 - 電子マネーQUICPayと相性が良い

電子マネーQUICPayとの併用が可能で、キャッシュレスの便利さがアップします。日常のちょっとした支払いもスマートにできるため、現金を使わずに済むシーンが増えます。 - 特定店舗でポイント還元率が大幅にアップ

通常時のポイント還元率は0.75%ですが、Amazonやセブンイレブンなど提携店舗では大幅に還元率がアップするため、ポイントを効率よく貯めることができます。日常生活で使いやすい点も大きなおすすめの魅力です。

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「JCB GOLD EXTAGE」は、20代のうちからお得にゴールドクラスのクレジットカードを利用したい方にぴったりの選択肢です。初年度年会費が無料で、次年度以降も3,300円(税込)とゴールドクレジットカードとしては手頃で、特にAmazonやセブンイレブンでの高いポイント還元率や、QUICPayとの相性の良さが日常生活を支えます。5年後のJCBゴールドへの自動アップグレードも見据えた長期的な利用にも適しており、将来を見越したクレジットカード選びを考えている方におすすめです。

ポイント還元率の高いゴールドカードおすすめ「JCB GOLD EXTAGE」のここがポイント!

ポイント還元率の高いゴールドランクのクレジットカードとしておすすめの「JCB GOLD EXTAGE」は、海外旅行保険や空港ラウンジ無料利用も付帯し、コストパフォーマンスの良いクレジットカードとして、20代におすすめできるクレジットカードの一つです。

ポイント還元率の高いゴールドカードおすすめ5|ビューゴールドプラスカード

ポイント還元率の高いゴールドカードおすすめ5選目は、ビューゴールドプラスカードです。このクレジットカードは、クレジットカード、Suica、そして定期券の機能が一つにまとめられた利便性の高いゴールドランクのクレジットカードです。特にモバイルSuicaとの連携が強みで、Suica利用者にとって効率的にポイントを貯めることができ、定期的に電車や新幹線を利用する方にとって大きなメリットがあります。

基本情報

- 初年度年会費: 11,000円(税込)

- 2年目以降年会費: 11,000円(税込)

- ポイント還元率: 0.5~10%(条件あり)

※Suicaや特定の支払い方法で還元率が異なります - 電子マネー対応: Suica、Apple Pay

ポイント還元率の高いゴールドカードおすすめ

ビューゴールドプラスカードのメリット

- Suica機能を搭載、定期券の購入にも対応

ビューゴールドプラスカードは、裏面にSuicaを搭載しているため、カード一枚でクレジット機能とSuica機能を同時に利用できます。さらに、定期券情報も搭載できるため、通勤や通学で使用する方にとって便利です。 - Suicaのオートチャージ機能対応

いちいちチャージの手間をかけずにSuicaの残高が足りない場合、自動でクレジットカードからチャージされる「オートチャージ」機能を備えており、キャッシュレスな生活をサポートします。 - Suica利用で高いポイント還元率

Suicaへのオートチャージ利用で1.5%、定期券購入で6%、グリーン券購入で10%といったように、モバイルSuicaでの特定の利用に応じて高いポイント還元率が適用されます。日常の交通費を効率的にポイント化できるため、Suicaをよく使う方におすすめです。 - 年間利用額に応じたボーナスポイント

年間の利用額が一定金額に達するとボーナスポイントが付与されるため、Suicaの利用が多い方にとってさらにお得にポイントを貯めることが可能です。 - Apple Payとの併用が可能

Apple Payにも対応しているため、iPhoneやApple Watchを使って簡単にキャッシュレス決済を行え、スマートな支払いが可能です。

お役立ちコラム編集部

テキストポイント還元率の高いゴールドカードとしておすすめの「ビューゴールドプラスカード」は、オートチャージ機能に対応しており、日常的な移動にSuicaを使う方にとって非常におすすめの一枚です。

ポイント還元率の高いゴールドカードおすすめ

ビューゴールドプラスカードのデメリット

- 基本のポイント還元率が0.5%と控えめ

通常の買い物に対する還元率は0.5%と高いわけではないため、Suica関連以外の利用ではポイント還元率にあまり期待できません。 - 新幹線ラウンジ特典が東京駅のみ

ビューゴールドプラスカードでは新幹線のラウンジ利用特典がありますが、東京駅でのみ利用可能です。その他の駅ではラウンジ特典を利用できない点は、全国を頻繁に移動する方にはデメリットです。 - 国際ブランドがJCB限定

国際ブランドはJCBのみの発行となっているため、海外では利用できる店舗が限られることがあり、海外旅行などでの利便性には注意が必要です。 - 特約店が少なくお得感が薄い

特約店があまり多くないため、特定店舗での割引やポイントアップなどの特典を受けにくい点がデメリットといえます。

ポイント還元率の高いゴールドカードおすすめ

ビューゴールドプラスカードのおすすめポイント

- 新幹線利用で年会費を超えるポイント還元

ビューゴールドプラスカードは、新幹線利用の多い方に特におすすめです。モバイルSuicaやえきねっとでの支払いに対するポイント還元率が高いため、年会費の11,000円(税込)を超えるポイントを獲得できる可能性があります。 - モバイルSuicaへのチャージで高いポイント還元率

モバイルSuicaにチャージすることで1.5%のポイント還元を受けられるため、日常的なチャージが多い方にとってはお得です。通勤や通学に定期的にSuicaを利用している方は、ポイントが効率よく貯まります。 - 定期券やグリーン券購入でさらに高いポイント還元

ビューゴールドプラスカードは、モバイルSuicaでの定期券購入に6%、グリーン券購入で10%の高いポイント還元率が適用されるため、通勤・通学で利用するだけでなく、出張や旅行の機会が多い方にもおすすめです。

ポイント還元率の高いゴールドカードとしておすすめの「ビューゴールドプラスカード」は、クレジットカードとSuica機能、定期券が一つにまとまった利便性の高いゴールドクレジットカードです。日常的にSuicaを利用する方や、通勤・通学だけでなく、頻繁に新幹線を利用する方にはポイント還元率の高さがメリットとなります。また、Suicaのオートチャージ機能や定期券の購入における還元率の高さも見逃せません。年会費は11,000円(税込)ですが、年間の利用で十分に元が取れる設計となっているため、Suicaの利用が多い方には大変おすすめのクレジットカードです。特に、モバイルSuicaやえきねっとでポイント還元率を活かせるため、交通費を無駄なくポイント化しながら、賢く使いこなせるクレジットカードとして人気があります。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率が高いおすすめクレジットカード10選!利用状況別に還元率を比較

ポイント還元率の高いクレジットカードおすすめ|プラチナランク

プラチナカードは、一般的にゴールドカードよりも一段上のステータスを持つクレジットカードです。これらのクレジットカードは、高いポイント還元率を提供するだけでなく、特別なサービスや特典が豊富に用意されています。しかし、プラチナカードの年会費はゴールドカードよりも高額で、15万円を超えるものも少なくありません。

プラチナランクのクレジットカードには、一般的なクレジットカードにはない以下のような特徴があります。

- ポイント還元率の高さ

- 年会費が高額

- 審査基準が厳格(年収要件が設けられている)

- 国内外の旅行保険の補償が手厚い

- コンシェルジュサービスなどの特典が豪華

このように、プラチナカードはゴールドカードと比較して、より豪華な優待やサービスを受けられるため、高いポイント還元率とともに、特別な体験を求める方にとって非常におすすめの選択肢です。以下、ポイント還元率の高いプラチナカードのおすすめを厳選して解説していきます。

ポイント還元率の高いプラチナカードおすすめ1|JCBプラチナ

ポイント還元率の高いプラチナカードおすすめ1選目は、JCBプラチナです。このクレジットカードは、JCBオリジナルシリーズの中でも高いステータスを誇るプラチナランクのクレジットカードです。カード番号の発行が最短5分で完了するスピーディーさとともに、グルメや旅行の分野で最高水準のサービスを受けられる点が特徴です。また、24時間365日利用できるプラチナ専用のコンシェルジュサービスが付帯しているため、日常から旅行まで幅広くサポートを受けることができます。

基本情報

- 初年度年会費:27,500円(税込)

- 2年目以降年会費:27,500円(税込)

- ポイント還元率:0.5%~10.0%

- 対応電子マネー:QUICPay、Google Pay、Apple Pay

ポイント還元率の高いプラチナカードおすすめ

JCBプラチナのメリット

- 最短5分でカード番号発行

オンライン申し込み後、最短5分でカード番号が発行されるため、すぐに利用を開始できます。 - 24時間365日プラチナ専用コンシェルジュサービス

いつでも利用できるコンシェルジュサービスが付いており、旅行の手配やレストランの予約など、あらゆる要望に応えてくれます。 - レストラン1名分無料サービス

対象のレストランでコース料理を注文すると、1名分が無料になる特典があります。 - プライオリティ・パスで空港ラウンジ利用無料

世界中の空港ラウンジを無料で利用できるプライオリティ・パスが付帯し、快適な空の旅をサポートします。 - 国内ホテル・旅館にお得に宿泊可能

JCBプラチナカードの特典により、国内の人気ホテルや旅館にお得な料金で宿泊できます。 - JCB海外加盟店利用でポイント2倍

海外のJCB加盟店で利用すると、ポイント還元率が2倍になるため、旅行や出張でお得にポイントを貯めることができます。 - 最高1億円の国内・海外旅行傷害保険付き

最大1億円の旅行傷害保険が付帯し、安心して旅行ができます。 - 家族カードが1枚無料

1枚まで無料で家族カードを発行できるため、家族での利用でも特典を活用できます。

お役立ちコラム編集部

ポイント還元率の高いプラチナカードとしておすすめの「JCBプラチナ」の基本ポイント還元率は0.5%ですが、セブン‐イレブンやスターバックスなどの優待店で利用する場合、最大20倍のポイントが還元されるため、効率的にポイントを貯められるクレジットカードをお探しの方におすすめです。

ポイント還元率の高いプラチナカードおすすめ

JCBプラチナのデメリット

- 基本ポイント還元率が0.5%と低め

日常の利用での基本還元率が0.5%と、高いポイント還元率を期待する方にはやや物足りないかもしれません。 - 旅行保険が利用付帯

旅行保険は利用付帯のため、事前に利用しないと適用されない点に注意が必要です。 - JCBブランドの加盟店数が少ない

JCBブランドは国内では多くの場所で利用できますが、海外では加盟店数が少ないため、場所によっては使い勝手が限られる場合があります。

ポイント還元率の高いプラチナカードおすすめ

JCBプラチナのおすすめポイント

- 海外での利用でポイント2倍

JCBプラチナは、海外のJCB加盟店での利用時にポイントが2倍になるサービスがあり、海外旅行や出張の際に効率よくポイントを貯められる点が魅力です。利用には「MyJチェック」への事前登録が必要なので、忘れずに設定しておきましょう。 - プライオリティ・パスで空港ラウンジが無料

世界各国の空港ラウンジを無料で利用できるプライオリティ・パスが付帯しているため、旅行中も快適に過ごすことができます。 - 高級ホテル特典が豊富

海外の有名ホテルに特典付きで宿泊できるサービスが利用できるため、特別な旅行をさらに充実させることが可能です。

ポイント還元率の高いプラチナカードとしておすすめの「JCBプラチナ」は、ステータス性の高いプラチナカードとして、クレジットカードに多くの特典やサービスを求める方におすすめの1枚です。国内・海外での特典が充実しており、特に海外旅行や出張が多い方にとっては大きなメリットとなるでしょう。年会費はかかりますが、特典やサービスを最大限活用することで、コスト以上の価値を享受できるクレジットカードです。

ポイント還元率の高いプラチナカードおすすめ「JCBプラチナ」のここがポイント!

ポイント還元率の高いプラチナカードとしておすすめの「JCBプラチナ」は特に、対象店舗での利用による高いポイント還元率や、旅行の手配に役立つコンシェルジュサービスが充実しているため、ライフスタイルを向上させるアイテムとしても役立ちます。

ポイント還元率の高いプラチナカードおすすめ2|三井住友カード プラチナプリファード

ポイント還元率の高いプラチナカードおすすめ2選目は、三井住友カード プラチナプリファードです。このクレジットカードは、SMBCグループから発行されているポイント特化型のプラチナクレジットカードです。通常、三井住友カードのポイント還元率は0.5%ですが、このプラチナプリファードでは、日常の利用で1%のポイント還元率が設定されています。このように、ポイント重視でお得に活用できる一方、プラチナならではの特典やサービスも充実しているため、上質なサービスと効率的なポイント還元を求める方におすすめです。

基本情報

- 初年度年会費:33,000円(税込)

- 2年目以降年会費:33,000円(税込)

- ポイント還元率:1%~15%(※プリファードストア利用時に最大)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 - 対応電子マネー:Google Pay、Apple Pay

ポイント還元率の高いプラチナカードおすすめ

三井住友カード プラチナプリファードのメリット

- 常時1%のポイント還元率

通常の利用でも1%のポイント還元率が確保されており、日常の買い物から積極的にポイントを貯めやすくなっています。 - 新規入会特典が充実

三井住友カード プラチナプリファードでは、新規入会時の特典として一定のポイントが付与されるため、初めての利用でもお得感が得られる点もおすすめです。 - 家族カードの年会費が無料

家族カードを追加する際、年会費が無料となるため、家族全員でポイントを貯めて活用できる点もおすすめの魅力です。 - 三井住友「Olive」との相性が良い

三井住友グループのデジタル銀行サービス「Olive」との相性が抜群であり、銀行取引と併せてポイントを効率的に管理・利用することが可能です。

お役立ちコラム編集部

提携店舗(プリファードストア)で利用する場合、ポイント還元率が最大15%になることがあり、積極的にポイントを貯めたい方にぴったりのクレジットカードです。

ポイント還元率の高いプラチナカードおすすめ

三井住友カード プラチナプリファードのデメリット

- 国際ブランドがVisaのみ

三井住友カード プラチナプリファードの国際ブランドはVisaのみであり、他ブランドのクレジットカードを好む方には選択肢が限られます。 - シンプルなサービス内容

サービス内容がややシンプルで、豪華な特典やVIP体験を求める方には物足りなさを感じるかもしれません。 - 利用頻度が少ない人には不向き

利用頻度が少ない場合、年会費分のポイント還元や特典の恩恵が十分に得られないため、頻繁にクレジットカードを使う方におすすめです。

ポイント還元率の高いプラチナカードおすすめ

三井住友カード プラチナプリファードのおすすめポイント

- しっかりポイントを貯められる

日常利用でも1%のポイント還元率がある上、特定店舗での利用時には最大15%ものポイント還元率が得られ、ポイントを効率よく貯められます。 - 充実の旅行保険・補償が付帯

三井住友カード プラチナプリファードには、旅行傷害保険や各種保険が利用付帯しており、海外旅行や出張時のリスクをしっかりサポートしてくれます。 - 海外旅行者向けの特典が豊富

海外旅行を頻繁に利用する方には特におすすめで、ホテルの優待やトラベルサポートなど、旅行を快適にするための特典が整っています。 - 継続特典で最大40,000ポイントを獲得可能

毎年100万円の利用ごとに10,000ポイント(最大40,000ポイント)を獲得できる継続特典があり、長期的に利用することでさらにポイントが増えます。ポイントは入会月の翌月末に付与されるため、スムーズなタイミングで受け取れるのも利便性の一つです。

ポイント還元率の高いプラチナランクのクレジットカードとしておすすめの「三井住友カード プラチナプリファード」は、ポイント還元率が非常に高い点とプラチナならではの付帯サービスが揃っているため、ポイント重視で使いたい方や、旅行やショッピングにお得なクレジットカードを探している方におすすめです。継続特典として最大40,000ポイントのボーナスが得られるため、長期間利用することでさらに大きなポイント還元が期待できます。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率が高いクレジットカードランキング比較!1%以上還元の最強カードは?【2024年版】

ポイント還元率の高いプラチナカードおすすめ3|三井住友カード プラチナ

ポイント還元率の高いプラチナカードおすすめ3選目は、三井住友カード プラチナです。このクレジットカードは、三井住友カードの中でも最上位に位置するステータス性の高いクレジットカードです。特別な日の利用から日常の支払いまで、幅広いシーンで高いサービスと特典を提供しており、充実したサービスを受けたい方におすすめです。特に、国内外の旅行時には専用のコンシェルジュが、航空券の手配や宿泊先の予約、レストランのリザーブまでサポートしてくれるため、旅をスムーズに楽しむことができます。

基本情報

- 初年度年会費:55,000円(税込)

- 2年目以降年会費:55,000円(税込)

- ポイント還元率:0.5%~7%※

- 対応電子マネー:Google Pay、Apple Pay

ポイント還元率の高いプラチナカードおすすめ

三井住友カード プラチナのメリット

- 信頼度の高い三井住友カードの最高ランク

三井住友カード プラチナは、三井住友カードの最高ランクに位置し、ステータス性や信頼性が高いため、ビジネスやプライベートでの信頼を得やすいクレジットカードです。 - 選べる保険が無料で付帯

保険が複数種類用意されており、必要に応じて無料で付帯できる点は大きなメリットです。国内外の旅行や日常生活での安心感を提供します。 - 最高1億円の国内外旅行傷害保険

国内外どちらでも利用可能な旅行傷害保険が自動付帯されており、旅先での医療費や緊急サポートを充実させています。保険額は最高で1億円の補償があり、万一の際にも安心です。 - コンシェルジュサービスの提供

専任のコンシェルジュが24時間対応しており、航空券やホテル、レストランなどの予約を代行してくれるため、時間をかけずに必要な手配が可能です。 - プライオリティ・パス以外の特典も選択可能

多くのプラチナカードが提供するプライオリティ・パスも利用できますが、もし不要な場合には別の特典を選べる柔軟性があり、自身のライフスタイルに合わせた特典を活用できます。

お役立ちコラム編集部

ポイント還元率の高いプラチナカードとしておすすめの「三井住友カード プラチナ」は、他のプラチナカードと比較するとやや年会費は高めですが、その分、豊富な特典や手厚い補償が充実しているため、サービス重視の方には最適です。

ポイント還元率の高いプラチナカードおすすめ

三井住友カード プラチナのデメリット

- 基本ポイント還元率が0.5%とやや低い

三井住友カード プラチナの基本的なポイント還元率は0.5%と、他のクレジットカードと比較するとやや低めです。日常の利用で高いポイント還元を期待する方には不向きかもしれません。 - 年会費がやや高め

年会費は55,000円と、他のプラチナクレジットカードと比較してもやや高めの設定です。しかし、年会費に見合う充実したサービスと特典があるため、サービスや補償を重視する方には適しています。 - 入会資格が30歳以上

三井住友カード プラチナは30歳以上の方が入会対象となっており、若年層には取得できないため、限定された年齢層のみが利用可能です。

ポイント還元率の高いプラチナカードおすすめ

三井住友カード プラチナのおすすめポイント

- 特定のコンビニ・飲食店でのポイント還元率が7%※

通常のポイント還元率は0.5%と低めですが、対象のコンビニや飲食店での利用時には7%ものポイント還元率が適用されます。日常的に利用する機会が多い店舗が対象となっているため、効率的にポイントを貯めることが可能な点がおすすめです。 - スマートフォンのタッチ決済利用でポイント還元率が向上

ポイント還元率7%の特典はスマートフォンを利用したタッチ決済に限られるため、モバイル端末での決済を頻繁に利用する方にはおすすめです。 - 対象店舗での利用が多い方に最適

対象となる店舗にはローソンやマクドナルド、サイゼリヤ、すき家、はま寿司、ドトールコーヒーショップなど、普段からよく利用する機会がある店舗が多いため、積極的にポイントを貯めたい方におすすめのクレジットカードです。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

ポイント還元率の高いプラチナカードとしておすすめの「三井住友カード プラチナ」は、ステータス性の高さと手厚いサービスで充実したサポートを提供してくれるクレジットカードです。さらに、特定のコンビニや飲食店での利用では高いポイント還元率が期待できるため、日常の出費を効率的に活用できます。年会費はやや高いものの、ステータス性や特典の充実度を重視する方には非常におすすめの一枚です。

ポイント還元率の高いプラチナカードおすすめ「三井住友カード プラチナ」のここがポイント!

ポイント還元率の高いプラチナカードとしておすすめの「三井住友カード プラチナ」は、特に旅行者向けの補償やサポートが充実しており、海外や国内での旅行を多くされる方には最適な選択肢です。

ポイント還元率の高いプラチナカードおすすめ4|三菱UFJカード プラチナアメックス

ポイント還元率の高いプラチナカードおすすめ4選目は、「三菱UFJカード プラチナアメックス(正式名称:三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード」です。このクレジットカードは、三菱UFJニコスが発行するプラチナクレジットカードで、ステータス性とコストパフォーマンスの高さを兼ね備えています。プラチナクレジットカードながらも年会費は22,000円(税込)と、リーズナブルな価格設定でありながら、ハイレベルな特典やサービスが付帯されています。また、2024年8月から2025年1月末まで、対象店舗で利用金額に応じて最大15%※のポイント還元が受けられるキャンペーンを実施中です。

基本情報

- 初年度年会費:22,000円(税込)

- 2年目以降年会費:22,000円(税込)

- ポイント還元率:0.5%

- 対応電子マネー:なし

ポイント還元率の高いプラチナカードおすすめ

三菱UFJカード プラチナアメックスのメリット

- コストパフォーマンスとステータスを兼ね備えたプラチナクレジットカード

三菱UFJカード プラチナ・アメリカン・エキスプレス・カードは、年会費22,000円(税込)でありながらプラチナクラスの特典を享受できるため、コスパが高く、ステータスも備えたおすすめのクレジットカードです。 - 家族カードにもプライオリティ・パスが無料付帯

プライオリティ・パスが家族カードにも無料で付帯されるため、家族での空港利用時にもラウンジを活用でき、快適に過ごせる点がおすすめの魅力です。 - JALマイルが効率よく貯まるクレジットカード

JALマイルを貯めやすい仕様となっており、日常の利用で効率的にマイルが貯まるため、旅行や出張が多い方におすすめです。 - 充実した旅行傷害保険と各種補償

国内外の旅行傷害保険やショッピング補償が充実しているため、旅先や普段の買い物においても安心して利用できます。 - 24時間対応のコンシェルジュサービス

プラチナクラスならではの24時間対応のコンシェルジュサービスが付帯しており、旅先やレストランの予約、チケットの手配など、あらゆるニーズに応えてくれるサービスが利用可能です。 - 「スーペリア・エキスペリエンス」による特典

スーペリア・エキスペリエンスとして、提携するホテルやスパ、レストランなどの優待割引が利用でき、ワンランク上の体験ができるおすすめのサービスです。 - ETCカードの年会費が無料

ETCカードが年会費無料で利用可能なため、普段から車を利用する方にとってもコスパの良いクレジットカードです。 - キャッシュバック対応でポイント管理が便利

貯まったポイントをキャッシュバックとして活用できるため、ポイントの使い道に困らず、日常の支出を軽減できる点がおすすめです。

お役立ちコラム編集部

ポイント還元率の高いプラチナカードとしておすすめ「三菱UFJカード プラチナアメックス」のキャンペーンは事前登録が必要で、条件を満たすことでお得なポイント還元を得ることができ、初めての方にもおすすめです。

ポイント還元率の高いプラチナカードおすすめ

三菱UFJカード プラチナアメックスのデメリット

- 通常のポイント還元率が0.5%とやや低め

基本のポイント還元率は0.5%であり、日常的に利用しても大きな還元は期待しにくい点がデメリットです。 - 年会費22,000円(税込)

他のプラチナクレジットカードと比較すると年会費はリーズナブルですが、一般のクレジットカードと比べると高めです。ただし、提供される特典を考えると十分に価値がある年会費ともいえます。 - 電子マネーのチャージではポイントが付与されない

電子マネーへのチャージでポイントを貯められないため、キャッシュレス決済を頻繁に利用する方にとってはデメリットとなります。 - アメリカン・エキスプレスの加盟店数が海外では限られる

海外では、アメリカン・エキスプレスの加盟店が限られる地域もあるため、海外旅行での利用を考えている場合、事前に対応状況を確認することが重要です。

ポイント還元率の高いプラチナカードおすすめ

三菱UFJカード プラチナアメックスのおすすめポイント

- 旅行や出張が多い方におすすめ

24時間対応のコンシェルジュや、手厚い旅行傷害保険など、頻繁に旅行や出張に出かける方にとって充実したサポートが受けられます。 - コスパの良いプラチナクレジットカード

年会費22,000円で、プラチナクラスの特典とサービスが利用できるため、コストパフォーマンスが非常に高い点が魅力です。 - プライオリティ・パス付帯で空港ラウンジが使える

海外旅行や出張の際、無料で空港ラウンジが利用できるプライオリティ・パスが付帯しており、快適な旅のサポートを提供します。 - JALマイルが効率的に貯まる

日常の支払いでJALマイルが貯まりやすいため、航空機をよく利用する方におすすめのクレジットカードです。 - 新規入会特典で最大15,000円相当のポイントがもらえる

新規入会者向けの特典として、カード入会後2か月以内に特定の条件を満たすことで、最大15,000円相当のポイントが付与されます。具体的には、MUFGカードアプリへのログインや、条件金額以上のショッピング利用が求められます。 - 特典付与条件

- 【条件1】「MUFGカードアプリ」へのログイン

- 【条件2】入会から2か月以内に10万円以上のショッピング利用

この特典は条件が比較的達成しやすく、新規利用者にとってお得にポイントを貯めるチャンスとなります。

ポイント還元率の高いプラチナカードとしておすすめの「三菱UFJカード プラチナアメックス」は、年会費22,000円(税込)でありながら、プラチナクレジットカードならではの高いステータス性と充実した特典を提供してくれるコスパの高いクレジットカードです。旅行や出張の機会が多い方にとって便利なコンシェルジュサービスや、JALマイルを効率よく貯めることができる機能など、旅行に適した特典も充実しています。充実した旅行保険や、優待特典を活用して、日常から特別な場面までワンランク上のサービスを受けたい方におすすめの一枚です。

ポイント還元率の高いプラチナカードおすすめ「三菱UFJカード プラチナアメックス」のここがポイント!

ポイント還元率の高いプラチナカードとしておすすめの「三菱UFJカード プラチナアメックス」は、通常のポイント還元率は0.5%とやや低めですが、家族カードにもプライオリティ・パスが付帯されている点がおすすめの魅力で、家族旅行でも安心快適な旅行を提供するクレジットカードです。

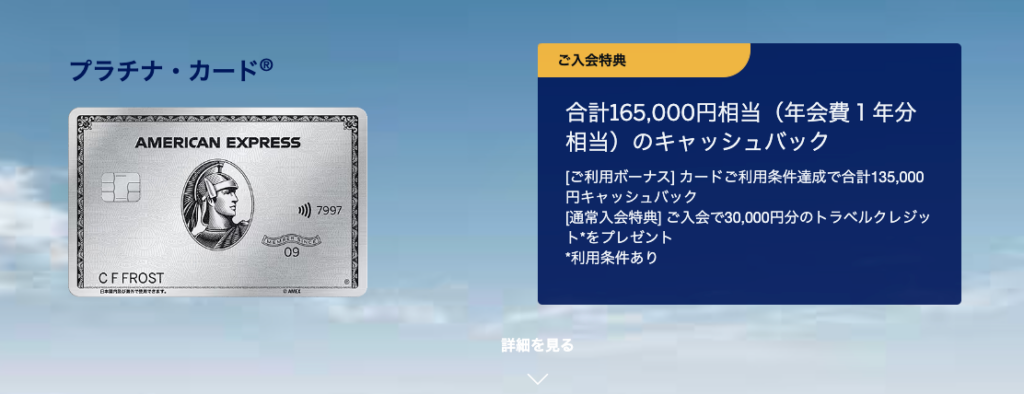

ポイント還元率の高いプラチナカードおすすめ5|アメックスプラチナ

ポイント還元率の高いプラチナカードおすすめ5選目は、アメックスプラチナ(正式名称:アメリカン・エキスプレス・プラチナ・カード)です。このクレジットカードは、年会費が165,000円(税込)と高額であるものの、メタル製の高級感あるデザインが特徴のクレジットカードです。ステータス性が高く、ビジネスシーンや旅行先など、どこでもその存在感を発揮します。特典やサービスも最上級の内容で、提携ホテルの上級会員資格が付与されるほか、各種補償も充実しています。

基本情報

- 初年度年会費:165,000円(税込)

- 2年目以降年会費:165,000円(税込)

- ポイント還元率:0.30~3.00%

- 対応電子マネー:なし

ポイント還元率の高いプラチナカードおすすめ

アメックスプラチナのメリット

- メタルカードによる高級感

高級感のあるメタル製のカードで、他とは一線を画したデザインが特徴です。見た目のインパクトがあり、持っているだけでステータス性を感じさせます。 - ステータス性の高さ

アメリカン・エキスプレス・プラチナは、社会的なステータスを示すシンボルとしても人気があり、ハイステータス層に多く選ばれています。 - プラチナ・コンシェルジュ・デスクの24時間サポート

専用のコンシェルジュが24時間体制で各種手配や相談に対応。レストラン予約、イベントのチケット確保など、日常から特別なシーンまでサポートを受けられます。 - 充実した旅行保険

最大1億円まで補償する旅行傷害保険が付帯されており、海外旅行や出張時の安心感を提供します。病気やケガ、盗難にも対応しています。 - センチュリオンラウンジなどのアクセス

世界中の空港で利用できるアメリカン・エキスプレス専用の「センチュリオンラウンジ」や提携ラウンジへのアクセスが可能で、快適な空港での時間をサポートします。

お役立ちコラム編集部

ポイント還元率の高いプラチナカードとしておすすめの「アメックスプラチナ」は特に旅行やエンターテインメント、日常生活の幅広いシーンで優待が受けられるため、より高いサービス品質を求める方におすすめのクレジットカードです。

ポイント還元率の高いプラチナカードおすすめ

アメックスプラチナのデメリット

- 年会費が非常に高額

年会費165,000円(税込)は一般的なクレジットカードと比較して非常に高額で、頻繁に利用しない方にはコスト負担が大きいと感じられる可能性があります。 - 申し込み制で希少性がやや低下

以前は招待制であったものの、現在は申し込みが可能になり、希少価値が低くなったと感じる方もいます。 - メンバーシップ・リワード・プラス未登録の場合のポイント還元率が低め

メンバーシップ・リワード・プラスに登録しないと、通常のポイント還元率が0.3%と低めであり、高いポイント還元率を享受するためには登録が必須です。

ポイント還元率の高いプラチナカードおすすめ

アメックスプラチナのおすすめポイント

- 「メンバーシップ・リワード・プラス」で高いポイント還元率を実現

プラチナ・カードでは、100円利用ごとに1ポイントが貯まる「メンバーシップ・リワード」に加え、「メンバーシップ・リワード・プラス」に登録することで、特定の加盟店や海外利用時に100円あたり3ポイントが貯まり、高いポイント還元率が実現します。登録は無料です。 - ポイントの有効期限が無期限

「メンバーシップ・リワード・プラス」に登録することで、ポイントの有効期限が無期限になります。ポイントが無駄になる心配がないため、長期的に貯めたい方にとっても使いやすいです。 - 対象加盟店や海外でのボーナスポイント

対象加盟店での利用や海外での利用において、ポイントが加算される「対象加盟店ボーナスポイントプログラム」や「海外利用ボーナスポイントプログラム」にも無料で登録可能であり、日常の買い物や旅行先でポイントを効率よく貯められます。

ポイント還元率の高いプラチナカードとしておすすめの「アメックスプラチナ」は、ステータス性とサービス内容が際立つハイエンドなクレジットカードであり、特に「メンバーシップ・リワード・プラス」による高いポイント還元率が魅力です。日常の買い物や旅行で効率よくポイントを貯めたい方にとって、ポイントの無期限化や対象加盟店での高いポイント還元率は大きなメリットといえます。また、専用コンシェルジュデスクや旅行保険、空港ラウンジの利用といったサービスが充実しているため、日常生活から特別な場面まで、上質なサービスを求める方に最適なおすすめの一枚です。

以上、ポイント還元率の高いプラチナカードのおすすめ5選の解説でした。プラチナカードはゴールドカードより年会費も高額な分、豊富な優待やサービスを受けられます。高いポイント還元率を求めるとともに、ラグジュアリーな体験を求める方にとっても非常におすすめのクレジットカードです。ただし、審査通過のハードルが高いことを理解した上で、入会の検討をされることをおすすめします。

次項では、ポイント還元率の高いクレジットカードにおけるさまざまな注意点を詳細に解説していきたいと思います。

ポイント還元率の高いクレジットカードおすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率の高いクレジットカード最強比較【2024年10月】

ポイント還元率の高いクレジットカードの注意点

ポイント還元率はクレジットカードを選ぶ際に非常に重要な要素ですが、その見かけの数字だけを基に選ぶのは避けたほうが良いでしょう。ポイント還元率を最大限に活用するためには、利用するクレジットカードの特性や、ポイントの使い道、さらには年会費とのバランスを総合的に考える必要があります。以下では、クレジットカードを選ぶ際に気をつけるべきポイント還元率の注意点を詳しく解説していきます。

ポイント還元率の高いクレジットカードの注意点1.

ポイント還元率だけに注目しない

ポイント還元率の高いクレジットカードの注意点1つ目は、ポイント還元率だけに注目しないことです。クレジットカードを選ぶ際、多くの人はまず「ポイント還元率の高さ」に目を向けますが、単に高いポイント還元率だけを基準にしてしまうと、かえって損をすることもあります。例えば、年会費がかかるクレジットカードの場合、年会費分のポイントを取り戻すためには、一定の利用額が必要です。年会費を支払う価値があるかどうか、つまり実質的な収支も考慮しなければなりません。

例えば、年会費1万円のクレジットカードでポイント還元率が1%の場合、年間で100万円以上を利用しないと年会費分をポイントでカバーできません。利用額が少ない場合、年会費無料のクレジットカードの方が実質的にお得になることがあります。

お役立ちコラム編集部

クレジットカードのポイント還元率の高さにとらわれず、年間の利用額や自分のライフスタイルに合ったクレジットカードを選ぶことが大切です。

ポイント還元率の高いクレジットカードの注意点2.

ポイント付与率と還元率の違いの理解

ポイント還元率の高いクレジットカードの注意点2つ目は、ポイント付与率と還元率の違いを理解することです。ポイント還元率とポイント付与率は似たように思えるかもしれませんが、実際には異なる概念です。ポイント付与率は、利用金額に対して何ポイントが付与されるかを示し、ポイント還元率は、付与されたポイントの実際の価値を表します。例えば、1ポイント=1円の場合、100ポイントの還元は100円相当ですが、1ポイント=0.5円の場合、100ポイントの還元は50円相当となります。

そのため、クレジットカードのポイント付与率が高くても、実際にそのポイントを利用する際の価値が低ければ、期待していたほどの還元が得られないことがあります。クレジットカードの選定にあたっては、ポイント付与率だけでなく、ポイントの使い道や交換レートも確認しておくことをおすすめします。

ポイント還元率の高いクレジットカードの注意点3.

利用する店舗などによって還元率が異なる

ポイント還元率の高いクレジットカードの注意点3つ目は、利用する店舗やサービスによってポイント還元率が異なることです。クレジットカードのポイント還元率は、利用する店舗やサービスによって異なる場合があります。例えば、楽天カードは楽天市場での購入時に還元率が大幅にアップし、通常の1%の還元率が最大5%や10%になることもあります。また、三井住友カード(NL)は特定のコンビニや飲食店で還元率が最大7%にまで引き上げられることがあります。

自分が普段よく利用する店舗やサービスでどの程度のポイント還元率が適用されるのかを確認することで、よりお得にクレジットカードを活用できるでしょう。

お役立ちコラム編集部

ポイント還元率が高く設定されているお店での利用を中心に考えると、ポイントを効率よく貯めることが可能です。

ポイント還元率の高いクレジットカードの注意点4.

ポイントの使い道の制限

ポイント還元率の高いクレジットカードの注意点4つ目は、ポイントの使い道に制限がある場合もあるという点です。クレジットカードで貯めたポイントをどう活用するかも重要なポイントです。ポイントの使い道はクレジットカード会社ごとに異なり、例えば、楽天ポイントは楽天グループ内で幅広く使えますが、他社のクレジットカードでは特定の商品券や提携先のみでしか使えない場合もあります。ポイントが使いにくいと感じる場合は、還元率が高くても実質的なメリットが少ないこともあります。

ポイント還元率の高いクレジットカードの注意点5.

高還元率カードには条件があることが多い

ポイント還元率の高いクレジットカードの注意点5つ目は、高いポイント還元率を誇るクレジットカードには条件があることが多い点です。高いポイント還元率を謳っているクレジットカードでも、実際にそのポイント還元率を得るためには条件が設けられていることがよくあります。例えば、一定の利用金額を超えることで初めて高いポイント還元率が適用される場合や、特定のキャンペーン期間中のみ還元率がアップする場合などです。これらの条件を確認せずにクレジットカードを利用すると、期待したほどのポイントが得られないことがありますので、注意が必要です。

以上のように、クレジットカードのポイント還元率は単純に高ければ良いというものではなく、使い方や条件をしっかりと確認して選ぶことをおすすめします。

まとめ

今回は、クレジットカードのポイント還元率の基礎から、ポイント還元率の活用方法、そして具体的なポイント還元率の高いおすすめのクレジットカードの特徴やおすすめのポイント、選び方まで、「ポイント還元率の高いクレジットカード」を徹底解説してきましたがいかがでしたでしょうか。

ポイント還元率が高いクレジットカードを利用することで、日常の買い物や旅行時に効率的にポイントを貯めることが可能です。そのため、自身のライフスタイルにフィットするポイント還元率の高いクレジットカードの選択をすることで、さらなるメリットを享受できます。

また、ポイント還元率の高いクレジットカードを活用するためには、利用シーンに応じた最適なクレジットカードの選択が重要です。マイルをポイントに交換したり、ポイントをガソリン割引に使用したりと、高いポイント還元率のクレジットカードのポイントをしっかり有効活用することが、クレジットカードのポイント還元率を最大限に引き出すこととなり、賢い節約にもつながります。

また、ポイント還元率の高いゴールドカードやプラチナカードは、高いポイント還元率だけでなく、ステータスや特別なサービス体験も得られるため、国内外の旅行や、出張など頻繁に行かれる方には、年会費以上の多くのメリットを享受することができるでしょう。

ポイント還元率の高いクレジットカードを利用する際の注意点では、利用者が気をつけるべきポイントや失敗を避けるためのヒントを提供しました。クレジットカードは便利なツールですが、適切に選び、活用しなければ本来のメリットを得られません。クレジットカードのポイント還元率は単純に高ければ良いというものではなく、使い方や条件をしっかりと確認して選ぶことをおすすめします。

最後に、ポイント還元率の高いクレジットカードの選び方や活用法を正しく理解し十分に有効活用することで、クレジットカードは生活をより豊かにするための欠かせないツールとなるでしょう。ぜひ、自分に合ったポイント還元率の高いクレジットカードを見つけて、賢く活用していきましょう。

ポイント還元率の高いクレジットカード!おすすめ記事

ポイント還元率の高いクレジットカード!おすすめ関連記事:ポイント還元率が高いおすすめクレジットカード最強候補を人気比較