ゴールドカードのメリット・デメリット徹底解説!おすすめのゴールドカードも紹介

監修:

お役立ちコラム編集部

多くの人がゴールドカードに興味を持っている一方で、その必要性や実際のメリットについて疑問を抱いているのも事実です。「年会費を支払ってまでゴールドカードを持つ価値やメリットがあるのか?」「ゴールドカードのデメリットもあるはずでは?」と考える方も少なくありません。

ゴールドカードは、通常のクレジットカードにはない特別なサービスや優待が充実しているため、非常にメリットの高い魅力的なカードの選択肢と言われています。実際、ゴールドカードを利用することで、旅行や外食時におけるポイント還元率の向上や、さまざまな優待料金を享受できることから、日常生活が格段に豊かになります。

また、最近では初年度の年会費が無料だったり、特定の条件をクリアすれば永年無料になるゴールドカードも増えてきました。このように、年会費を気にせずにゴールドカードを利用できるチャンスがどんどん広がっています。ゴールドカードのメリットを最大限に活かし、特別な体験を得るためには、ゴールドカードのメリット・デメリットを十分に理解した上で、自分に合ったゴールドカードを選ぶことがとても大切です。

今回この記事では、ゴールドカードのさまざまなメリットやデメリットについて詳しく解説し、おすすめのゴールドカードも紹介していきます。ゴールドカードのメリット・デメリットの理解を深めたい方や、ゴールドカードの発行を検討されておられる方は、ぜひご覧ください。

あなたの日常生活をより豊かにするための参考にしていただければ幸いです。

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

目次

おすすめゴールドカード厳選紹介

| カード名 | アメックスゴールドプリファード | ANAアメックスゴールド | セゾンプラチナアメックス | ダイナースクラブカード |

|---|---|---|---|---|

| 券面 |  |

|

|

|

| 年会費 (税込) |

39,600円 | 34,100円 | 22,000円 | 24,200円 (初年度無料) |

| 利用限度額 | 一律の制限なし | 一律の制限なし | 〜500万円 | 一律の制限なし |

| ポイント還元率 | 1.0~1.5% | 1.0~2.0% | 0.75%~1.0% | 0.4%~1.0% |

| 発行スピード | 通常1〜3週間 | 通常1〜3週間 | 最短3営業日 | 通常2〜3週間 |

| 国際ブランド | AMEX | AMEX | AMEX | Diners |

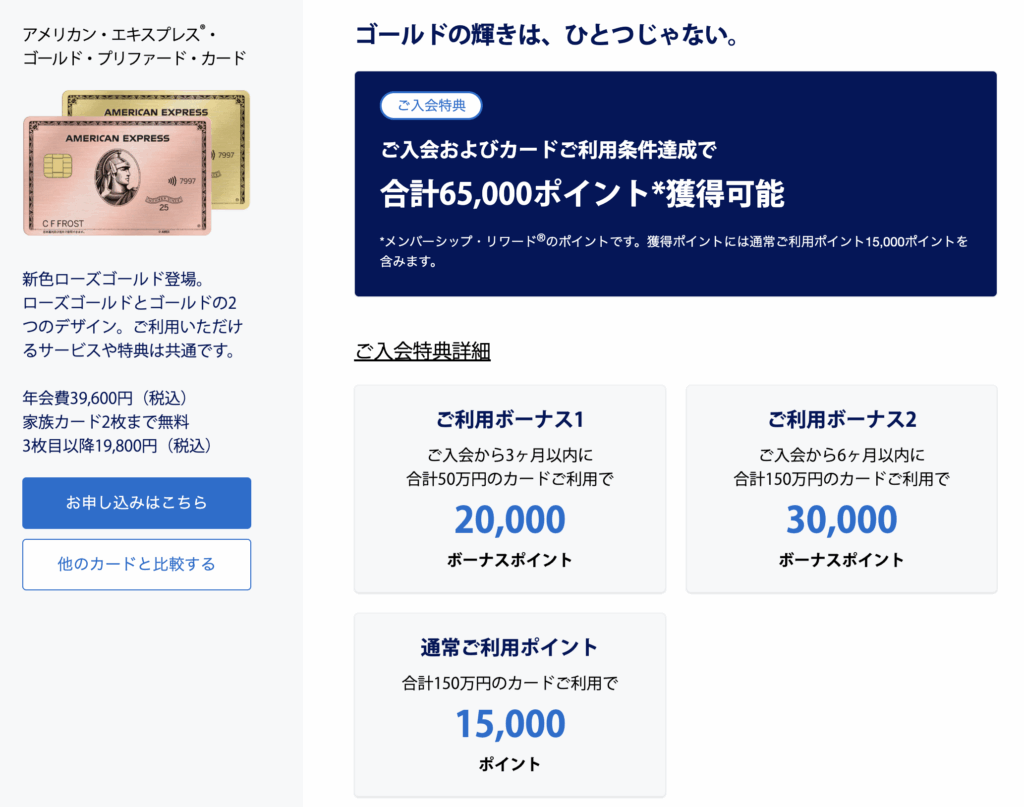

| キャンペーン情報 | ご入会及びカードご利用条件達成で 合計65,000ポイント獲得可能 (年会費約1.5年分相当) |

【期間限定 2025年5月13日(火)お申し込み分まで】

ご入会後3ヶ月以内に合計200万円以上のご利用で 合計90,000マイル*相当獲得可能 *ANA アメリカン・エキスプレス提携カード メンバーシップ・リワード®のポイントをマイルに移行する場合。 |

・入会&ご利用で最大10,000円相当プレゼント ・セゾンのふるさと納税のご利用&月間2万円(税込)まで 毎月永久不滅ポイント10倍プレゼント |

【2025年1月6日〜4月30日ご入会分まで】 ダイナースクラブカード 新規入会キャンペーン (初年度年会費無料) |

| おすすめポイント | 年会費を超える充実した優待や特典が魅力! | ANAマイルを効率的に 貯めたい方におすすめの1枚 |

ポイント最大30倍! 永久不滅ポイントでポイントが貯まりやすい |

会員限定のイベントや豪華な優待サービスが満載! |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

上記でご紹介しているカードも非常におすすめのゴールドカードですが、もっと多くの種類から自分に合ったおすすめのゴールドカードを探したいという方は、以下の記事もあわせて参考にしてみてください。以下の記事では、ゴールドカードの中でも、様々な角度から検証したおすすめで最強のゴールドカードをご紹介しています。

合わせて読みたい「おすすめで最強のゴールドカード」に関するおすすめ記事

あなたに合ったゴールドカードが見つかる!おすすめで最強のゴールドカードを厳選してご紹介

【結論】アメックスゴールドプリファードは年会費以上にお得なカード!

「アメックスゴールドプリファードは年会費39,600円(税込)を払う価値があるのか?」と迷う方は多いと思います。結論から言うと、特典やキャンペーンが豊富で、年会費39,600円以上のメリットがある一枚です!

とくに入会特典として、条件達成で合計65,000ポイント獲得できるため、初年度は年会費の負担はほとんどなくなると言えます。

食事のシーンでは、「ゴールド・ダイニング by 招待日和」を利用することで、対象レストランで所定のコースを2名以上で予約・利用した際に、1名分のコース料金が無料になります。誕生日や記念日、家族との食事など、普段より少し良いレストランを選ぶ機会がある人ほど、年会費以上の価値を実感しやすいでしょう。

さらに、スターバックスカードへのオンライン入金で20%キャッシュバック(年間最大5,000円)を受けられる特典もあり、外食ほど大きな金額ではなくても、日常の中でお得を積み上げられるのが魅力です。

旅行のシーンでは、年会費39,600円以上の価値が見えやすい特典が揃っています。年間200万円(税込)以上のカード利用と継続で、国内対象ホテルの1泊2名様分の無料宿泊券を受け取れる「フリー・ステイ・ギフト」は、宿泊単価によっては年会費を大きく上回るメリットになる可能性があります。加えて、カード継続で「アメリカン・エキスプレス・トラベル オンライン」のホテル予約に使える10,000円分のトラベルクレジットも用意されているため、旅行の予定がある人ほど年会費以上の価値を感じやすいでしょう。

これらの特典を使うと、初年度は145,000円程度の特典を受けることが可能です。つまり、年会費39,600円を払っても、10万円以上お得なのです!

お役立ちコラム編集部

家族カード2枚まで年会費無料で発行でき、対象加盟店では100円につき3ポイント付与されるので効率的に家族でポイ活しやすいのも大きな魅力です。

| 豪華な特典 | 特典の価値 | 条件など |

|---|---|---|

| 入会特典:最大65,000ポイント | 65,000円 | 入会後の利用条件達成で合計65,000pt(通常利用pt含む) |

| スタバ:20%キャッシュバック | 最大5,000円/年 | オンライン入金+事前登録で年間上限5,000円 |

| ゴールド・ダイニング by 招待日和 | 例:30,000円(15,000円/回×2回) | 2名以上予約で1名分無料 A期間(4月1日~9月30日)、B期間(10月1日~3月31日)、で1店舗あたり1回まで利用可能 |

| トラベルクレジット | 10,000円 | カード継続でアメックス・トラベル・オンラインに使える1万円分 |

| フリー・ステイ・ギフト | 例:30,000〜50,000円相当(宿泊単価次第) | 年間200万円(税込)以上のカード利用と継続で、対象ホテルの1泊2名様分の無料宿泊券 |

このように、入会特典のポイント、食事の優待、日常のキャッシュバック、旅行の無料宿泊やトラベルクレジットといった特典を組み合わせれば、年会費39,600円以上の価値があり、非常にお得なゴールドカードです。すべての特典を使いこなす必要はありません。自分の生活の中で使える特典がいくつかあるだけで、年会費以上の価値を実感できます!

ゴールドカードの概要

ゴールドカードは、一般的なクレジットカードよりも上位に位置づけられるカードで、充実した特典やメリットが特徴です。多くの場合、ゴールドカードには年会費が必要ですが、その分、一般カードとは異なる価値のあるサービスが数多く提供されています。

ゴールドカードの特徴

- 空港ラウンジの無料利用

- 手厚い付帯保険

- 優待特典

- 高いポイント還元率

- 高い利用限度枠

ゴールドカードの特徴には、空港ラウンジの無料利用、手厚い付帯保険、優待特典、高いポイント還元率、そして高めの利用限度額などが挙げられます。

まず、ゴールドカードの特典である、国内主要空港のラウンジを無料で利用できるサービスは、旅行や出張の際に静かな環境でリラックスできます。これはゴールドカードの大きな魅力です。

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

お役立ちコラム編集部

その他、ゴールドカードにはショッピング保険や旅行傷害保険などの付帯保険が備わっており、予期しないトラブルにも備えることができます。

さらに、ゴールドカードのもうひとつのメリットとして、高級ホテルや一流レストランを優待価格で利用できる特典があります。こうしたゴールドカードの優待サービスは、日常生活をワンランク上に導き、ゴールドカードの所有者にメリットの高い特別な体験を提供しています。

また、ゴールドカードは一般カードに比べてポイントの優遇が受けられる場合が多く、利用額に応じたポイントが効率よく貯まります。利用限度額もゴールドカードでは一般カードより高めに設定されているため、大きな支払いにも対応しやすく、余裕をもってカードを活用できるのも大きなメリットです。

ゴールドカードを持つことは、そのゴールドカードの特典やメリットを有効に活用できるかが成功の鍵となります。ゴールドカードで多くの特典やサービスが提供されるものの、すべてを活用できるわけではありませんが、自分にとって有意義なサービスをゴールドカードの特典の中で見つけることができれば、ゴールドカードの年会費以上の価値を得ることも可能です。

ゴールドカードの持つメリットを十分に理解し、普段の生活や趣味に合った特典があるかを考えながら、自分に合ったゴールドカードを選ぶことが重要です。次項では、ゴールドカードの主なメリットを詳細に解説していきたいと思います。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:年会費があるゴールドカードはメリットない?見栄っ張り?どんな人が持っている?【無料おすすめカード比較】

ゴールドカードのメリット

ゴールドカードの必要性やゴールドカードを持つ理由を判断するには、ゴールドカードのメリットを十分に理解する必要があります。ここではまず、ゴールドカードの主なメリットを解説していきます。あなたにとってゴールドカードの必要性とゴールドカードを持つべき意味を検討してみてください。以下、ゴールドカードのメリットの解説です。

ゴールドカードのメリット1. 高還元率のポイント

ゴールドカードのメリット1つ目は、高還元率のポイント特典のメリットです。ゴールドカードは、一般カードと比べてポイント還元率の面で大きなメリットが期待できます。基本の還元率は変わらない場合もありますが、ゴールドカードでは提携店舗や特約店などで利用すると、一般カードよりも高いポイント還元が得られることが多くあります。たとえば、特定のゴールドカードでは、特定店舗での利用に限り還元率が2倍や3倍に設定されており、効率的にポイントが貯められます。さらに、ゴールドカードは新規入会特典や利用額に応じた特典も一般カードより充実しており、大きなメリットとなるでしょう。

合わせて読みたい「還元率の高いゴールドカード」に関するおすすめ記事

還元率が高くおすすめのゴールドカードは?ランキング形式でおすすめの18枚を紹介

エポスゴールドカードを例にとれば、マルイの店舗や提携店での利用時に通常よりも高い還元率が設定されています。また、dカード GOLDのように、入会時に高額のポイントが付与されるケースも多く、ゴールドカード選びの際には見逃せないポイントです。

さらにJCBゴールドカードでは、年間利用額に応じて翌年のポイント還元率が最大で2倍にアップするため、日常的な利用でもお得さを感じられるはずです。

お役立ちコラム編集部

このように、ゴールドカードは利用の仕方に応じてポイント還元率が向上するため、日常的な利用者には非常に大きなメリットとなります。

ゴールドカードのメリット2. 充実した付帯保険と安心のサポート

ゴールドカードのメリット2つ目は、充実した付帯保険と安心のサポートがメリットとして挙げられます。ゴールドカードの大きなおすすめのメリットとして、付帯保険が充実している点も見逃せません。一般カードと比較して、ゴールドカードには旅行傷害保険やショッピング保険など、保険内容が手厚くなっていることが多く、旅行や買い物での安心感が増すメリットがあります。特に、国内外の旅行傷害保険は補償額が高額に設定されているケースが多く、病気や怪我での治療費が補償されるため、海外旅行や出張に行く際に頼もしいサポートとなるでしょう。また、クレジットカードで購入した商品に対する損害保険や携帯電話の修理補償が付帯しているゴールドカードもあり、日常生活でのトラブルに備えることができる点もメリットです。

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

さらに、ゴールドカードには、保険だけでなく空港ラウンジの無料利用といった付帯サービスも充実しています。国内外の主要空港でラウンジが無料で利用できるため、フライト前の待ち時間も快適に過ごせる点がメリットです。また、ゴールドカードの種類によっては高級ホテルやレストランでの優待サービスも用意されており、特別な日に贅沢な体験ができるのもメリットの高さを感じるゴールドカードの魅力です。ゴールドカードのこうした充実した付帯保険とサービスは、一般カードにはない特別なメリットです。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:ゴールドカードの6つのメリットとは?特典・付帯サービスを解説

ゴールドカードのメリット3. 高い利用限度額

ゴールドカードのメリット3つ目は、 高い利用限度額のメリットポイントです。一般カードと比較して、ゴールドカードの利用限度額が高めに設定されていることも、大きなメリットの一つです。これは高額なショッピングや出費の多い月でも安心して利用できる点で、特に大きな買い物や出張などの支払いを頻繁にする方には利便性が高いです。一般カードでも限度額の増額が申請できますが、増枠には審査が必要です。その点、ゴールドカードでは最初から高めの限度額が設定されているため、余裕を持ってカードを利用できるでしょう。

もちろん、ゴールドカードの利用限度額が高いといっても、計画的に利用することが大切です。ゴールドカードのような高い限度額があるとつい使いすぎてしまうリスクもありますので注意が必要です。ゴールドカードのメリットを最大限に活用しながら、支払いをしっかり管理すれば、充実したライフスタイルをサポートするカードとして頼れる存在となるでしょう。

ゴールドカードのメリット4. 条件次第で年会費が実質無料

ゴールドカードのメリット4つ目は、条件次第で年会費が実質無料になるメリットもあることです。ゴールドカードには年会費がかかるケースが多いですが、一部のゴールドカードは条件を満たすことで年会費が無料になるメリットがあります。

たとえば、三井住友カード ゴールド(NL)では、年間100万円以上の利用で翌年以降の年会費が無料になる仕組みがあり、日常の買い物や公共料金の支払いをカードで行うだけで、比較的簡単にクリアできる条件です。また、ゴールドカードの一部では、年間の利用額に応じた特典やクーポンが提供され、実質的に年会費をカバーできるメリットがある場合もあります。これにより、年会費を支払わずにゴールドカードのメリットを享受できる可能性が広がります。

ゴールドカードのメリット!ここがポイント!

年会費がネックとなってゴールドカードの利用をためらっていた人も、年会費無料条件があるゴールドカードを選ぶことで、費用面の負担を軽減しつつゴールドカードの特典を活用できるでしょう。

年会費無料のゴールドカードについて知りたい方は、以下の記事もあわせて参考にしてみてください。

合わせて読みたい「年会費無料のゴールドカード」に関するおすすめ記事

年会費無料のゴールドカードはある?おすすめのゴールドカードも解説

ゴールドカードのメリット5.

ステータスの高さ

ゴールドカードのメリット5つ目は、ステータスの高さも大きなメリットとして挙げられます。ゴールドカードは、一般カードに比べてステータス性が高く、持っているだけで社会的な信用度が上がるメリットがあります。ゴールドカードは一般カードよりも審査基準が厳しく、収入や職業など一定の基準を満たした方にしか発行されないため、ゴールドカードを所有することで自信や安心感が得られるケースも多いです。また、一部のゴールドカードには会員限定のイベントやキャンペーンが用意されており、一般カードでは体験できない特別な機会を提供していることもあります。

さらに、ゴールドカードはカード会社によって独自のメリットが提供されるため、自分に合ったゴールドカードを選ぶことでその特典を最大限に活用できます。ステータス感を大切にする方や、限定イベントにメリットを感じる方にとって、ゴールドカードは一つ上のライフスタイルを支える重要なアイテムとなるでしょう。

あわせて読みたい「ゴールドカード」に関するおすすめ記事

ゴールドカードのメリットを活かすには

ゴールドカードのメリットを最大限に活用するには、ゴールドカードの特典内容やサービスをしっかりと把握し、自分のライフスタイルに合ったゴールドカードを選ぶことが大切です。旅行が多い方は空港ラウンジの利用ができるゴールドカード、普段の買い物でポイントを効率よく貯めたい方は高還元率のゴールドカードを選ぶとよいでしょう。また、年会費をカバーできる利用条件を満たすことで、実質無料でメリットを享受することも可能です。

以上、ゴールドカードのメリットの解説でした。ゴールドカードは年会費が発生する分、一般カード以上の特典やサービスが揃っており、生活の質を向上させるメリットが詰まっています。ゴールドカードを使いこなして、自分だけのメリットを見つけ出しましょう。

次項では、ゴールドカードのデメリットについても詳細に解説していきたいと思います。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:ゴールドカードを持つメリットを徹底解説!必要性や特典・付帯サービス内容を紹介

ゴールドカードのデメリット

ゴールドカードにはさまざまな豪華特典やステータスが付帯などメリットが多い一方で、ゴールドカードにもデメリットはあります。ここでは、ゴールドカードの持つ代表的なデメリットを詳しく解説します。以下、ゴールドカードのデメリットの解説です。

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

ゴールドカードのデメリット1.審査の厳しさ

ゴールドカードのデメリット1つ目は、審査の厳しさがデメリットとして挙げられます。ゴールドカードは一般カードに比べて審査の難易度が高く、申し込みをしても承認が得られない可能性があります。ゴールドカードは、通常のカードよりも利用限度額が高めに設定されるため、カード会社は申込者の支払い能力を重視します。そのため、ゴールドカードでは、高めの年収や安定した収入が求められるほか、信用情報に問題がある場合はゴールドカードの審査に落ちるリスクも増します。

特に、過去にクレジットカードやローンの支払いで滞納があったり、クレジットヒストリーが十分にない場合、ゴールドカードの審査通過は難しいといえるでしょう。また、ゴールドカードの審査に落ちた履歴は信用情報機関に一定期間保管されるため、短期間で複数のカードに申し込むと、ゴールドカードの審査に影響を及ぼす可能性もあるのです。ゴールドカードの取得を目指す際は、事前に自分が条件を満たしているかを確認し、慎重に判断することが重要です。

合わせて読みたい「ゴールドカードの審査」に関するおすすめ記事

ゴールドカードの審査落ちた場合の対策や原因を分かりやすく解説します

ゴールドカードの審査に落ちた理由は、年収や信用情報、申込内容の不備などさまざまです。本記事では、審査落ちの主な原因をわかりやすく解説し、再申請に向けて見直すべきポイントや有効な対策を紹介します。審査通過の可能性を高めるための具体的なステップもまとめています。

ゴールドカードのデメリット2.年会費の負担

ゴールドカードのデメリット2つ目は、年会費の負担が大きいこともデメリットとして挙げられます。ゴールドカードの年会費は一般カードよりも高額に設定されるケースが多く、これが大きなデメリットです。たとえば、アメリカン・エキスプレス®・ゴールド・プリファード・カードの年会費は39,600円、JCBゴールドや三井住友カードゴールドなども年会費11,000円前後です。

お役立ちコラム編集部

エポスゴールドカードは比較的安価な5,000円の年会費ですが、それでも一般カードの年会費無料に比べると負担に感じる人もいるでしょう。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:ゴールドカードはいらない?不要と感じる理由、必要性やメリットを解説

ゴールドカードはステータスや特典が充実しているため、それに見合った年会費が必要になるのは当然ですが、ゴールドカードの特典を利用しないと年会費の元が取れず費用対効果が悪くなります。自身のライフスタイルに合ったゴールドカードを選ぶことが大切です。

ゴールドカードのデメリット3.年会費が無駄になる可能性

ゴールドカードのデメリット3つ目は、ゴールドカードの年会費が無駄になる可能性を秘めているところもデメリットとして挙げられます。ゴールドカードの年会費は毎年支払う必要があるため、カードの利用額が少ない場合、年会費が無駄になってしまうことがあります。多くのゴールドカードでは、年間利用額に応じて特典やポイント還元率がアップする仕組みがあるため、そもそもゴールドカードの利用額が少ないとこうした特典を十分に享受できません。

一部のゴールドカードは条件を満たせば年会費が無料になる場合もありますが、その条件として年間一定額以上のゴールドカード利用が必要です。そのため、普段の買い物や公共料金の支払いなどに積極的に利用することで、年会費の元を取る努力が求められます。

合わせて読みたい「年会費が安いゴールドカード」に関するおすすめ記事

年会費が安いゴールドカードのおすすめ8選、メリットや特徴も解説

ゴールドカードのデメリット4.割高なサービス

ゴールドカードのデメリット4つ目は、一般カードと比べて割高なサービスが多いこともデメリットとして挙げられています。ゴールドカードには確かに充実したサービスが付帯していますが、その分費用がかかりやすいのも事実です。

ゴールドカードのデメリット!気をつけておきたい注意点

高級志向のサービスが多いゴールドカードは、一般カードよりも費用がかかる傾向にある点には注意が必要です。

たとえば、ホテルのアップグレードやレストランの優待など、そのゴールドカードの特典を利用するためには大きな費用がかかる場合もあります。こうしたゴールドカードのサービスは贅沢で特別な体験をメリットに感じられる一方、実際に使用することがなければ意味がありません。

ゴールドカードのメリットを活かしにくい人

ゴールドカードの特典には旅行保険や空港ラウンジの無料利用など、旅行や出張をサポートするサービスが多いです。しかし、こうしたゴールドカードの特典は旅行や出張が少ない人にはほとんど活用する機会がありません。年会費の一部はこれらの特典に対するコストとして組み込まれているため、頻繁に利用しない場合はメリットが感じられにくいでしょう。

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

また、社会的なステータスや自己満足としてゴールドカードを持つことを目的とする人もいますが、ステータスを重視しない人には年会費を払ってまでゴールドカードを所有する意義が薄くなります。

お役立ちコラム編集部

ライフスタイルや価値観に合わない場合は、一般カードを選ぶのも良い選択肢です。

合わせて読みたい「ゴールドカードを持ってる人」に関するおすすめ記事

ゴールドカードを持ってる人はどんな人?おすすめのゴールドカードもご紹介します

以上、ゴールドカードのデメリットの解説でした。ゴールドカードにはステータスや充実した特典が付帯する反面、ゴールドカードの審査の難しさや高額な年会費、ライフスタイルによっては特典を活かしきれないことなど、デメリットも少なくありません。ゴールドカードの利用を考える際は、ゴールドカードのメリットとデメリットを十分に理解した上で、自分の生活スタイルや経済状況に合ったゴールドカードを選びましょう。

次項では、ゴールドカードでおすすめのカードをいくつか厳選して紹介していきたいと思います。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:ゴールドカードの必要性とは?持つべき方や不要な方の特徴を紹介

ゴールドカードおすすめ6選

ゴールドカードおすすめ1|アメリカン・エキスプレス®・ゴールド・プリファード・カード

出典:アメリカン・エキスプレス®・ゴールド・プリファード・カード

アメリカン・エキスプレス®・ゴールド・プリファード・カード(以下、アメックス・ゴールド・プリファード)は、年会費に見合った豊富な特典と保険サービスが魅力のゴールドカードです。このゴールドカードは、トラベル、グルメ、ホテル、レジャーなど、幅広いジャンルにおいて質の高いサービスを提供しており、旅行や外食が好きな方にとって非常に頼れるメリット高いゴールドカードとなっています。

合わせて読みたい「ゴールドカードは見栄っ張り?」に関するおすすめ記事

ゴールドカードは見栄っ張り?ゴールドカードの真の価値とは

例えば、世界各地の空港で利用できる「プライオリティ・パス・メンバーシップ」が年会費無料で登録可能で、国内外のVIPラウンジを年間2回まで無料で利用できます。さらに、海外旅行の際にはスーツケースを自宅から空港まで、帰国時には空港から自宅まで1個無料で配送してもらえるサービスも含まれています。

あわせて読みたい「アメックスゴールドプリファード」に関するおすすめ記事

また、アメックス・ゴールド・プリファードを継続することで「フリー・ステイ・ギフト」として、対象の国内ホテルに1泊(2名分)無料で宿泊できる特典も得られる点もメリットが高いです。ほかにも、アメリカン・エキスプレス・トラベル オンラインでのホテル予約に使える1万円分のトラベルクレジットが提供されるなど、充実したメリットの高い特典が満載のゴールドカードです。

基本情報

| 項目 | 内容 |

|---|---|

| 年会費 | 本会員 3万9,600円(税込) |

| 家族会員 | 3枚目以降1万9,800円(税込) |

| 追加カード | 家族カード |

| スマホ決済 | Apple Pay対応 |

| ポイント還元率 | 1.0% |

| ポイント利用先 | カード利用代金への充当 マイルへの移行 商品券との交換 |

| 国際ブランド | アメリカン・エキスプレス |

| 付帯保険 | 旅行傷害保険 航空便遅延費用補償 スマートフォン・プロテクション キャンセル・プロテクション リターン・プロテクション ショッピング・プロテクション |

| 付帯サービス | フリー・ステイ・ギフト無料宿泊券 プライオリティ・パス年会費無料 ホテルやダイニングでの優待割引 ゴールド・ダイニングby招待日和 メンバーシップ・リワード・プラスの年間参加費無料 |

| タッチ決済 | 対応 |

| ナンバーレスカード | なし |

| 不正利用補償 | あり |

| 入会資格 | 20歳以上(学生不可)、国内在住で安定した収入のある方 |

お役立ちコラム編集部

さらに、所定のレストランでコース料理を2名以上で予約すると1名分が無料になる「ゴールド・ダイニングby招待日和」といった贅沢な特典も付帯。アメックスならではの至れり尽くせりのサービスも揃っている点も、このゴールドカードの大きなメリットポイントです。

メリット

- 旅行や空港ラウンジ特典が充実

- プライオリティ・パスの年会費無料特典により、世界1400以上のVIPラウンジを年2回まで無料で利用できる点は大きなメリットです。また、海外旅行時にはスーツケースの無料配送サービスが利用でき、快適な移動をサポートしてくれます。

- 国内ホテルの無料宿泊特典

- 毎年の継続特典として、条件を満たせば国内対象ホテルに1泊分の無料宿泊券が提供され、旅行の際に特別な宿泊体験を楽しめる点もメリットです。

- 豊富なグルメ特典

- ゴールド・ダイニングby招待日和で、指定されたレストランのコースを2名以上で予約すると1名分が無料になるなど、贅沢な食事をより手軽に楽しむことも可能な点もメリット。

- 幅広い付帯保険

- 国内外の旅行傷害保険のほか、スマホの修理費用補償や購入商品の返品・破損に対する保険も付帯している点もこのゴールドカードのメリットで、購入時や万一のトラブル時に安心できる内容が揃っています。

- ポイントプログラムが魅力的

- メンバーシップ・リワード・プラスへの年間参加費が無料となるメリットもあり、ポイントの有効期限が無期限になるうえ、各種提携先へのポイント移行も可能で、幅広く活用できます。

合わせて読みたい「アメックスゴールドプリファードの特典」に関するおすすめ記事

アメックスゴールドプリファードの豪華特典の全て!アメックスゴールドプリファード徹底解説!

デメリット

- 年会費が高め

- 年会費が3万9600円と高額な点はデメリット。そのため、年に数回程度しか特典を利用しない場合はコストパフォーマンスが悪くなる可能性があります。

- 利用できる特典が限られる場合がある

- 特典として提供されるラウンジやレストランなどは特定の施設に限られているため、居住地域やライフスタイルによってはメリットを最大限享受できない場合があります。

- ポイント還元率が標準的

- 還元率が1%と、他の高還元ゴールドカードに比べると特別に高いわけではありません。ポイント還元率を重視する方にはやや物足りなく、デメリットに感じるかもしれません。

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

ゴールドカードでおすすめのアメリカン・エキスプレス®・ゴールド・プリファード・カードは、旅行や外食を頻繁に楽しむ方にとって理想的なゴールドカードです。また、幅広い付帯保険があるため、旅行先での急なトラブルにも対応できる安心感がメリットです。

合わせて読みたい「ゴールドカード最強25選」に関するおすすめ記事

ゴールドカード最強おすすめ25選!ゴールドカード最強の組み合わせも紹介

一方で、年会費が高めであることや、還元率が標準的な点には注意が必要です。このゴールドカードの特典やサービスを十分に活用できる方には非常に魅力的なゴールドカードですが、利用頻度が少ない場合は年会費に見合ったメリットを感じにくいかもしれません。

おすすめゴールドカードのアメリカン・エキスプレス®・ゴールド・プリファード・カードのここがポイント!

ゴールドカードでおすすめのアメリカン・エキスプレス®・ゴールド・プリファード・カードは、特にプライオリティ・パスによる空港ラウンジの利用や、継続特典としての無料宿泊券、豊富なグルメ特典など、上質なサービスが揃っているため、年会費以上のメリットを感じられるでしょう。

ゴールドカードおすすめ2|JCBゴールドカード

出典:JCBゴールドカード

JCBゴールドカードは、特に旅行を楽しむミレニアル世代にとってメリットの高い魅力的なゴールドカードの選択肢です。このゴールドカードは、特に旅行傷害保険やトラベル関連の特典が充実している点がおすすめのメリットで、所有者に快適で安心な旅行体験を提供します。

基本情報

| 項目 | 内容 |

|---|---|

| 年会費 | 本会員:オンライン入会で初年度無料、通常11,000円(税込) |

| 家族会員(2枚目以降) | 1,100円(税込) |

| 追加カード | ETCカード、家族カード、QUICPay |

| 電子マネー・スマホ決済 | Apple Pay、Google Pay |

| 発行スピード | 最短5分、カード到着は約1週間 |

| ポイント還元率 | 0.5~5.0%、海外利用で2倍 |

| ポイント利用先 | 航空系マイルへの移行 JCBギフトカードや商品と交換 キャッシュバック |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行傷害保険:最高1億円、国内旅行傷害保険:最高5000万円 |

| 付帯サービス | 国内・ハワイの空港ラウンジ無料利用 JCBゴールドホテルサービスでの優待料金 健康や医療に関する相談サービス「ドクターダイレクト24」など |

| マイル移行先 | JAL・ANA |

| 入会資格 | 20歳以上(学生不可)、本人に安定継続収入がある方 |

| キャンペーン | 入会キャンペーンで最大30,000円キャッシュバック(2025年3月31日まで) |

お役立ちコラム編集部

ゴールドカードでおすすめの「JCBゴールドカード」は、利用者のライフスタイルに寄り添った特典が満載で、日常生活でも役立つメリット要素がたくさんあるゴールドカードです。

「JCBゴールドのポイント還元率」に関するおすすめ記事

メリット

- 充実した旅行保険

JCBゴールドカードでは、海外旅行傷害保険が最高1億円と非常に手厚い補償がメリットです。これにより、旅行中の万が一のトラブルにも安心です。 - 無料の空港ラウンジ利用

国内外の主要空港ラウンジを無料で利用できるため、旅行前の待ち時間を快適に過ごせるメリットがあります。ハワイ・ホノルルの国際空港ラウンジも対象で、特に旅行好きには嬉しいメリットの高い特典です。 - 全国7万カ所以上での優待特典

JCBゴールドカードに登録することで、映画館やスポーツクラブ、レストランなどで優待が受けられる点もメリットです。多彩な施設での優待が利用できるため、日常の楽しみが広がります。 - ポイント還元率の向上

年間300万円以上の利用があれば、ポイント還元率が1.6倍、さらに2024年からは2.0倍にアップします。これにより、より多くのポイントを貯めることが可能な点もメリットでしょう。 - 健康サポートサービス

「ドクターダイレクト24」により、健康や医療に関する相談ができるメリット高いサービスも付帯しており、安心して生活を送ることができます。専門的なアドバイスを受けられるのは大きなメリットです。

デメリット

- 年会費が発生する

初年度は無料ですが、以降は11,000円(税込)の年会費がかかる点はデメリットです。高額な年会費を負担することがデメリットと感じる人もいるでしょう。 - ポイント還元率が一般カードと同じ

ポイント還元率自体は一般カードと大きな差はなく、特に利用額が少ない場合には、他のゴールドカードに比べてメリットが薄いと感じることがあります。 - 申込みに制限がある

入会資格として20歳以上かつ安定した収入が求められるため、学生や収入の不安定な人にはハードルが高い点はデメリットです。 - 利用制限がある場合も

一部のトラベル関連サービスや優待特典には条件があり、全ての利用者に適用されるわけではない点がデメリットに感じられる方もいます。事前に確認をしましょう。

ゴールドカードでおすすめのJCBゴールドカードは、旅行を楽しむ人々にとって非常にメリットある魅力的なゴールドカードです。手厚い旅行保険や多彩なトラベル関連の特典が充実しており、安心して旅行を楽しむことができます。さらに、このゴールドカードは、健康や医療に関する相談ができるサービスや全国での優待特典も利用できるため、日常生活でも役立つ場面が多いです。

合わせて読みたい「JCBゴールドカードのメリット・デメリット」に関するおすすめ記事

JCBゴールドカードはメリットない?デメリットや他のカードとの違いも解説

もちろん、年会費やポイント還元率に関してデメリットも存在しますが、旅行や日常生活の中で多くの特典を享受したい方にとっては十分な価値を持つゴールドカードです。旅行好きなミレニアル世代には特におすすめしたいゴールドカードの一枚と言えるでしょう。ゴールドカードとしての地位を持ちながら、充実したサービスを受けられるこのカードは、ライフスタイルをより豊かにしてくれること間違いありません。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:人気のゴールドカードおすすめランキング18選|還元率や特典を徹底比較

ゴールドカードおすすめ3|三井住友カード ゴールド(NL)

-1024x586.png)

三井住友カード ゴールド(NL)は、コストパフォーマンスの高いゴールドカードとして注目されています。このゴールドカードは、高いポイント還元率や幅広い保険が大きな魅力で、初めてゴールドカードを持つ方からヘビーユーザーまで多くのニーズに応えるバランスの良い一枚です。セブン-イレブンやローソン、マクドナルドなどの対象店舗でVisaタッチ決済・Mastercard®タッチ決済を利用すると、7%※のポイント還元が受けられるため、日常の支出でも効率的にポイントを貯めることが可能な点もメリットポイントです。

アメックスゴールドプリファード[PR]

利用条件達成で合計120,000ポイント獲得可能(年会費3年分相当)のキャンペーン中!特典も豊富で、ステータスが高い洗練されたメタル製のカードとなっています。

また、SBI証券での投資信託のクレジットカード積立に利用すると、積立額の1%がポイント還元されるため、資産形成のサポートとしても活躍できるメリットもあるゴールドカードです。

基本情報

| 項目 | 内容 |

|---|---|

| 年会費 | 本会員 5,500円(税込)※年間100万円利用で翌年以降無料 |

| 家族会員 | 永年無料 |

| 追加カード | ETCカード、家族カード、バーチャルカード |

| 電子マネー・スマホ決済 | iD、WAON、Apple Pay、Google Pay |

| 発行スピード | 最短10秒で即時発行(即時発行不可の場合あり) |

| ポイント還元率 | 0.5%~7%※ |

| ポイント利用先 | ギフトカード、景品交換、他社ポイント移行 |

| 国際ブランド | Visa、Mastercard |

| 付帯保険 | 国内外旅行傷害保険 最高2,000万円(利用付帯)、ショッピング補償 最高300万円 |

| 付帯サービス | 国内主要空港およびハワイの空港ラウンジ無料利用 |

| ナンバーレスカード | あり |

| 不正利用補償 | あり |

| マイル移行先 | ANA |

| 入会資格 | 満18歳以上で安定継続収入のある方(高校生除く) |

お役立ちコラム編集部

このゴールドカードは、年間100万円の利用で翌年以降の年会費が永年無料になるメリット特典もあるため、コストを抑えつつゴールドカードを利用したい方にもおすすめのゴールドカードです。

メリット

- ポイント還元率が高い

特定のコンビニや飲食店での利用で、7%※のポイント還元が受けられるため、日常の支出で効率よくポイントを貯められるメリットがあります。特に、Visaタッチ決済やMastercard®タッチ決済を利用することで還元率が大幅にアップするメリットがあるため、キャッシュレス生活の推進にもつながります。 - 資産運用に役立つポイント還元

三井住友カード ゴールド(NL)は、SBI証券での投資信託の積立に利用すると、積立額の1%のポイントが還元されます。資産形成を進めたい方にメリットの高い、非常に有用なゴールドカードです。 - 年会費無料特典がある

年間100万円の利用で翌年以降の年会費が永年無料になるため、実質年会費無料でゴールドカードを保持できるメリットがあります。月平均約8万円の利用で達成可能な点もメリットで、日常の出費をゴールドカードで賄うことでコストをかけずに充実したゴールドカードのサービスを利用可能です。 - 付帯保険が充実

国内外で利用可能な旅行傷害保険が最高2,000万円付帯し、ショッピング補償も年間300万円までカバーされている点もメリットです。また、選べる保険サービスにより、旅行傷害保険を個人賠償責任保険や入院保険に変更できるため、自身のライフスタイルに合わせてカスタマイズすることが可能な点もメリット。 - ラウンジサービスが利用可能

国内主要空港およびハワイの空港ラウンジが無料で利用できるメリットがあるため、旅行や出張の際に便利です。ゆったりとした空間でくつろぎながら待ち時間を過ごせるため、快適さが大幅に向上する点もメリットでしょう。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

三井住友カードゴールド(NL)の魅力の1つとしてご紹介している「ポイント還元率」については、以下の記事でも詳しく解説しています。三井住友カードゴールド(NL)に興味のある方は、ぜひ参考にしてみてください。

合わせて読みたい「三井住友カードゴールド(NL)」に関するおすすめ記事

-ポイント還元率サムネイル画像-300x171.webp)

三井住友カードゴールド(NL)のポイント還元率のメリットを徹底解説

本記事は、三井住友カードゴールド(NL)のポイント還元率の魅力について詳しく解説します。通常の還元率に加え、特定の店舗や支払い方法で還元率がアップする仕組みや、年間利用額に応じた特典など、日常使いでもお得になる理由を紹介。ポイントを効率よく貯めたい方や、コスパ重視でカードを選びたい方は、ぜひ参考にしてみてください。

デメリット

- 特典利用に条件がある

年会費無料特典を得るには年間100万円の利用が必要であり、月々の利用額が少ない方にとってはハードルが高く、デメリットと感じられることもあります。一定の支出がない方には負担となる可能性があるため、利用頻度をよく考慮する必要があります。 - ポイント還元の対象外となる場合がある

ポイント還元の対象となる店舗や利用方法に制限があるため、すべての支出が還元対象になるわけではない点がデメリット。特に、コンビニや飲食店でのタッチ決済以外の支払いには最大還元率が適用されないケースがあるため、注意が必要です。 - 特定の決済手段でのみ高還元率を享受できる

高還元率を得るためにはVisaタッチ決済やMastercard®タッチ決済の利用が求められます。タッチ決済が利用できない場合や、これらの決済手段に慣れていない方にはメリットを感じにくいかもしれません。 - 一部の保険が利用付帯

旅行傷害保険など一部の保険は利用付帯であるため、対象サービスを利用したときにしか保険が適用されない点はデメリットといえます。全ての旅行が保険の対象になるわけではないため、特典の範囲を事前に確認することが大切です。

ゴールドカードでおすすめの三井住友カード ゴールド(NL)は、日常生活でのポイント還元率の高さや、資産運用に役立つ還元率、充実した付帯保険、年会費無料特典など、メリットが豊富なゴールドカードです。特に、Visaタッチ決済やMastercard®タッチ決済を活用することでポイント還元率が7%に達する点は、日常のキャッシュレス生活をサポートし、節約につなげられるメリットもあります。また、旅行や出張の多い方には、空港ラウンジサービスが無料で利用できる点が大きなメリットであり、非日常的なシーンでもゴールドカードの価値を発揮できます。

三井住友カードゴールド(NL)のメリット・デメリットについては、以下の記事でも解説しています。三井住友カードゴールド(NL)に少しでも興味のある方は、以下の記事もあわせて参考にしてみてください。

合わせて読みたい「三井住友カードゴールド(NL)」に関するおすすめ記事

-メリットサムネイル画像-300x171.webp)

三井住友カードゴールド(NL)のメリット・デメリットとは?徹底解説します

デメリットはいくつかあるものの、毎月の利用額を考慮して活用できる方であれば、コストを抑えつつ多彩な特典を享受できる魅力的なゴールドカードの選択肢といえます。

ゴールドカードでおすすめの「三井住友カード ゴールド(NL)」で気をつけておきたい注意点

ゴールドカードでおすすめの「三井住友カード ゴールド(NL)」は、年会費無料特典のためには年間100万円の利用が必要であることや、利用条件に応じた特典制限がある点には注意が必要です。

ゴールドカードおすすめ4|エポスゴールドカード

出典:エポスゴールドカード

エポスゴールドカードは、マルイで頻繁にショッピングをする方に特におすすめのゴールドカードです。一般のエポスカードとは異なり、ポイント還元率や特典が充実しているため、効率的にポイントを貯められます。また、特定の店舗での利用によるポイントアップや、年間ボーナスのポイント獲得が可能なため、日常的にカードを活用する方にとって非常にメリットが多いです。

例えば、「選べるポイントアップショップ」機能では、お気に入りの店舗を最大3つ選択しておくことで、その店舗での買い物時にポイントを最大3倍獲得できます。また、年間の利用額に応じたボーナスポイント制度も設けられており、最大で10,000ポイントが贈呈されるため、さらにお得にポイントを貯めることができる点がメリットです。

基本情報

| 項目 | 内容 |

|---|---|

| 年会費 | インビテーションで入会の場合永年無料 プラチナ・ゴールド会員の家族からの紹介の場合永年無料 |

| 通常年会費 | 5,000円(※年間利用額50万円以上で翌年以降は永年無料) |

| 追加カード | 家族カード、ETCカード |

| 電子マネー・スマホ決済 | Apple Pay QUICPay Google Pay EPOS PAY 楽天Edy PayPay d払い 楽天ペイ モバイルSuica |

| 発行スピード | 約1週間 |

| ポイント還元率 | 0.5%~ |

| ポイント利用先(例) | 商品券・ギフト券交換 マルイでのショッピング割引 他社ポイントへの移行 |

| 国際ブランド | Visa |

| 付帯保険 | 海外旅行傷害保険(最高1,000万円)、携行品の盗難や破損補償 |

| 付帯サービス | 国内外の空港ラウンジ無料利用 海外サポートデスク(世界30都市以上) Visaゴールド国際線クローク Visaゴールド空港宅配サービス Visaゴールド海外Wi-Fiレンタル 緊急カード発行無料 全国1万店舗の特別優待 eラーニングの優待価格 Visaお取り寄せモール |

| タッチ決済 | 対応 |

| ナンバーレスカード | あり(裏面に記載) |

| 不正利用補償 | あり |

| マイル移行先 | JAL・ANA |

| 入会資格 | 20歳以上(学生不可) |

お役立ちコラム編集部

このエポスゴールドカードは、海外旅行傷害保険も自動付帯されているため、海外旅行が好きな方にもメリットが高いゴールドカードです。このゴールドカードには空港ラウンジの無料利用や、世界30都市以上に設置された海外サポートデスクの利用など、充実した旅行関連サービスが備わっています。

メリット

- ポイント還元率が優れた特典

マルイでのショッピング時には200円ごとに2ポイントが還元され、また不定期に開催される「10%ポイントプレゼント5DAYS」も適用されるため、マルイでの買い物が多い方には大きなメリットです。一般のエポスカードでは200円で1ポイントの還元にとどまるため、このゴールドカードならではのメリットといえます。 - 選べるポイントアップショップ

好きな店舗を3つまで選択し、その店舗での利用時にポイントが最大3倍になる仕組みがメリットポイント。頻繁に利用する店舗を登録することで、効率的にポイントが貯まる点が魅力であり、大きなメリットです。 - ポイントの有効期限が無期限

エポスゴールドカードのポイントは有効期限がないため、使い忘れがなく、計画的にポイントをためて大きな買い物に利用することも可能な点もメリットです。 - 付帯保険が充実

海外旅行傷害保険が自動付帯されているほか、携行品の破損や盗難もカバーされているため、安心して旅行や出張に利用できる点がメリットです。 - 空港ラウンジ無料利用

国内外の空港ラウンジを無料で利用できるメリットの高いサービスが提供されており、出発前にゆったりと過ごすことが可能です。 - 全国1万店舗の特別優待

飲食店やレジャー施設、デリバリーサービスなど、全国1万店以上の特別優待を受けることができ、日常生活の様々なシーンで活用可能な点もメリットです。

デメリット

- 年会費の無料条件がある

通常年会費5,000円ですが、年間利用額が50万円以上で翌年以降が無料となるため、利用額が少ない方にとっては負担が大きくデメリットに感じられる可能性があります。 - 家族カードの無料提供がない

他のゴールドカードでは家族カードが無料で提供される場合がありますが、エポスゴールドカードでは家族カードに年会費がかかる場合があり、家族全員での利用にはコストがかかる点がデメリットです。 - Visaブランドのみ

国際ブランドがVisaのみで、他のブランドが選べない点がデメリット、そのため、JCBやMastercardの加盟店での利用を希望する方には不向きかもしれません。 - ゴールド会員資格の条件が限定的

ゴールド会員としての招待を受けるには条件があるため、インビテーションが来ない場合は年間利用額50万円の条件を満たす必要がある点はデメリット。ある程度の利用計画が必要になります。

ゴールドカードでおすすめのエポスゴールドカードは、マルイでの買い物を多くする方や、ポイントを効率的に貯めたい方にとって特にメリット高い魅力的なゴールドカードです。また、海外旅行傷害保険や空港ラウンジ無料利用などの旅行関連の付帯サービスも充実しており、年会費も条件を満たせば永年無料となるため、コストパフォーマンスの良いゴールドカードと言えるでしょう。

一方で、家族カードの費用や年会費の無料条件などを考慮する必要がある点はデメリットです。また、Visaブランド限定のため、他ブランドのクレジットカードも併用することで、利用できる店舗の幅を広げることができるかもしれません。

ゴールドカードでおすすめの「エポスゴールドカード」のここがポイント!

ゴールドカードでおすすめの「エポスゴールドカード」は、ポイント還元率が高く、不定期に行われるキャンペーンにも対応しており、さらには「選べるポイントアップショップ」など独自のポイント制度が設けられている点もメリットポイントです。

ゴールドカードのメリット関連記事:ゴールドカードはメリットが豊富!持つ必要性やデメリットまで徹底解説

ゴールドカードおすすめ5|dカード GOLD

出典:dカード GOLD

dカード GOLDは、特にドコモユーザーや旅行好きの方にメリットが多いゴールドカードです。ドコモのサービス利用者は、携帯料金や通信費の支払いに対するポイント還元が大きく、通常の買い物でも高い還元率が魅力のメリットです。また、旅行保険やお買い物補償、空港ラウンジの利用など、手厚い付帯サービスも備えています。

dカード GOLDのポイント還元率は基本1%ですが、ドコモの携帯料金や光回線の利用料金支払い時には10%のポイント還元が受けられます。毎月の固定費で効率的にポイントが貯まるため、ドコモユーザーにとって非常にメリットが多いゴールドカードです。また、日常的に利用できる提携店舗が多く、貯めたポイントはd払いなどに活用可能で、身近な支払いに役立ちます。

基本情報

- 年会費:本会員 1万1000円、家族会員(2枚目以降)1100円

- 追加カード:家族カード、ETCカード

- 電子マネー・スマホ決済:iD、d払い、Apple Pay

- 発行スピード:最短5日

- ポイント還元率:1%~

- ポイント利用先:ドコモの携帯料金への充当、iD利用分のキャッシュバック、dポイント加盟店での利用

- 国際ブランド:Visa・Mastercard

- 付帯保険:

- 海外旅行傷害保険:最大1億円

- 国内旅行傷害保険:最大5000万円

- お買物あんしん保険:年間300万円まで

- ケータイ補償:最大10万円(購入から3年間)

- 付帯サービス:ドコモの携帯料金やドコモ光の利用料金に対する10%ポイント還元、国内・ハワイの主要空港ラウンジ無料利用、dカードトラベルデスクのサポート、24時間・年中無休の海外緊急サービス、海外レンタカー優待、年間ご利用額に応じた特典

- タッチ決済:対応

- ナンバーレスカード:なし

- 不正利用補償:あり

- マイル移行先:JAL

- 入会資格:満20歳以上(学生不可)、安定した収入、本人名義の口座登録

- キャンペーン:新規入会&利用で最大11000ポイント付与

お役立ちコラム編集部

さらに、dカード GOLDは国内外旅行の補償額が充実しており、海外旅行では最大1億円、国内旅行では最大5000万円まで補償されます。加えて、専用のケータイ補償やお買い物安心保険も付いているので、大きな買い物やスマホの紛失・破損にも安心です。

メリット

- ドコモ利用料への高いポイント還元

ドコモの携帯料金や光回線などの支払いで10%ものポイントが還元されるのは、ドコモユーザーにとって大きなメリットです。月々の固定費を効率的にポイントに変えられるため、無駄なく活用できます。 - 高い基本ポイント還元率

dカード GOLDの基本ポイント還元率は1%で、日常の買い物でもしっかりとポイントが貯まる点がメリット。また、dカード特約店での利用により追加のポイントが付与されるため、効率的にポイントを増やすことが可能です。 - 豊富なポイント利用先

貯めたdポイントは、ローソンやマクドナルドなど日常的に利用する店舗や、d払いへの充当、携帯料金の支払いに活用でる点もメリットポイントです。ポイントの使い勝手が良いため、無駄なく利用できるのも魅力のメリットと言えるでしょう。 - 手厚い旅行傷害保険

国内外での旅行傷害保険が付帯しており、海外では最大1億円、国内でも最大5000万円の補償が付くため、旅行中の万が一に備えられます。旅行好きの方にメリットの高い安心なサポートが整っています。 - 空港ラウンジ無料利用

dカード GOLDでは国内主要空港とハワイのラウンジを無料で利用可能な点もメリット。待ち時間を快適に過ごせるため、旅行や出張の際に便利です。 - 年間利用額特典

前年の利用額が100万円以上で1万1000円相当、200万円以上で2万2000円相当のクーポンがもらえるため、ショッピングを頻繁に行う方は年会費相当のリターンが期待できる点も大きなメリットです。

デメリット

- 年会費が高め

年会費が1万1000円とやや高額な点はデメリット。しかし、年間利用額が100万円以上で相当分の特典が得られるため、頻繁に利用する方にとっては実質的に無料同様に感じられます。 - 利用条件がドコモユーザーに特化

ドコモのサービス利用料に対するポイント還元が大きいため、他の通信会社を利用している方にはメリットが少なく、ドコモ利用者向けに特化したメリット設計となっています。 - ナンバーレス非対応

dカード GOLDにはナンバーレス対応がなく、カード情報が物理的に記載されているため、セキュリティ面で最新のナンバーレスカードに比べて若干の懸念がデメリット。

ゴールドカードでおすすめのdカード GOLDは、ドコモユーザーや旅行が好きな方に最適なゴールドカードです。高いポイント還元率、特にドコモの利用料金に対する10%還元は、ドコモサービスを頻繁に利用する方にとって非常にメリットがあります。また、豊富なポイント利用先や手厚い旅行保険、空港ラウンジ利用など、持っているだけで多くの特典を享受できる点がこのゴールドカードの大きなメリットポイントです。

ゴールドカードでおすすめのdカード GOLDのここがポイント!

ゴールドカードでおすすめのdカード GOLDは、年会費1万1000円が発生するものの、年間利用額に応じた特典によって実質的に年会費無料で利用できるため、ショッピングを積極的に行う方やドコモサービスを愛用している方は一度検討してみる価値があります。

ゴールドカードのメリット関連記事:ゴールドカードおすすめの6枚。もう「メリットない」とは言わせない

ゴールドカードおすすめ6|ラグジュアリーカード チタン

ラグジュアリーカード チタンは、豪華な優待と特別な体験を提供するために設計されたゴールドカードです。ラグジュアリーカードシリーズ内での位置付けは「ゴールド」レベルに相当し、このゴールドカードは、特に高級志向のユーザー向けに豊富な特典が揃っています。年会費は5万5000円と高めですが、その分、他のゴールドカードにはない独自の優待を活用することで、十分な価値を実感できるでしょう。

基本のポイント還元率は1.0%と高く、Apple PayやモバイルSuicaへのチャージなどの支払いにも同率で還元されるため、幅広いシーンでお得にポイントを貯められます。

さらに、ラグジュアリーカードならではの特典には、映画や高級レストランでの割引、名門ゴルフ場の優待予約、ラグジュアリーホテルでの宿泊優待などがあります。24時間365日対応のコンシェルジュサービスも特徴の一つで、さまざまな要望に応えてくれます。

お役立ちコラム編集部

カードは金属製で耐久性が高く、デザイン面でも洗練されているため、所有する喜びを感じられる一枚です。

基本情報

| 項目 | 内容 |

|---|---|

| 年会費 | 本会員 5万5000円、家族会員 1万6500円 |

| 追加カード | ETCカード、家族カード |

| 電子マネー・スマホ決済 | Apple Pay QUICPay Suica PASMO PayPay d払い 楽天ペイ au PAY |

| 発行スピード | 最短5営業日 |

| ポイント還元率 | キャッシュバック率 1.0%、賞品交換最大還元率 2.2%、マイル交換レート 0.6/ポイント |

| ポイント利用先 | キャッシュバック、マイル交換、ワイン交換、電子ギフト・クーポンなど |

| 国際ブランド | Mastercard |

| 付帯保険 | 海外旅行傷害保険(自動付帯):最高1.2億円 国内旅行傷害保険(利用付帯):最高1億円 ショッピングガーディアン保険:年間最高300万円 |

| 付帯サービス | ラグジュアリーカードコンシェルジュ リムジン アイコン ラウンジアワー ダイニング特典など |

| タッチ決済 | 非対応 |

| ナンバーレスカード | あり |

| 不正利用補償 | あり |

| マイル移行先 | JAL、ANA、ハワイアン航空、ユナイテッド航空 |

| 入会資格 | 20歳以上(学生不可) |

お役立ちコラム編集部

このゴールドカードで貯まったポイントは、JAL、ANA、ハワイアン航空、ユナイテッド航空の0.6マイルへと交換でき、手数料は無料、交換上限もない点は大きなメリットポイントです。

メリット

- 豊富な優待サービス

ラグジュアリーカード チタンの特徴的なメリットポイントは、通常のゴールドカードとは一線を画す優待サービスです。TOHOシネマズなどでの映画チケット割引や、対象レストランでの1名分無料のコース料理、国立美術館の無料鑑賞など、日常のさまざまなシーンで特典を享受できる点はこのゴールドカードの大きなメリットです。 - 豪華な旅行・宿泊優待

国内外の3000以上のラグジュアリーホテルにおいて、滞在あたり平均7万円相当の特典が利用可能な点がメリット。名門ゴルフ場やスーパーカーの優待プログラムもあるため、特別な旅行やイベントに最適です。 - 高いポイント還元率とマイル交換

ポイント還元率は1.0%と高く、日常の買い物やモバイル決済にも対応しています。さらに、JALやANA、ハワイアン航空のマイルに0.6マイル/ポイントで交換でき、手数料が無料であるため、飛行機を利用する方にとっても大きなメリットです。 - 24時間365日のコンシェルジュサービス

ラグジュアリーカード チタンのコンシェルジュサービスは、24時間365日体制で、旅行の手配やレストランの予約、緊急時のサポートまで幅広く対応してもらえる点が大きなメリットポイント。特別なサポートがいつでも受けられるため、忙しい方やVIPなサービスを求める方には最適です。 - 耐久性のある金属製のカードデザイン

ステンレスとカーボン素材で作られた金属製のカードは、耐久性が高く、使い心地も良好な点はメリットです。ナンバーレス仕様でセキュリティ面も向上しているため、安心して利用できる点もメリットです。

デメリット

- 年会費が高額

年会費は5万5000円と、一般的なゴールドカードよりも高めなところはデメリット。優待サービスやコンシェルジュ機能を活用しない場合、コストパフォーマンスが悪くなる可能性があります。 - タッチ決済非対応

ラグジュアリーカード チタンはタッチ決済に対応していないため、タッチ決済を頻繁に利用する方にはデメリットに感じるかもしれません。 - 対象外の加盟店もあり

優待サービスの対象外となる加盟店も存在するため、デメリットに感じる場面も。利用したい施設や店舗が優待対象であるか事前に確認する必要があります。特に、地方エリアでは利用可能な優待が限られることも考慮が必要です。

ゴールドカードでおすすめのラグジュアリーカード チタンは、独自の特典や豪華な優待が豊富なゴールドカードです。一般的なゴールドカードとは異なり、映画やレストランの特典、ゴルフ場やスーパーカーの優待、豪華なホテル特典など、多彩なサービスを提供しています。また、24時間365日のコンシェルジュサービスや、豪華な金属製デザインなども、持つことの喜びを感じられるポイントです。

合わせて読みたい「ラグジュアリーカードチタン」に関するおすすめ記事

ラグジュアリーカードチタンのメリット・デメリット、魅力を徹底解説

ただし、年会費が5万5000円と高い点はデメリットのため、これらの特典やサービスをどれだけ活用するかが重要です。ポイント還元率が高く、マイルへの移行が可能な点も大きなメリットですが、頻繁に旅行やレストランの利用が少ない方にはコストパフォーマンスが低く感じる場合もあります。

以上、ゴールドカードでおすすめの6枚のゴールドカードの解説でした。ゴールドカードの特典やサービスをしっかり理解し、自身の日常生活によりメリットの高いゴールドカードを選ぶことが最も重要です。自身に最適なゴールドカードを手にし、ゴールドカードのメリットを最大限に享受しましょう。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:ゴールドカードをもつメリット7選!選び方や向いている人の特徴・おすすめゴールドカードも紹介

まとめ

今回は、ゴールドカードのさまざまなメリットやデメリット、おすすめのゴールドカードについて徹底解説してきましたがいかがでしたでしょうか。

ゴールドカードは、一般カードよりも多くのメリットを提供するクレジットカードです。ポイント還元率が高く、優待や特典も充実しているため、普段からクレジットカードを多用する方や、出張や旅行が多い方には特にメリットが高いおすすめのカードです。

ゴールドカードのメリットとしては、専用ラウンジの利用や、充実した旅行保険、コンシェルジュサービス、レストランの優待などが挙げられます。また、ゴールドカードはステータス性も備えており、信頼性が高く、社会的信用度の向上にも寄与します。

一方で、ゴールドカードにはデメリットも存在しました。多くのゴールドカードは、年会費が一般カードよりも高く設定されているため、十分にメリットを享受できないと感じる方にとっては、ゴールドカードの維持費が負担に感じられるかもしれません。また、ゴールドカードの特典やサービスの内容はカード会社によって異なるため、自分のライフスタイルに合ったゴールドカードを選ぶことが大切です。

ゴールドカードは、使い方次第で大きなメリットを得られる一方、慎重に選ぶことでその価値が最大限に発揮されます。今回の記事で紹介した内容を参考に、ご自身のニーズに合ったゴールドカードを見つけ、上手に活用してください。

ゴールドカードのメリット!おすすめ記事

ゴールドカードのメリット関連記事:楽天ゴールドカードのメリット・デメリットは?年会費や審査・ポイント還元率についても解説