クレジットカード究極の1枚におすすめのクレジットカードは?クレジットカード究極の1枚を徹底解説!!

監修:

お役立ちコラム編集部

キャッシュレス化が進む中、さまざまな電子マネーが普及していますが、多くの人が複数枚のクレジットカードを所持しています。一般社団法人日本クレジット協会によると、成人1人あたり約3枚のクレジットカードを発行しているとされています。しかし、複数のクレジットカードをお店ごとに使い分けるのは手間がかかり、ポイントを効果的に貯められないこともあります。

そこで、今回この記事では、日常生活でスマホ1台と「クレジットカード究極の1枚」さえあればどこでも快適に過ごせるよう、クレジットカード究極の1枚の選び方のポイントや、クレジットカードを究極の1枚にするメリット・デメリット、クレジットカード究極の1枚の使い方など、「クレジットカード究極の1枚」を徹底解説していきます。

さらにクレジットカード究極の1枚をお探しの方に、究極の1枚として相応しいクレジットカードを初心者向けと、上級カードのおすすめクレジットカードも厳選してご紹介します。

究極の1枚となるクレジットカードは、還元率が高く、旅行やショッピングで使いやすい付帯サービスを提供しているものが理想です。ぜひこの記事を参考に、あなたにとっての「究極の1枚」となるクレジットカードを見つけてください。

目次

年会費無料のおすすめクレジットカード一覧

| カード名 | 三井住友カード(NL) | JCBカード W | JCBカード S | JCBカード W Plus L | PayPayカード | メルカード | au PAYカード | 楽天カード |

|---|---|---|---|---|---|---|---|---|

| カード 券面 |

|

|

|

|

|

|

|

|

| 年会費 (税込) |

無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント 還元率 |

0.5%~7.0% | 1.0%~10.5% | 0.5%~10.0% | 1.0~10.5% | 1.0%~5.0% | 1.0%~4.0% | 1.0%~1.5% | 1.0%~3.0% |

| 国際 ブランド |

Visa/Mastercard® | JCB | JCB | JCB | Visa/Mastercard®/JCB | JCB | Visa/Mastercard®/ アメリカン・エキスプレス |

Visa/Mastercard®/ JCB/アメリカン・エキスプレス |

| 発行 スピード |

最短即日 | 最短5分 | 最短5分 | 最短5分 | 約1週間 | 最短2分 | 最短4日 | ‐ |

| おすすめ ポイント |

・新規入会&ID連携&利用で 最大5,000円相当の Vポイントプレゼント ・対象のコンビニ・飲食店で スマホのタッチ決済を利用すると 7%ポイント還元※ |

・ポイント還元率最大10.5% | ・国内外20万ヵ所以上で 最大80%の優待割引 |

・ポイント還元率最大10.5% | ・「PayPayポイント」が 最大ポイント還元率1.5% |

・入会&利用で 最大2,000円分の特典 |

・入会&利用で 最大5,000Pontaポイント |

・入会&利用で 最大5,000ポイント |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

クレジットカード究極の1枚 初心者におすすめのクレジットカード

クレジットカードを初めて持つ方にとって、「究極の1枚」を選ぶことは非常に重要です。特に、ポイントの貯まりやすさや、使いやすさ、そしてどこでも便利に使えることが求められます。クレジットカードの利用で貯まるポイントを他のサービスにも連携させて、生活の中で現金の代わりとして使えるカードは、初心者にとって理想的です。

生活範囲でよく利用する店舗や、キャッシュレス決済の相性が良いクレジットカードを選ぶことで、効率よくポイントを貯めることができます。この記事では、初心者向けにおすすめの「クレジットカード究極の1枚」を徹底解説していきます。

初心者の方におすすめのクレジットカードや、初心者の方が知っておくべきクレジットカードの選び方については、以下の記事でも分かりやすく解説しているので、ぜひ参考にしてみてください。

合わせて読みたい「初心者におすすめのクレジットカード」に関するおすすめ記事

初心者必見!おすすめのクレジットカードやクレジットカードの選び方を徹底解説!

クレジットカード究極の1枚 初心者におすすめ1.三井住友カード(NL)

-1024x474.png)

出典:三井住友カード(NL)

クレジットカード究極の1枚 初心者におすすめ1選目は、「三井住友カード(NL)」です。クレジットカード初心者に特におすすめなのが「三井住友カード(NL)」です。このクレジットカードは、年会費が永年無料であり、しかもスマホのタッチ決済でのポイント還元が非常に高いことが特徴です。また、カード番号が記載されていない「ナンバーレス」仕様で、セキュリティ面でも安心して利用できます。

三井住友カード(NL)は、クレジットカードの「究極の1枚」として初心者にぴったりの選択肢です。コンビニや外食でのポイント還元率が7%※になることや、普段の生活で頻繁に利用する店舗でお得にポイントが貯まるため、メインカードとして使うのに最適です。

クレジットカード究極の1枚

三井住友カード(NL)の基本情報

| カード名 | 三井住友カード(NL) |

|---|---|

| 年会費 | 初年度・2年目以降も無料 |

| ポイント還元率 | 0.5%〜7%※ |

| 発行スピード | 最短10秒でカード番号が発行可能 |

| 国際ブランド | Visa / Mastercard |

| 電子マネー対応 | iD、PiTaPa、WAONなど |

| 付帯保険 | 海外旅行傷害保険(利用付帯)、選べる無料保険 |

| 追加カード | ETCカード、家族カード |

クレジットカード究極の1枚

三井住友カード(NL)のおすすめポイント

- 年会費が永年無料

クレジットカードを初めて作る際、年会費の有無は気になるポイントです。クレジットカード究極の1枚三井住友カード(NL)は年会費がずっと無料なので、余計なコストをかけずに使うことができます。これは、初心者にとって大きなメリットです。 - ポイント7%※還元

対象店舗でのスマホのタッチ決済(Visaタッチ決済、Mastercardタッチ決済)で、7%のポイント還元が受けられます。特に、セブン−イレブン、ローソン、マクドナルドなど、日常的に利用する店舗が多く含まれているため、毎日の買い物でお得にポイントを貯めることができます。 - ナンバーレスで安心

クレジットカードに番号が印刷されていない「ナンバーレス」仕様は、セキュリティ面で非常に優れています。万が一、カードを紛失した場合でも、不正利用のリスクを大幅に減らすことができます。また、クレジットカード情報は専用アプリで確認できるため、クレジットカードを持ち歩く際も安心です。 - 最短10秒で発行可能

申し込み完了後、最短10秒でカード番号が発行されるため、クレジットカード到着を待たずにオンラインショッピングやキャッシュレス決済をすぐに始められます。これは、急な出費がある場合や、即座にクレジットカードを利用したい時に非常に便利です。 - キャッシュレス決済に対応

クレジットカード究極の1枚三井住友カード(NL)は、Apple PayやGoogle Payなどのスマホ決済に対応しているため、財布を持ち歩かなくてもスマホひとつで簡単に支払いが可能です。

お役立ちコラム編集部

iDやPiTaPaなどの電子マネーも利用できるため、さまざまなシーンで便利に使えます。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

クレジットカード究極の1枚

三井住友カード(NL)はこんな人におすすめ!

- Vポイントを貯めている方

クレジットカード究極の1枚三井住友カード(NL)で貯めたポイントは「Vポイント」として利用できます。Vポイントは、さまざまな提携サービスや電子マネーに交換できるため、日常生活の中で効率的に活用できます。 - コンビニ利用や外食が多い方

セブン−イレブン、ローソン、ファミリーマート、マクドナルドなど、日常的によく利用する店舗で高いポイント還元率が期待できるため、普段からコンビニや外食を多く利用する方に最適です。 - キャッシュレス決済の利用が多い方

スマホのタッチ決済や、電子マネーとの連携が豊富なクレジットカード究極の1枚三井住友カード(NL)は、キャッシュレス決済を日常的に利用する方にとって非常に使い勝手の良いクレジットカードです。財布を持たなくても、スマホひとつで簡単に支払いができるため、利便性が非常に高いです。

ここがおすすめポイント!

年会費が永年無料で、Vポイントも貯めやすいのではじめて持つクレジットカードとしてもおすすめです!

三井住友カード(NL)のポイント還元率やメリットについて知りたい方は、以下の記事も参考にしてみてください。

合わせて読みたい「三井住友カード(NL)のポイント還元率」に関するおすすめ記事

-ポイント還元率サムネイル画像-300x171.webp)

三井住友カード(NL)のポイント還元率をはじめ、メリット・デメリットを徹底解説!

クレジットカード究極の1枚

三井住友カード(NL)の特徴

- 年会費永年無料

初心者にとって、クレジットカードの年会費がかからないのは大きなメリットです。クレジットカード究極の1枚三井住友カード(NL)は、年会費がずっと無料なので、持っているだけでコストがかかることはありません。 - 最大7%還元の高還元率

対象のコンビニや飲食店で、スマホのタッチ決済を利用することで、ポイント還元率が最大7%まで上がります。これは、クレジットカードを究極の1枚として選ぶ際に非常に魅力的なポイントです。 - 学生向けの特典

クレジットカード究極の1枚三井住友カード(NL)は、学生にもおすすめです。特に、学生が対象のサブスクリプションサービスを利用する際に、最大10%のポイント還元が受けられる特典があります。これにより、月々のサブスク料金をお得に利用できます。 - ポイントの使い道が多様

貯まったVポイントは、提携先のサービスや電子マネーに簡単に交換できます。1ポイント1円相当で利用できるため、貯まったポイントを日常の買い物やインターネットショッピングで現金のように使うことができます。 - 海外旅行傷害保険付き

クレジットカード究極の1枚三井住友カード(NL)には、海外旅行傷害保険が付帯されています。海外旅行に行く際、旅行保険に別途加入する必要がなく、このクレジットカードを利用するだけで安心して旅行が楽しめます。

クレジットカード究極の1枚三井住友カード(NL)は、クレジットカードを究極の1枚に絞りたい初心者にとって、最適な選択肢です。クレジットカードを初めて作る方や、キャッシュレス決済をよく利用する方は、三井住友カード(NL)を究極の1枚として検討してみてはいかがでしょうか。

クレジットカード究極の1枚 三井住友カード(NL)おすすめポイント!

三井住友カード(NL)は、クレジットカードを究極の1枚に絞りたい初心者にとって、年会費が永年無料であること、コンビニや外食での高いポイント還元率、そしてスマホ決済との連携が豊富であることから、メインのクレジットカードとしての利用に非常に適しています。また、ナンバーレス仕様でセキュリティ面も安心で、最短10秒でカード番号が発行されるため、すぐに利用できる点も魅力です。

クレジットカード究極の1枚 初心者におすすめ2. 楽天カード

クレジットカード究極の1枚 初心者におすすめ2つ目は、「楽天カード」です。初心者に特におすすめのクレジットカードの2枚目として「楽天カード」が挙げられます。楽天カードは、年会費が永年無料であるだけでなく、楽天市場をはじめとする楽天グループのサービスで、非常に高いポイント還元率を誇ります。このクレジットカードを利用することで、生活費の節約にもつながる点が大きな魅力です。

クレジットカード究極の1枚

楽天カードのおすすめポイント

- 年会費永年無料:クレジットカードの選び方で、年会費がかからないのは初心者にとって大きなメリットです。

- 新規入会&利用でポイントがもらえる:入会特典として、楽天ポイントがもらえるキャンペーンが定期的に行われています。

- 安心のセキュリティ:楽天カードはセキュリティ対策がしっかりしており、カードの不正利用などに対して安心感があります。

楽天カードの大きな魅力の1つとして「大きなポイント還元率」があげられます。以下の記事では、楽天カードのポイント還元率の概要をはじめ、効率的にポイントを貯める方法を解説しています。楽天カードのポイント還元率が気になる方は、ぜひ参考にしてみてください。

合わせて読みたい「楽天カードのポイント還元率」に関するおすすめ記事

楽天カードのポイント還元率や効率的なポイントの貯め方を解説

クレジットカード究極の1枚

楽天カードの基本情報

| カード名 | 楽天カード |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1%〜3% |

| 発行スピード | 7営業日程度 |

| 国際ブランド | Visa、Mastercard、American Express、JCB |

| 電子マネー対応 | 楽天Edy |

| ETCカード | 高速道路の利用でETCが利用できるカードが発行されます。 |

| 海外旅行保険 | 海外旅行中のトラブルに備えた傷害保険 |

クレジットカード究極の1枚

楽天カードの特徴

クレジットカード究極の1枚楽天カードは、楽天市場での利用に特化しており、楽天グループのサービスを頻繁に利用する方にとっては、究極の1枚と言えるでしょう。楽天市場での買い物では常にポイントが3倍以上貯まりますし、キャンペーン期間中にはさらに高額なポイント還元が期待できます。また、楽天銀行を給与口座に設定するだけでもポイントが加算されるため、クレジットカードをうまく活用して生活費を節約することが可能です。

ポイントの還元率の高さや年会費無料という魅力から、非常に人気の高い「楽天カード」ですが、以下の記事では、同様にクレジットカードとして人気の高い「PayPayカード」と様々な項目を比較して解説しています。楽天カードかPayPayカードのどちらを作るか迷っている方は、ぜひ以下の記事も参考にしてみてください。

クレジットカードの究極の1枚「楽天カード」に関するおすすめ記事

楽天カードとPayPayカードとはどっちがよい?それぞれのメリットを解説

クレジットカード究極の1枚

楽天カードの利便性と利用シーン

クレジットカード究極の1枚楽天カードは、楽天ポイントカード機能も付いており、提携店舗でカードを提示しながら支払うことで、ポイントの2重取りが可能です。これにより、楽天ポイントを効率よく貯めることができ、特に楽天市場でのオンラインショッピングや日常の買い物が多い方には非常にお得なクレジットカードとなります。

楽天カードのポイントは、楽天市場だけでなく、提携店舗で現金代わりに利用できるため、ポイントの使い道が広がります。

クレジットカード究極の1枚

楽天カードはこんな人におすすめ!

- 楽天市場で頻繁に買い物をする方

- 生活費をポイントで節約したい方

- 楽天グループのサービスを多く利用する方

お役立ちコラム編集部

楽天カードは、スーパーやコンビニ、飲食店など、日常生活に密接したシーンで活用できるので、初心者が「クレジットカード究極の1枚」として利用するには非常に使いやすいクレジットカードです。

楽天カードには本記事ではご紹介していない種類のクレジットカードもあるので、楽天カードの中でも色々と比較して決めたいという方は、以下の記事も参考にしてみてください。

合わせて読みたい「楽天カードのおすすめ」に関するおすすめ記事

楽天カードのおすすめとは?9種類の楽天カードを徹底比較

クレジットカード究極の1枚 初心者におすすめ3. 三菱UFJカード

出典:三菱UFJカード

クレジットカード究極の1枚 初心者におすすめ3つ目は、「三菱UFJカード」です。三菱UFJカードも、初心者におすすめのクレジットカード究極の1枚の1つです。このクレジットカードは、年会費が永年無料であり、利用頻度に応じてポイント還元率が高くなる仕組みが特徴です。さらに、MUFGカードならではの特典やサービスが充実しており、使うほどにお得感が増します。

クレジットカード究極の1枚

三菱UFJカードのおすすめポイント

- 年会費永年無料:年会費がかからないため、コストを気にせず利用できます。

- 使うほどにポイント還元率アップ:利用額に応じて還元率が高まるため、メインカードとして使用するほどお得になります。

- 不正利用の全額補償:セキュリティが強固で、不正利用に対する補償があるため、初心者でも安心して利用できます。

お役立ちコラム編集部

三菱UFJカードのポイントや特徴、おすすめの理由については以下の記事でも解説しているので、参考にしてみてください。

「三菱UFJカード」に関するおすすめ記事

クレジットカード究極の1枚

三菱UFJカードの基本情報

| カード名 | 三菱UFJカード |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜15% |

| 発行スピード | 最短翌営業日 |

| 対応ブランド | Visa、Mastercard、American Express、JCB |

| 対応電子マネー | 楽天Edy、QUICPay、Suica |

| ETCカード | ETCカードが発行可能で、高速道路の利用が便利です。 |

| ショッピング保険 | 買い物中のトラブルに備えた保険が付帯されています。 |

| 海外旅行保険 | 旅行先でのアクシデントにも対応できる保険が付いています。 |

クレジットカード究極の1枚

三菱UFJカードの特徴

クレジットカード究極の1枚三菱UFJカードの大きな特徴は、MUFGグループの一員であることによる特典や、利用額に応じてポイント還元率が大幅にアップする点です。通常時のポイント還元率は0.5%ですが、特定の条件を満たすことで、最大15%まで還元率が引き上げられるため、使えば使うほどお得になります。

また、三菱UFJ銀行の口座を利用している方には、追加でPontaポイントがプレゼントされる特典もあります。これにより、クレジットカードの利用だけでなく、銀行サービスとも連携してポイントを効率よく貯めることが可能です。

クレジットカード究極の1枚

三菱UFJカードの利便性と利用シーン

クレジットカード究極の1枚三菱UFJカードは、コンビニや飲食店、スーパーなど、日常の買い物でポイントが貯まりやすく、特に対象店舗ではポイント還元率が大幅にアップします。さらに、QUICPayなどのスマホ決済にも対応しているため、現金を持たずにスマートに支払いを済ませることができます。

ポイントはPontaポイントや楽天ポイントと併用でき、貯まったポイントを日常の買い物に利用できるため、節約志向の方にも最適です。

あわせて読みたい「三菱UFJカード(MUFGカード)」に関するおすすめ記事

クレジットカード究極の1枚

三菱UFJカードはこんな人におすすめ!

- 三菱UFJ銀行に口座を持っている方

- 日常の買い物で効率よくポイントを貯めたい方

- スマホ決済を多用する方

楽天カードと三菱UFJカードのどちらも、初心者におすすめの「究極の1枚」と言えます。年会費が永年無料で、日常生活で使いやすく、ポイント還元率が高い点が共通しています。

クレジットカード究極の1枚 ここがポイント!

「年会費が永年無料」、「日常生活で使いやすい」、「ポイント還元率が高い」以上の3点は、クレジットカード究極の1枚として初心者におすすめのポイントです。

クレジットカード究極の1枚 初心者におすすめ4. PayPayカード

クレジットカード究極の1枚 初心者におすすめ4つ目は、「PayPayカード」です。PayPayカードは、スマホ決済サービス「PayPay」との連携を強みとするクレジットカードで、初心者にとっても非常に使いやすい究極の1枚です。年会費が永年無料で、キャッシュレス生活を快適にするポイント還元率が魅力的です。

クレジットカード究極の1枚

PayPayカードのおすすめポイント

- 利用金額200円(税込)ごとに1%のポイント付与

- Yahoo!ショッピングなら最大5%のポイント還元

- 年会費永年無料で気軽に使える

クレジットカード究極の1枚

PayPayカードの基本情報

| カード名 | PayPayカード |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1% (Yahoo!ショッピングやロハコで最大5%) |

| 発行スピード | 最短7分 |

| 国際ブランド | Visa, Mastercard, JCB |

| 電子マネー対応 | 楽天Edy |

| おすすめポイント | ETCカードあり Yahoo!ショッピングやロハコでの高いポイント還元 スマホ決済とのシームレスな連携 |

クレジットカード究極の1枚

PayPayカードの特徴とメリット

クレジットカード究極の1枚PayPayカードの最大の特長は、スマホ決済アプリ「PayPay」との連携がスムーズである点です。PayPayを利用している方は、チャージ不要で直接クレジットカードから支払いが可能になるため、利便性が非常に高いクレジットカード究極の1枚です。また、クレジットカードを使うたびに1%のポイントが付与され、Yahoo!ショッピングやロハコでの利用ではさらに高い還元率を誇ります。

年会費が永年無料で、家族カードも無料で発行可能なため、初心者にとってリスクの少ない究極の1枚です。さらに、申込後最短即日にカード番号が発行されるため、急いでネットショッピングを利用したい場合にも便利です。

合わせて読みたい「初心者におすすめのPayPayカード」に関するおすすめ記事

PayPayカードのメリット・デメリットは?ポイントの貯め方や使い方までPayPayカード徹底解説!!

クレジットカード究極の1枚

PayPayカードの安全性とセキュリティ機能

クレジットカード究極の1枚PayPayカードは、ナンバーレスタイプで発行されるため、カード自体に番号が記載されていないため、盗難や不正利用のリスクが低減されます。これは、クレジットカード初心者にとって非常に安心できる要素です。不正利用対策の強化されたカードなので、安心して利用できます。

お役立ちコラム編集部

PayPayカードをお得に申し込みたい方は、以下の記事も参考にしてみてください。以下の記事では、PayPayカードのキャンペーン情報や最新のお得情報を解説しています。ぜひ参考にしてみてください。

PayPayカードに関するおすすめ記事:

【最新】PayPayカードをお得に作れるキャンペーン情報!お得に作るには?

特に、スマートフォンでのキャッシュレス決済が普及している現代において、PayPayカードは究極の1枚としておすすめです。初心者でも簡単にポイントが貯められ、年会費無料でコストパフォーマンスも抜群です。

クレジットカード究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカードおすすめランキング【2024年最新】究極の1枚になる人気23枚を比較

クレジットカード究極の1枚 初心者におすすめ5. JCB CARD W

出典:JCB カード W

クレジットカード究極の1枚 初心者におすすめ5つ目は、「JCB CARD W」です。JCB CARD Wは、年会費永年無料でポイントが常に2倍貯まる点が魅力的な、JCBの提供するクレジットカードです。18歳から39歳までの若年層向けに設計されており、初心者にとっては絶好のクレジットカード究極の1枚と言えます。

クレジットカード究極の1枚

JCB CARD Wのおすすめポイント

- 年会費永年無料

- ポイント還元率が常に2倍(1.0%)

- 安心のセキュリティと充実した付帯サービス

クレジットカード究極の1枚

JCB CARD Wの基本情報

- 年会費初年度・2年目以降: 永年無料

- ポイント還元率: 1%~10.5%

- 発行スピード: モバ即入会で最短5分

- 国際ブランド: JCB

- 対応電子マネー: QUICPay

- ETCカード

- ショッピング保険

- 海外旅行保険

クレジットカード究極の1枚

JCB CARD Wの特徴とメリット

クレジットカード究極の1枚JCB CARD W究極の1枚としての最大の魅力は、通常のクレジットカードに比べて常に2倍のポイントが貯まるという点です。1,000円の利用につき2ポイントが付与され、ポイント還元率は1.0%に達します。また、JCBオリジナルシリーズのパートナー店で利用すれば、さらにポイントが倍増し、最大21倍のポイントが獲得できます。飲食店やコンビニ、百貨店など、日常的に利用する店舗が多いため、ポイントが貯まりやすいです。

クレジットカード究極の1枚

JCB CARD Wのポイント活用

クレジットカード究極の1枚JCB CARD Wで貯めたポイントは、1ポイント3円~5円相当で商品やサービスに交換できるため、ポイントの使い道に困ることはありません。特に、初めてクレジットカードを持つ方にとっては、ポイント還元率の高さと利用先の広さが魅力の究極の1枚です。

JBCカード Wの魅力の1つである「ポイント還元率」については、以下の記事でも詳しく解説しています。JCBカードWのメリット・デメリットについて、より詳しく知りたい方は以下の記事もあわせて参考にしてみてください。

合わせて読みたい「JCBカードWのポイント還元率」に関するおすすめ記事

JCBカードWのポイント還元率の魅力とは?メリット・デメリットも解説

クレジットカード究極の1枚

JCB CARD Wのキャッシュレス決済

さらに、クレジットカード究極の1枚JCB CARD Wはスマートフォンのキャッシュレス決済にも対応しています。Apple PayやGoogle Payと連携させることで、QUICPayを利用したスピーディーな決済が可能です。現金を使わず、クレジットカードやスマートフォンで簡単に支払いができるため、キャッシュレス生活を始めたい方にも最適な究極の1枚です。

「JCBカードWのメリット・デメリット」に関するおすすめ記事

クレジットカード究極の1枚

JCB CARD Wの安全性と管理機能

クレジットカード究極の1枚JCB CARD Wは、不正利用に対するセキュリティ機能が充実しており、24時間365日体制で監視が行われています。カードの紛失や盗難時には、条件を満たせば全額補償してくれるため、初心者でも安心して利用可能です。また、スマートフォンアプリやメール通知を利用して、利用金額の管理や支払い不足の防止も簡単に行えます。特に、使いすぎを未然に防ぐ機能は、クレジットカード初心者にとって大きな安心材料となる究極の1枚でしょう。

クレジットカード究極の1枚 JCB CARD Wのポイント!

JCB CARD Wは、支払いの遅延や残高不足を回避できる通知機能が備わっており、安心して利用できるクレジットカード究極の1枚です。これからクレジットカードを初めて持つ方や、ポイントを効率よく貯めたい方には、究極の1枚として非常におすすめのクレジットカードです。

クレジットカード究極の1枚 初心者におすすめ6. リクルートカード

出典:リクルートのクレジットカード Recruit Card

クレジットカード究極の1枚 初心者におすすめ6つ目は、「リクルートカード」です。リクルートカードは、どこで使っても高いポイント還元率を誇るクレジットカードで、初心者にも非常におすすめのクレジットカード究極の1枚です。年会費が永年無料でありながら、常時1.2%という驚異の還元率を提供しており、究極の1枚としての魅力を存分に発揮しています。さらに、リクルートのさまざまなサービスと連携することで、より高いポイント還元率を実現できるのも特長です。

クレジットカード究極の1枚

リクルートカードのおすすめポイント

- どこでも利用可能な1.2%の高還元率

- リクルート関連サービスでの利用で最大3.2%のポイント還元

- 年会費永年無料

お役立ちコラム編集部

通常のクレジットカードであれば、ポイント還元率が1%が多いですが、リクルートカードであれば、いつでもどこでも1.2%の還元率なので、クレジットカードを使って効率良くポイントを貯めたい方にはありがたいですね。

クレジットカード究極の1枚

リクルートカードの基本情報

| カード名 | リクルートカード |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2%~3.2% |

| 発行スピード | 最短即日 |

| 国際ブランド | Visa, Mastercard, JCB |

| 電子マネー対応 | Edy, Suica, QUICPay, ICOCA |

| ETCカード | あり |

| ショッピン保険 | あり |

| 海外旅行保険 | あり |

クレジットカード究極の1枚

リクルートカードの魅力と特徴

クレジットカード究極の1枚リクルートカードの最大の魅力は、どこで使っても常に1.2%の高いポイント還元率です。通常、ポイント還元率1.0%のクレジットカードが主流ですが、リクルートカードはその上を行く1.2%還元を実現しているため、日常的な買い物でも効率的にポイントを貯めることができます。特に、ポイントを貯めることを重視する方にとって、リクルートカードは究極の1枚と言えます。

クレジットカード究極の1枚

リクルートサービスとの連携でさらにお得に

さらに、クレジットカード究極の1枚リクルートカードは「じゃらんnet」や「ホットペッパービューティー」などのリクルートが提供するサービスを利用することで、ポイント還元率が大幅にアップします。例えば、「じゃらんnet」で旅行予約や宿泊をすると、2.0%のポイント還元を受けることができます。また、「ホットペッパービューティー」での美容院予約や、「ホットペッパーグルメ」での飲食店予約でも、最大で3.2%のポイントが還元されるため、リクルートサービスを活用することで効率よくポイントを貯めることができます。

クレジットカード究極の1枚

リクルートカードのポイントの使い道

クレジットカード究極の1枚リクルートカードで貯めたポイントは「リクルートポイント」として蓄積され、リクルート関連サービスで使用することが可能です。しかし、リクルートサービス以外でもポイントを利用したい場合、貯まったリクルートポイントはPontaポイントやdポイントに1対1のレートで交換することができ、より広範囲での利用が可能になります。

これにより、ポイントを無駄なく活用できるため、普段からリクルートのサービスを使わない方でもメリットを享受できます。例えば、Pontaポイントはローソンやポンパレモールなどで利用でき、dポイントはドコモの携帯料金の支払いなどにも充てられます。

リクルートカードのポイント還元率については、以下の記事でも詳しく解説しています。リクルートカードのポイント還元率やメリット・デメリットについて詳しく知りたい方は、ぜひ以下の記事も参考にしてみてください。

クレジットカード究極の1枚「リクルートカード」に関するおすすめ記事

リクルートカードのポイント還元率は?還元率を上げる方法も解説

クレジットカード究極の1枚

初心者におすすめの理由

クレジットカード究極の1枚リクルートカードは、年会費が永年無料であり、付帯サービスも充実しているため、初めてクレジットカードを作る方にも究極の1枚として非常に適しています。特に、旅行やショッピング保険が付帯しているため、旅行や買い物で安心してクレジットカードを利用できます。リクルートのサービスをよく使う方や、ポイント還元率の高さを重視する方には、リクルートカードが究極の1枚として強くおすすめできます。

リクルートカードは、高還元率と多彩なリクルートサービスとの連携を活用することで、ポイントを効率的に貯めたい方に最適なクレジットカードです。年会費が無料でリスクも少なく、どこで利用しても高還元を得られるため、日常生活の支出を有効活用できます。クレジットカードを初めて持つ方や、リクルートサービスを多用する方にとって、リクルートカードはまさに究極の1枚です。

次項では、クレジット究極の1枚の効果的な使い方について詳細に解説していきたいと思います。

クレジットカード究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカード究極の1枚を紹介!タイプ別のおすすめ最強メインカード13選

クレジットカード究極の1枚を選ぶには

クレジットカード究極の1枚を選ぶには、多くのクレジットカードのさまざまなポイントを比較し、取捨選択することが重要です。自分のライフスタイルや目的に合わせた「クレジットカード究極の1枚」を選ぶことで、より快適で効率的なクレジットカード利用が可能になります。

ここでは、クレジットカードを「究極の1枚」に絞り込むための選び方について、8つのポイントに分けて詳しく解説します。これらクレジットカード究極の1枚の選び方のポイントを抑えることで、あなたに最適なクレジットカード究極の1枚を見つける手助けになるでしょう。

クレジットカード究極の1枚選び方1. 国際ブランドの選び方

クレジットカードを究極の1枚に絞り込む際、最も基本的かつ重要な要素の1つが「国際ブランド」です。国際ブランドとは、クレジットカードが利用できる加盟店の範囲を決めるもので、Visa、Mastercard、JCB、American Express、Diners Clubの5つが代表的です。これらのブランドは世界中で異なるシェアを持っており、クレジットカードをどこで使いたいかによって選ぶべきブランドが変わります。

国際ブランドのシェアを比較

クレジットカードの国際ブランド選びは、使い勝手を大きく左右します。例えば、Visaは世界中で最も広く利用されており、50.8%のシェアを誇ります。Mastercardもまた世界的に利用でき、17.8%のシェアがあります。一方、JCBは日本国内では広く使えますが、海外では28%のシェアと限られた地域でしか使えません。海外旅行や海外でのオンラインショッピングを頻繁に行う方にとっては、VisaやMastercardをクレジットカードの国際ブランドに選ぶのが安全です。

お役立ちコラム編集部

クレジットカードを選ぶ際に、国際ブランドで悩んでいる方は、以下の記事も参考にしてみてください。

「クレジットカード おすすめの国際ブランド」に関するおすすめ記事

海外利用を考慮したブランド選び

海外での利用が考慮される場合、VisaやMastercardのように広範囲で利用可能な国際ブランドを選ぶことが、クレジットカード究極の1枚を選ぶポイントとなります。一方、国内のみでの利用が中心であれば、JCBやその他のブランドもクレジットカード究極の1枚候補に入るかもしれません。

クレジットカード究極の1枚選び方2. 年会費の重要性

クレジットカード究極の1枚選び方2つ目は、クレジットカードの「年会費」です。クレジットカードの年会費は、無料のものから数万円かかる高級クレジットカードまで様々です。年会費無料のクレジットカードはコストを抑えたい方にとって理想的ですが、高い年会費を払うことで得られるクレジットカードの特典やサービスも魅力的です。

無料と有料の選択肢

年会費無料のクレジットカードは気軽に持てる反面、特典やサービスが限られています。一方、有料のクレジットカードには空港ラウンジの利用や旅行保険、ポイントの優遇など、さまざまな付帯サービスがついていることが多いです。そのため、究極の1枚を選ぶ際は、自分がクレジットカード究極の1枚として、どのような特典を重視するかを考える必要があります。

年会費が無料のクレジットカードについては、以下の記事でも詳しく解説しています。自分にあった究極の1枚のクレジットカードを選ぶ際に「年会費」を軸に選びたいと思っている方は、ぜひ以下の記事も参考にしてみてください。

合わせて読みたい「年会費が無料でおすすめのクレジットカード」に関するおすすめ記事

年会費無料でおすすめのクレジットカードとは?厳選した16個のカードを紹介

年間利用額に応じた特典

例えば、三井住友カード(NL)は、年間100万円以上の利用でゴールドカードの年会費が無料になるため、クレジットカードの利用頻度が高い方にはおすすめです。

お役立ちコラム編集部

年会費以上の価値が得られるかを検討しながら、無料のクレジットカードと有料クレジットカードのどちらが自分にとっての究極の1枚に合っているかを見極めましょう。

クレジットカード究極の1枚選び方3. ポイント還元率をチェック

クレジットカード究極の1枚選び方3つ目は、ポイント還元率をチェックすることです。クレジットカードを究極の1枚に絞り込む上で、ポイント還元率の高さも重要な要素です。日常的にクレジットカード決済を利用する方にとって、ポイント還元率が高いほど得られるメリットも大きくなります。公共料金や携帯電話料金など、固定費をクレジットカードで支払うことで効率的にポイントを貯められます。

高還元率のクレジットカードを選ぶ

一般的なクレジットカードのポイント還元率は0.5%程度ですが、1.0%以上のものも存在します。例えば、年間100万円利用した場合、0.5%の還元率では5,000ポイントですが、1.0%のカードでは10,000ポイントが貯まります。わずかな還元率の違いが、長期間にわたって大きな差となるため、究極の1枚となるクレジットカードのポイント還元率は慎重に選びましょう。

ポイント高還元のクレジットカードをお探しの方は、以下の記事もあわせて参考にしてみてください。以下の記事では、クレジットカードの中でもポイント還元率の高いおすすめのクレジットカードをご紹介しています。クレジットカードを活用してポイントを効率的に貯めたい方は必見です!

合わせて読みたい「ポイント還元率の高いクレジットカード」に関するおすすめ記事

ポイント還元率の高いクレジットカードのおすすめは?厳選したおすすめ22選をご紹介

クレジットカード究極の1枚選び方4. ポイントの使いやすさ

クレジットカード究極の1枚選び方4つ目は、ポイントの使いやすさです。クレジットカードのポイント還元率だけでなく、クレジットカード究極の1枚で貯めたポイントをどのように使えるかも重要です。クレジットカードによって、ポイントの使い道は異なり、毎月の支払いへの充当や、他社ポイントやマイルへの交換、商品交換など多岐にわたります。

使いやすいポイントプログラムを選ぶ

クレジットカード究極の1枚を選ぶなら、ポイントが使いやすく、無駄なく消化できるかがポイントです。楽天カードやPayPayカードのように、日常のショッピングやオンラインで簡単にポイントを利用できるクレジットカードが人気です。

お役立ちコラム編集部

期限が長く、使い切れないことがないタイプのポイントプログラムを選ぶと良いでしょう。

クレジットカード究極の1枚選び方5. 付帯サービスの充実度

クレジットカード究極の1枚選び方5つ目は、付帯サービスの充実度です。クレジットカードを1枚に絞る際、付帯サービスの充実度も大切な要素です。特に、海外旅行保険や空港ラウンジ利用、ショッピング保険など、旅行やショッピングでの安心感を求める方にとっては付帯サービスがクレジットカード究極の1枚となるためには重要です。

自分のライフスタイルに合った付帯サービス

たとえば、頻繁に海外に行く方には、海外旅行保険が充実しているクレジットカードが良いでしょう。また、レストランやホテルでの優待サービスを求める方には、そのような特典が豊富なクレジットカードがおすすめです。女性向けには、医療保険が充実しているクレジットカードも検討の価値があります。クレジットカード究極の1枚となるには、自身のライフスタイルに合ったクレジットカード選びが大切です。

海外旅行によく行かれるという方は、以下の記事もあわせて参考にしてみてください。以下の記事では、海外リョコをよくする方におすすめのクレジットカードについてご紹介しています。どのようなメリットがあるのか、また海外旅行におすすめのクレジットカードを選ぶ際の注意点についても解説しているので、気になる方はぜひ参考にしてみてください。

合わせて読みたい「海外旅行でおすすめのクレジットカード」に関するおすすめ記事

海外旅行でおすすめのクレジットカード11選|選び方や注意点も解説

クレジットカード究極の1枚選び方6. ステータス性

クレジットカード究極の1枚選び方6つ目は、ステータス性です。クレジットカードのステータス性も見逃せないポイントです。ゴールド、プラチナ、ブラックカードなど、クレジットカードのランクが上がるほど社会的な信用度を高めるシンボルとなり得ます。

ステータスと実用性のバランス

ステータスの高いクレジットカードを持つことは、経済的な余裕や信用を示す一つの手段です。しかし、年会費が高額になるため、自分の利用状況に見合った価値があるかを見極めることが必要です。

お役立ちコラム編集部

ステータスの高さでクレジットカードを選びたいと考えている方は、以下の記事もあわせて参考にしてみてください。

「ステータスの高いクレジットカード」に関するおすすめ記事

クレジットカード究極の1枚選び方7. 発行スピード

クレジットカードを選ぶ際には、発行までのスピードも確認しておくと良いでしょう。特に急いでクレジットカードが必要な場合、発行が早いクレジットカードを選ぶと便利です。

即時発行カードの活用

PayPayカードのように、最短7分で発行できるクレジットカードも存在します。急な出張や買い物のためにすぐにクレジットカードが欲しい方には、即時発行可能なクレジットカードがおすすめです。

お役立ちコラム編集部

クレジットカードを発行する際には、物理カードが自宅に届く前にもデジタル上で使えるクレジットカードもあります。急いでクレジットカードを発行したいという方は、そういった部分も加味してクレジットカードを選んでも良いかもしれません。

合わせて読みたい「即日発行可能なクレジットカード」に関するおすすめ記事

即日発行可能なクレジットカードはある?おすすめの17選をご紹介

クレジットカード究極の1枚選び方8. サポート体制

クレジットカード究極の1枚選び方8つ目は、サポート体制です。クレジットカードのサポート体制も最後に考慮すべきポイントです。万が一のトラブルや不正利用があった際、迅速に対応してくれるサポート体制が整っているクレジットカードを選ぶことが、長期間安心してクレジットカードを利用するために重要です。

顧客サポートの質

24時間対応のカスタマーサポートや、専用のサポート窓口が設けられているクレジットカードを選ぶと、トラブル時にも安心です。

クレジットカードを究極の1枚に絞り込む際、国際ブランド、年会費、ポイント還元率、付帯サービスなど、さまざまな要素を総合的に比較検討することが大切です。自分にとって何が最も重要かを明確にし、ライフスタイルやニーズに合ったクレジットカード究極の1枚を見つけましょう。

次項では、クレジットカード究極の1枚にするメリットについて詳細に解説していきたいと思います。

クレジットカード究極の1枚おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカード究極の1枚はこれ!損しない万能で最強メインカードの選び方

クレジットカード究極の1枚にするメリット

クレジットカードを複数枚持つことは一般的ですが、1枚に絞ることで得られるメリットがたくさんあります。この記事では、クレジットカードを究極の1枚に絞ることで享受できる主な利点について、6つのポイントに分けて解説します。

クレジットカード究極の1枚にするメリット1.支払いの管理が簡単になる

クレジットカード究極の1枚にするメリット1つ目は、支払いの管理が簡単になることです。クレジットカードを複数枚持っていると、それぞれの支払い管理が複雑になります。クレジットカード発行会社ごとに締め日や引き落とし日が異なるため、支払期日を把握するのが難しくなりがちです。さらに、毎月の明細も複数に分散するため、無駄遣いが把握しづらくなることもあります。

しかし、クレジットカードを究極の1枚に絞ることで、支払い管理は飛躍的に簡単になります。支払い日が月に1回で済むため、全体の出費が一目で確認でき、無駄な支出や遅延リスクが大幅に減少します。家計の見直しや予算管理をする際にも、シンプルで効率的な運用が可能となるでしょう。

クレジットカード究極の1枚にするメリット2.ポイントを効率的に貯めやすくなる

クレジットカード究極の1枚にするメリット2つ目は、ポイントを効率的に貯めやすくなることです。クレジットカードのポイントプログラムは、クレジットカードごとに異なるため、複数枚のクレジットカードを使うとポイントが分散してしまいます。その結果、ポイントを効率的に活用できない場合が多くなります。しかし、クレジットカードを究極の1枚に絞ることで、ポイントの獲得を一箇所に集中させ、大量のポイントを短期間で貯めやすくなります。

クレジットカード究極の1枚 ここがポイント!

特に、公共料金や家賃、日常的な買い物などで高額の支払いをまとめると、ポイントはさらに加速して貯まります。貯めたポイントは、商品やギフト券、さらには次回の支払いに充当できるため、クレジットカード究極の1枚に絞ることで、無駄なくポイントを活用できるのです。

クレジットカード究極の1枚にするメリット3.年会費を節約できる

クレジットカード究極の1枚にするメリット3つ目は、年会費を節約できることです。複数のクレジットカードを所有していると、年会費が重複し、その分出費がかさむことがあります。年会費が無料のクレジットカードを選ぶ場合もありますが、それぞれに付帯サービスが異なるため、複数のクレジットカードでのサービス利用は煩雑になる可能性があります。

一方で、クレジットカードを究極の1枚に絞ることで、年会費はその1枚分だけになります。さらに、有料のクレジットカードでも、付帯サービスが充実していれば、年会費以上のメリットを享受できる可能性が高くなります。長期的なコスト削減を目指すなら、必要な機能を持つ「究極の1枚」のクレジットカードに絞ることが最適です。

合わせて読みたい「3枚持ち最強クレジットカード」に関するおすすめ記事

クレジットカード3枚持ち最強の組み合わせを徹底解説!メリット・デメリット、注意点も紹介

クレジットカード究極の1枚にするメリット4.会員ステータスの向上が期待できる

クレジットカード究極の1枚にするメリット4つ目は、会員ステータスの向上が期待できることです。クレジットカードを究極の1枚に絞って集中的に利用することで、クレジットヒストリーが良好に保たれ、会員ステータスの向上が期待できます。複数のクレジットカードを使うと利用額が分散してしまい、年間利用額が伸びにくいですが、1枚のカードに集中すれば利用額が増え、上級カードへのアップグレードや、さらなる特典を得られる可能性が高くなります。

お役立ちコラム編集部

クレジットカードの利用実績が積み重なることで、与信限度額の増額や、より高いステータスを持つゴールドカードやプラチナカードへの招待が来る場合もあります。「クレジットカード究極の1枚」により、より充実した付帯サービスを受けるチャンスが広がるのです。

合わせて読みたい「クレジットカードのステータス」に関するおすすめ記事

クレジットカードにステータスは必要?ステータスの高いクレジットカード徹底解説!

クレジットカード究極の1枚にするメリット5.不正利用や紛失リスクを軽減

クレジットカード究極の1枚にするメリット5つ目は、不正利用や紛失リスクを軽減できることです。クレジットカードを複数持っていると、それぞれのクレジットカードの管理が難しくなり、不正利用や紛失・盗難のリスクが増える可能性があります。究極の1枚に絞ることで、クレジットカードの所在を常に把握しやすくなり、不正請求や紛失の早期発見が可能になります。

また、クレジットカード究極の1枚に集中することで、利用状況のモニタリングも容易になり、不審な利用をすぐに察知できるでしょう。不正利用のリスクが減ることで、セキュリティ対策も簡素化され、安心してクレジットカードを利用できるようになります。

クレジットカード究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカード究極の1枚を専門家が解説!1枚しか持たないメリットや最強のメインを選ぶコツを伝授

クレジットカード究極の1枚にするメリット6.財布がスッキリして楽になる

クレジットカード究極の1枚にするメリット6つ目は、財布がスッキリして楽になることです。クレジットカードを究極の1枚に絞ることで、財布の中がスマートになります。複数のクレジットカードを持つと、それぞれのクレジットカードがかさばり、必要なクレジットカードを探すのに手間がかかることもありますが、究極の1枚にすることでその煩わしさが解消されます。

さらに、財布が軽くなることで持ち運びが楽になり、クレジットカードでの支払いも迅速に対応できるようになります。特に、普段から荷物を最小限に抑えたい方や、スタイリッシュな財布を持ちたい方には、クレジットカードを究極の1枚に絞ることが大きなメリットとなるでしょう。

クレジットカードを究極の1枚に絞ることで、支払い管理の簡素化、ポイントの効率的な獲得、年会費の節約、ステータス向上、不正利用のリスク軽減、そして財布のスッキリ感といった多くのメリットが得られます。自分のライフスタイルに合わせた究極の1枚となるクレジットカードを見つけ、無駄なく便利に使いこなしましょう。

次項では、クレジットカード究極の1枚にするデメリットについても詳細に解説していきたいと思います。

合わせて読みたい「新社会人におすすめのクレジットカード」に関するおすすめ記事

クレジットカードは新社会人に必要?新社会人におすすめのクレジットカード徹底解説!

クレジットカード究極の1枚にするデメリット

クレジットカードを究極の1枚に絞ることは、支払いの管理が簡単になるなどのメリットが多くありますが、クレジットカードを究極の1枚に絞ることで生じるデメリットも少なくありません。ここでは、クレジットカードを「究極の1枚」にすることによって生じるデメリットについて詳しく解説します。

クレジットカード究極の1枚にするデメリット1.特典やサービスが限られる

クレジットカード究極の1枚にするデメリット1つ目は、特典やサービスが限られることです。クレジットカードを究極の1枚に絞ると、そのクレジットカードに付帯する特典やサービスしか利用できなくなります。クレジットカードごとに特典やサービスは異なり、例えば、旅行保険が手厚いクレジットカード、日常的なポイント還元が高いクレジットカード、特定の店舗で割引が受けられるクレジットカードなど、目的に応じて使い分けることができます。しかし、クレジットカードを究極の1枚にしてしまうと、そのクレジットカードに付帯する特典のみしか享受できなくなり、他のニーズに対応できなくなる可能性があります。

例えば、空港ラウンジの利用特典が付帯しているカードでも、国内空港のみ対応している場合や、限られたラウンジしか利用できない場合もあります。一方で、複数のクレジットカードを持つことで、異なるブランドや特典を活用して利便性を最大限に引き出すことが可能です。

合わせて読みたい「年会費が無料のおすすめのゴールドカード」に関するおすすめ記事

ゴールドカードは年会費無料がおすすめ⁈年会費無料のゴールドカード徹底解説!!

クレジットカード究極の1枚にするデメリット2.国際ブランドの制約がある

クレジットカード究極の1枚にするデメリット2つ目は、国際ブランドの制約があることです。クレジットカードを1枚に絞る際、選んだ国際ブランド(Visa、Mastercard、American Express、JCBなど)の対応範囲に注意が必要です。国際ブランドによって、利用できる店舗や地域に制限がある場合があります。例えば、国内ではVisaやMastercardが広く使える一方で、American ExpressやJCBは一部の店舗で使えないことがあります。特に海外旅行やオンラインショッピングでは、国際ブランドが対応していない場合に支払い手段が限られることが考えられます。

クレジットカード究極の1枚 気をつけておきたい注意点

複数のクレジットカードを持つことで、国際ブランドの違いをカバーし、どのような場面でも柔軟に対応できますが、究極の1枚に絞ると特定のブランドの制約を受けることになります。

クレジットカード究極の1枚にするデメリット3.紛失やトラブル時のリスクが高まる

クレジットカード究極の1枚にするデメリット3つ目は、紛失やトラブル時のリスクが高まることです。クレジットカードを1枚に絞る最大のリスクは、紛失や盗難、技術的なトラブルが発生した際に代替手段がないことです。クレジットカードを紛失したり、盗難にあったりした場合、カードを停止して再発行する必要がありますが、その間はクレジットカードでの支払いができなくなります。また、カードの磁気不良やシステム障害が起こった場合も、クレジットカードでの支払いが不可能になることがあります。

複数のクレジットカードを持っていると、1枚が使えなくなっても他のカードで代替できますが、1枚しかない場合、そのリスクが非常に大きくなります。こうしたトラブルを避けるためには、デビットカードや電子マネーなどの代替手段を持っておくことが重要です。

クレジットカード究極の1枚にするデメリット4.利用限度額が1枚分に制限される

クレジットカード究極の1枚にするデメリット4つ目は、利用限度額が1枚分に制限されることです。複数のクレジットカードを所有している場合、それぞれのクレジットカードに設定された利用限度額があるため、合計で高額な支払いにも対応できます。しかし、クレジットカードを1枚に絞ると、そのクレジットカードに設定された限度額のみで支払いを行わなければならなくなります。特に高額な買い物や緊急時の支払いが必要な場合に、限度額が不足してしまうリスクがあります。

例えば、旅行中に予期せぬ出費が発生した場合や、大きな買い物を一度に済ませたい場合、クレジットカードの限度額が足りなくて支払いができないという状況が起こる可能性があります。

お役立ちコラム編集部

クレジットカードを究極の1枚に絞る際には、あらかじめ自分の支出パターンやライフスタイルに合った限度額を設定することが重要です。

クレジットカード究極の1枚にするデメリット5.審査に落ちた際のリスクが高い

クレジットカード究極の1枚にするデメリット5つ目は、審査に落ちた際のリスクが高いことです。クレジットカードは審査を経て発行されるため、もし究極の1枚に絞ろうとして選んだクレジットカードの審査に落ちてしまった場合、他のクレジットカードの申込みが難しくなる可能性があります。特に、クレジットスコアに問題がある場合、複数のクレジットカードを一度に申請することは審査に悪影響を与えることがあります。

また、クレジットカードの審査に通過するためには、収入や過去の利用履歴が重要な要素となりますが、特定のクレジットカードは審査基準が厳しく、特にステータス性の高いゴールドカードやプラチナカードなどでは、審査に通らないことがあるでしょう。審査に落ちると、クレジットカードの発行が難しくなり、究極の1枚を手に入れるまでに時間がかかる可能性があります。

合わせて読みたい「ゴールドカードのメリットとデメリット」に関するおすすめ記事

ゴールドカードのメリット・デメリット徹底解説!おすすめのゴールドカードも紹介

クレジットカード究極の1枚にするデメリット6.支払い遅延によるリスク

クレジットカード究極の1枚にするデメリット6つ目は、支払い遅延によるリスクです。クレジットカードを究極の1枚に絞ると、そのクレジットカードの利用状況が信用情報に直結します。支払いが遅れると、その記録が信用情報機関に残り、他のクレジットカードの審査にも影響を与えることがあります。また、支払い遅延が続くと、クレジットカードが利用停止になり、新たにクレジットカードを発行するのが難しくなることもあります。

特に、クレジットカード1枚で多額の支払いを行う場合、月々の支払いが厳しくなった場合には支払い遅延が起こりやすくなります。そのため、クレジットカード究極の1枚に絞る際には、支払い能力をしっかりと把握し、無理のない利用を心がけることが大切です。

クレジットカードを究極の1枚に絞ることには、管理のしやすさやコスト削減といった多くのメリットがある一方で、特典やサービスの制約、国際ブランドの対応範囲、紛失やトラブル時のリスク、限度額の制限など、デメリットも少なくありません。クレジットカードを1枚に絞る際には、これらのデメリットを十分に理解し、自分のライフスタイルや利用ニーズに合った選択をすることが重要です。

クレジットカード究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカード究極の1枚はコレ!メインにする最強のカードや選び方と1枚に絞るメリット

クレジットカード究極の1枚 効果的な使い方

クレジットカード究極の1枚を選定できたら、次に気になるのはそのクレジットカード究極の1枚の使い方です。クレジットカードの使い方次第では、せっかくの究極の1枚のメリットが感じられない事態に陥る可能性もあります。ここでは、クレジットカード究極の1枚をより効果的に使う方法を解説していきます。クレジットカード究極の1枚のメリットを最大化しましょう。

クレジットカード究極の1枚 効果的な使い方1.固定費や税金をクレジットカードで支払う

クレジットカード究極の1枚 効果的な使い方1つ目は、固定費や税金をクレジットカードで支払うことです。クレジットカードを活用する最大のメリットの一つは、毎月の固定費や税金を究極の1枚で支払うことで、効率的にポイントを貯めることができる点です。固定費とは、電気代、水道代、ガス代、通信費、保険料など、毎月一定額が発生する支出を指します。これらの費用をクレジットカードで支払うことで、毎月自動的にポイントを獲得できます。

特に、究極の1枚として選んだクレジットカードが高還元率を誇る場合、固定費をまとめて支払うことで得られるポイントは、年間で考えると大きな差を生むことがあるのです。また、税金もクレジットカードで支払うことができ、まとまった額のポイントを一気に獲得するチャンスとなります。

例えば、以下の税金はクレジットカードで支払いが可能です。

- 自動車税

- 固定資産税

- 住民税

- 所得税

これらの税金をクレジットカードで支払う際には、システム利用料が発生することもあるため、手数料とポイント還元のバランスを確認しながら利用すると良いでしょう。高還元率のクレジットカードであれば、手数料を上回るポイントが得られる可能性もあります。

公共料金の支払いにおすすめのクレジットカードは、以下の記事でも詳しく解説しています。公共料金を支払う際にクレジットカードを活用しようと検討している方は、あわせて参考にしてみてください。

合わせて読みたい「公共料金の支払いにおすすめのクレジットカード」に関するおすすめ記事

公共料金の支払いクレジットカードがおすすめ!メリットもあわせて解説します

クレジットカード究極の1枚の効果的な使い方2.キャンペーンやポイントアップの活用

クレジットカード究極の1枚の効果的な使い方2つ目は、キャンペーンやポイントアップの活用です。究極の1枚として選んだクレジットカードを最大限に活用するためには、定期的に実施されるポイント還元率アップのキャンペーンを活用することが重要です。クレジットカード会社は、特定の期間や店舗での利用に応じて、通常よりも高いポイント還元を提供することがあります。

たとえば、大手スーパーマーケットやデパートで発行されているクレジットカードの場合、その店舗での買い物時に還元率が通常よりもアップすることがあります。また、オンラインショッピングサイトや定期的なセールに合わせたキャンペーンもあります。

さらに、定期的にキャンペーンの情報をチェックし、利用頻度の高い店舗やサービスでポイント還元率が上がるタイミングを狙うことで、効率的にポイントを貯めることができます。

お役立ちコラム編集部

クレジットカード究極の1枚を活用する際には、キャンペーンやプロモーションの情報に敏感になっておくことが成功の鍵です。

クレジットカード究極の1枚 効果的な使い方3.投資決済にクレジットカードを利用

クレジットカード究極の1枚 効果的な使い方3つ目は、投資決済にクレジットカードを利用することです。クレジットカード究極の1枚の活用法として、投資にクレジットカードを使用する方法も注目されています。最近では、金融機関がクレジットカードでの積立投資をサポートしており、毎月一定額を投資信託や株式の購入に充てることが可能です。

クレジットカードを使って投資を行うことで、毎月の投資金額に対してポイントが付与され、資産形成とポイント獲得を同時に進めることができます。特に、究極の1枚として選んだクレジットカードが高還元率であれば、投資による資産運用の効果をさらに高めることができるでしょう。

クレジットカード究極の1枚で気をつけておきたい注意点

クレジットカードでの投資には手数料が発生する場合があるため、利用前に確認が必要です。手数料を上回るポイント還元や、長期的な資産形成に向けたメリットを得られる可能性があります。

クレジットカード究極の1枚 効果的な使い方4.最強の組み合わせでメリットを最大化

クレジットカード究極の1枚 効果的な使い方4つ目は、最強の組み合わせでメリットを最大化させることです。クレジットカード究極の1枚を選んだとしても、状況によってはそのクレジットカードが最適ではない場面が出てくることがあります。例えば、特定の店舗でポイント還元率が低い、もしくはそのクレジットカードでは使えない支払い方法が必要になる場合です。

このような場合、クレジットカード究極の1枚に加えてもう1枚サブとしてクレジットカードを持つことで、メリットを最大化することができます。

例えば、「三井住友カード(NL)」と「JCB CARD W」を組み合わせることで、日常の買い物やコンビニでのタッチ決済時に高い還元率を得ることができ、さらにはネットショッピングや海外利用にも強いメリットを持つ最強のペアとなります。

また、キャッシュレス決済を重視する方には「楽天カード」と「PayPayカード」の組み合わせがおすすめです。これにより、オンラインショップやスマホ決済で効率よくポイントを貯めることができ、どのような支払いシーンでも柔軟に対応できます。

お役立ちコラム編集部

高還元率の店舗に強いクレジットカードと、ネットショッピングに強いクレジットカードを組み合わせることで、より幅広い場面でポイントを獲得するチャンスが増えます。

クレジットカードの組み合わせとして最強な2枚については、以下の記事でも詳しく解説しています。2枚目のクレジットカードをお探しの方や、複数枚クレジットカードを持つ際の選び方やメリット・デメリットについて知りたい方は、ぜひ以下の記事も参考にしてみてください。

合わせて読みたい「クレジットカードの最強の2枚の組み合わせ」に関するおすすめ記事

クレジットカードの最強の2枚の組み合わせとは?選び方やメリット・デメリットも解説

クレジットカード究極の1枚 効果的な使い方5.普段使いのメインカードとしての役割

クレジットカード究極の1枚 効果的な使い方5つ目は、究極の1枚として基本中の基本ですが、普段使いのメインカードとしての役割をしっかり果たすことです。究極の1枚として選んだクレジットカードは、日常生活でのメインカードとして利用することが基本です。メインカードとして使うべき条件としては、以下のようなポイントがあります。

クレジットカード究極の1枚 効果的な使い方6.サブカードによる補完と使い分け

クレジットカード究極の1枚 効果的な使い方6つ目は、究極の1枚のクレジットカードの補完や使い分けができるようにサブカードを持つことです。クレジットカード究極の1枚を選んだ後、サブカードとしてもう1枚のクレジットカードを持つことで、さらにメリットを引き出すことができます。特に、特定の店舗やサービスでしか利用できない高還元率のクレジットカードや、特典や保険が充実しているクレジットカードをサブとして持つことで、用途に応じて使い分けが可能です。

例えば、海外旅行時には海外旅行保険が充実したクレジットカードを利用し、国内の買い物やネットショッピングでは還元率の高い究極の1枚を使うなど、シーンごとにクレジットカードを使い分けることで、より多くのメリットを享受できます。

- 高い基本還元率: どの店舗やサービスを利用しても一定の高還元率が得られるカードが理想です。

- よく利用する店舗やサービスで特典がある: 日常的に利用する店舗でのポイント還元率が高いクレジットカードであれば、使うたびにお得感を感じられます。

- 付帯サービスが充実している: ショッピング保険や旅行保険など、日常生活に役立つ付帯サービスがあると、安心して利用できます。

クレジットカードを究極の1枚に絞り、そのクレジットカードを最大限に活用することで、ポイントを効率的に貯めたり、便利に生活をサポートできる手段が増えます。固定費や税金の支払い、キャンペーンの活用、投資決済など、さまざまな場面での利用方法を工夫することで、クレジットカード究極の1枚の真の価値を引き出すことができるでしょう。

さらに、必要に応じてサブカードを組み合わせることで、究極の1枚の弱点を補完し、あらゆる支払いシーンでベストな選択ができるようになります。

次項では、クレジットカード究極の1枚として上級カードからのおすすめを厳選して紹介していきたいと思います。

クレジット究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカードで究極の1枚はこれ!使ってお得なカード

クレジットカード究極の1枚 上級カードおすすめ7選

クレジットカード究極の1枚として、上級カードからのおすすめを厳選して紹介していきます。以下、クレジットカード究極の1枚上級カードのおすすめです。

クレジットカード究極の1枚 上級カードおすすめ1.dカード GOLD

クレジットカード究極の1枚 上級カード

dカード GOLDのおすすめポイント

- 毎月のドコモのケータイ/「ドコモ光」利用で10%のポイント還元

- ケータイ補償が3年間で最大10万円

- 国内・ハワイの主要空港ラウンジを無料で利用可能

クレジットカード究極の1枚 上級カードおすすめ1選目は、「dカード GOLD」です。dカード GOLDは、NTTドコモが発行している上級クレジットカードで、特にドコモのサービスを頻繁に利用している方におすすめの究極の1枚です。このクレジットカードは、一般的なクレジットカードと比べて、提供される特典やサービスの充実度が格段に異なります。ここでは、dカード GOLDの特徴や利用方法について詳しく解説します。

クレジットカード究極の1枚 上級カード

dカード GOLDの基本情報

- 年会費: 初年度11,000円(税込)、2年目以降も同額

- ポイント還元率: 1%〜10%

- 発行スピード: 約2週間

- 国際ブランド: Visa、Mastercard

- 電子マネー: iD

- スマホ決済:Apple Pay、Google Pay、d払い、各国際ブランドのタッチ決済

- ETCカード

- ショッピング保険

- 海外旅行保険

- 国内旅行保険

クレジットカード究極の1枚 上級カード

dカード GOLDの主な特徴

1. 高還元率のポイントプログラム

クレジットカード究極の1枚dカード GOLDを利用することで、毎月のドコモのケータイ料金や「ドコモ光」の利用料金に対して、1,100円(税込)ごとに10%のdポイントが還元されます。この高還元率は、特にドコモユーザーにとって大きな魅力です。ポイントは貯まりやすく、貯まったdポイントは様々な商品やサービスに交換可能です。例えば、家計の固定費としての携帯電話料金や光回線の支払いをカードで済ませることで、日常的に大量のポイントを貯めることができます。

2. ケータイ補償

クレジットカード究極の1枚dカード GOLDには、ケータイ補償の特典が付帯しています。3年間で最大10万円までの補償が受けられるため、万が一の故障や盗難に対しても安心です。この補償内容は、特に高価なスマートフォンを使用している方にとって、非常に重要な要素となるでしょう。

3. 空港ラウンジの無料利用

クレジットカード究極の1枚国内の主要空港(羽田空港、関西国際空港、新千歳空港)や、ハワイのダニエル・K・イノウエ国際空港のラウンジを無料で利用できる特典も大きな魅力です。頻繁に飛行機を利用するビジネスマンや旅行好きの方には、空港での待ち時間を快適に過ごせるこのサービスは、大変有用です。ラウンジで提供される軽食や飲み物、Wi-Fiなどのサービスを活用することで、旅行前のひとときをより充実させることができます。

クレジットカード究極の1枚 上級カード

dカード GOLDを選ぶべき人

- ドコモユーザーの方

ドコモの携帯電話や「ドコモ光」を利用している方には、クレジットカード究極の1枚 dカード GOLDが特におすすめです。高還元率のポイントプログラムにより、日常的にドコモのサービスを利用することで、多くのポイントを効率的に貯めることができます。

- 年会費の元を取りたい方

クレジットカード究極の1枚dカード GOLDは、 年会費が11,000円(税込)と高めですが、その分、還元率や付帯サービスが充実しています。年間利用額に応じた特典や、空港ラウンジの利用などを活用することで、年会費以上の価値を感じられるでしょう。

- ポイントの二重取り・三重取りを狙いたい方

クレジットカード究極の1枚 dカード GOLDは、ドコモの利用額に対して高いポイント還元率を提供しているため、ポイントの二重取りや三重取りを狙いたい方に最適です。

お役立ちコラム編集部

特に、ドコモのサービスを利用することで、ポイントを効率的に貯めることができるでしょう。

クレジットカード究極の1枚 上級カードおすすめ2.三井住友カード ゴールド(NL)

-1024x586.png)

クレジットカード究極の1枚 上級カード

おすすめポイント

- 年間100万円の利用で翌年以降の年会費が永年無料

- 対象店舗でのスマホタッチ決済でポイント最大7%還元

- ナンバーレスタイプで即時発行可能

クレジットカード究極の1枚三井住友カード ゴールド(NL)は、三井住友カードの上級クレジットカードで、年会費やポイント還元率、付帯サービスの充実度が際立っています。特に年会費の面でお得感があり、カード利用者にとって魅力的なサービスが多く提供されています。以下に、三井住友カード ゴールド(NL)の特徴や利用方法について詳しく解説します。

クレジットカード究極の1枚 上級カード

三井住友カード ゴールド(NL)の基本情報

- 年会費: 初年度5,500円(税込)、2年目以降も同額(年間100万円以上の利用で翌年以降は永年無料)

- ポイント還元率: 0.5%〜7%※

- 発行スピード: 最短10秒(※)

- 国際ブランド: Visa、Mastercard

- 電子マネー: iD、PiTaPa、WAON

「三井住友カードゴールド(NL)」おすすめ記事

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

クレジットカード究極の1枚 上級カード

三井住友カード ゴールド(NL)の主な特長

1. 年会費が永年無料になる特典

クレジットカード究極の1枚三井住友カード ゴールド(NL)の最大の魅力は、年間利用額が100万円を超えると、翌年以降の年会費が永年無料になる点です。初年度の年会費は5,500円(税込)ですが、利用額に応じて年会費が無料になるため、年間100万円以上の利用があれば、非常にコストパフォーマンスが良いクレジットカードと言えます。

2. 高還元率のポイントプログラム

クレジットカード究極の1枚三井住友カード ゴールド(NL)は、対象のコンビニや飲食店でのスマホのタッチ決済を利用することで、7%※のポイント還元が受けられます。ポイント還元率が高く、買い物や食事をする際にカードを利用することで、多くのポイントを効率的に貯めることができます。また、一定金額(原則1万円)を超えるとタッチ決済が利用できない場合がありますが、利用シーンに応じて最適なクレジットカード決済を選ぶことで、ポイント還元を最大限に活用できます。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

お役立ちコラム編集部

三井住友カードゴールド(NL)のメリット・デメリットは、以下の記事でも詳しく解説しています。少しでも興味のある方は、以下の記事も参考にしてみてください。

合わせて読みたい「三井住友カードゴールド(NL)のメリット」に関するおすすめ記事

-メリットサムネイル画像-300x171.webp)

三井住友カードゴールド(NL)のメリット・デメリットとは?魅力を解説

3. 空港ラウンジの無料利用

クレジットカード究極の1枚三井住友カード ゴールド(NL)は、国内の主要空港やハワイ・ホノルルの空港ラウンジを無料で利用できる特典も付帯しています。ビジネスや旅行で頻繁に空港を利用する方にとって、このサービスは非常に便利です。ラウンジで提供されるリラックスできる空間や快適なサービスを活用することで、旅行や出張の前後をより快適に過ごすことができます。

4. 充実した保険サービス

クレジットカード究極の1枚三井住友カード ゴールド(NL)には、旅行傷害保険やお買物あんしん保険が付帯しています。旅行傷害保険は海外・国内で最高2,000万円までの補償が受けられ、年間300万円までの補償があるお買物あんしん保険も利用できます。これにより、旅行や買い物においても安心してクレジットカードを利用することができます。

三井住友カード ゴールド(NL)を選ぶべき人

- 年会費を抑えたい方

クレジットカード究極の1枚三井住友カード ゴールド(NL)は、年間利用額が100万円を超えることで翌年以降の年会費が永年無料になります。年会費を抑えながら、クレジットカードの特典を最大限に活用したい方におすすめです。

- 空港ラウンジを無料で利用したい方

クレジットカード究極の1枚三井住友カード ゴールド(NL)は、国内外の主要空港のラウンジを無料で利用できる特典があるため、空港での待ち時間を快適に過ごしたい方には特におすすめです。

- 充実した保険サービスを求める方

クレジットカード究極の1枚三井住友カード ゴールド(NL)は、旅行や買い物において保険が充実しているため、安心してクレジットカードを利用したい方に最適です。特に頻繁に旅行する方には、クレジットカード究極の1枚 上級カードとして三井住友カード ゴールド(NL)はおすすめの1枚です。

クレジットカード究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカードのおすすめ人気ランキング【究極の1枚はどれ?2024年8月|徹底比較】

クレジットカード究極の1枚 上級カードおすすめ3.楽天プレミアムカード

出典:楽天プレミアムカード

クレジットカード究極の1枚 上級カードおすすめ3選目は、「楽天プレミアムカード」です。楽天プレミアムカードは、楽天市場をよく利用する方や、年に1回以上の国内外旅行を楽しむ方に特におすすめのクレジットカードです。この究極の1枚としておすすめの上級クレジットカードの最大の特徴は、楽天市場での利用時にポイントが最大4倍に増える点です。通常の楽天カードと比べて、効率よくポイントを貯められるので、楽天のサービスを頻繁に利用する方にはうってつけです。

クレジットカード究極の1枚 上級カード

楽天プレミアムカードのおすすめポイント

- 楽天市場でのポイント3倍! 楽天市場でお買い物をすると、通常のポイントに加え、さらに3倍のポイントが付与されるため、ポイントがどんどん貯まります。

- 旅行保険が充実! 国内・海外旅行保険が最大5,000万円まで補償されるため、安心して旅行を楽しむことができます。

- VIP空港ラウンジの無料登録可能 世界中の空港ラウンジを利用できる「プライオリティパス」を無料で登録できるのも大きな魅力です。

クレジットカード究極の1枚 上級カード

楽天プレミアムカードの基本情報

- 年会費初年度: 11,000円(税込)

- 年会費2年目〜: 11,000円(税込)

- ポイント還元率: 1 〜 3%

- 発行スピード: 約一週間

- 国際ブランド: Visa、Mastercard、American Express、JCB

- 電子マネー: Edy、QUICPay

- ETCカード

- ショッピング保険

- 海外旅行保険

- 国内旅行保険

クレジットカード究極の1枚 上級カード

楽天プレミアムカードの特典

- ポイント還元の優遇: 上級クレジットカード究極の1枚楽天プレミアムカードは、楽天市場での利用時にはポイントが最大4倍にアップします。楽天グループのサービスを利用することで、さらに多くのポイントが貯まります。

- 優待サービス: 楽天プレミアムカード会員は、楽天の優待サービスから1つの特典を選ぶことができます。これにより、ライフスタイルに合わせた追加の特典を享受できます。

- 空港ラウンジ利用: 国内主要空港のラウンジを無料で利用できるほか、世界中の空港ラウンジを利用できる「プライオリティ・パス」が無料で発行されます。プライオリティ・パスは通常99ドル以上の年会費がかかるため、無料で手に入るのは非常にお得です。

- 充実した保険: 上級クレジットカード究極の1枚楽天プレミアムカードには、最高5,000万円を補償する旅行傷害保険が付帯しています。また、楽天プレミアムカードで購入した商品に対しては、最高300万円まで補償する動産総合保険が適用されます。これにより、旅行やショッピングの際のリスクに対しても安心です。

上級クレジットカード究極の1枚楽天プレミアムカードは、年会費が11,000円(税込)ですが、その価値をしっかりと感じられる特典が揃っています。特に楽天市場をよく利用する方や、頻繁に旅行をする方には、年会費以上のリターンが期待できるでしょう。

楽天プレミアムカードのメリットについては、以下の記事でも詳しく解説しているので、楽天プレミアムカードが気になる方は、ぜひ参考にしてみてください。

合わせて読みたい「楽天プレミアムカードのメリット」に関するおすすめ記事

楽天プレミアムカードのメリットやデメリットや注意点を解説

お役立ちコラム編集部

楽天カードを既に持っている場合、上級クレジットカード究極の1枚楽天プレミアムカードへの切り替えを検討するのも良いかもしれません。

クレジットカード究極の1枚 上級カードおすすめ4.ダイナースクラブカード

出典:ダイナースクラブカード

クレジットカード究極の1枚 上級カードおすすめ4選目は、「ダイナーズクラブカード」です。ダイナースクラブカードは、特典が豊富で高級感あふれる上級クレジットカードです。

クレジットカード究極の1枚 上級カード

ダイナースクラブカードのおすすめポイント

- 利用限度額に制限なし: 利用限度額に一律の制限がないため、余裕を持って高額な支払いが可能です。

- 国内外1,300ヶ所以上の空港ラウンジが無料: 世界中の主要空港ラウンジを無料で利用でき、旅行の際に快適な時間を過ごせます。

- 最高1億円の旅行保険が付帯: 旅行中のリスクに対して、最高1億円の旅行保険が付帯しており、安全に旅行を楽しむことができます。

クレジットカード究極の1枚 上級カード

ダイナースクラブカードの基本情報

- 年会費初年度: 29,700円(税込)

- 年会費2年目〜: 29,700円(税込)

- ポイント還元率: 1 〜 5%

- 発行スピード: カード到着まで2〜3週間ほど

- 国際ブランド: Diners

- 電子マネー: QUICPay

- ETCカード

- ショッピング保険

- 海外旅行保険

- 国内旅行保険

クレジットカード究極の1枚 上級カード

ダイナースクラブカードの特徴

クレジットカードの上級カードかつ究極の1枚としておすすめのダイナースクラブカードは、次のような特徴を持っています。

- 制限なしの利用限度額: 利用限度額に一律の制限がないため、高額な支払いも問題なく対応できます。支出が多い方や、ビジネスで頻繁に大きな支払いがある方には最適です。

- 豊富な特典

- グルメ: 高級レストランでのコース料理が1名分無料となる特典や、予約が困難なレストランの優先予約が可能です。

- トラベル: 世界1,300ヶ所以上の空港ラウンジを無料で利用でき、手荷物配達サービスやレンタル携帯電話、Wi-Fi、手荷物の一時預かりサービスなどが優待料金で提供されます。

- エンタメ: 会員限定商品やスポーツクラブの優待、投資や保険の無料コンサルティング、ボートやヨットの購入サポートなど、多岐にわたる特典があります。

- ゴルフ: 名門ゴルフ場の予約やレッスン、フィッティングサービスを優待料金で利用できるため、ゴルフ愛好者にも最適です。

- TRUST CLUB プラチナマスターカード: 無料で発行可能で、ダイナースクラブカードとは異なるブランドの特典も享受できます。

- 会員限定イベント: ダイナースクラブカード会員は、特別なイベントや限定商品の購入に招待されるなど、他のカードでは味わえない体験ができます。

上級クレジットカード究極の1枚ダイナースクラブカードの年会費は24,200円(税込)ですが、その価格に見合う豪華な特典が多数付帯しています。

お役立ちコラム編集部

特にこだわりのグルメやトラベル、エンタメを楽しみたい方には、ダイナースクラブカードは究極の1枚として非常におすすめです。

クレジットカード究極の1枚 上級カードおすすめ5.JALカードSuica CLUB-Aゴールドカード

出典:JALカードSuica CLUB-Aゴールドカード:ビューカード

クレジットカード究極の1枚 上級カードおすすめ5選目は、「JALカードSuica CLUB-Aゴールドカード」です。JALカードSuica CLUB-Aゴールドカードは、飛行機をよく利用する方、特にJALユーザーにとって究極の1枚となるクレジットカードです。

おすすめポイント

- 様々な場面でマイルが貯まる!

- 充実の国内・海外旅行保険付き!

- Suica搭載でこれ1枚で便利!

この上級クレジットカード究極の1枚の特徴は、フライトやショッピングの利用に応じてJALマイルを貯められることに加え、日常の交通機関でSuicaとしても利用できる便利さです。さらに、JR東日本のサービスを利用することでJRE POINTも貯められるため、空と陸の移動手段で効率よくポイントを獲得することが可能です。

クレジットカード究極の1枚 上級カード

JALカードSuica CLUB-Aゴールドカードの基本情報

- 年会費初年度: 20,900円(税込)

- 年会費2年目〜: 20,900円(税込)

- ポイント還元率: 1 〜 2%

- 発行スピード: 約21営業日

- 国際ブランド: JCB

- 電子マネー: Suica

- ETCカード

- ショッピング保険

- 海外旅行保険

- 国内旅行保険

クレジットカード究極の1枚 上級カード

JALカードSuica CLUB-Aゴールドカードはこんな人におすすめ!

- JALグループをよく利用する方

- 日常的にSuicaを使う方

- 効率よくマイルを貯めて無料航空券に交換したい方

この究極の1枚は、Suica機能が搭載されているため、通勤や通学、買い物など日常生活での支払いが非常にスムーズです。クレジットカードを利用することで、JALマイルが貯まるだけでなく、Suicaの利用に応じてJRE POINTも獲得できるので、ポイントの二重取りが可能です。

クレジットカードを活用して、JALマイルを効率的に貯めたいと思っている方は、以下の記事も参考にしてみてください。以下の記事では、JALマイルがたまりやすい人気のクレジットカードをランキング形式でご紹介しています。

合わせて読みたい「JALマイルが貯まるクレジットカード」に関するおすすめ記事

JALマイルが貯まるやすい最強のクレジットカードとは?ランキング形式で解説

クレジットカード究極の1枚 上級カード

JALカードSuica CLUB-Aゴールドカードの特徴

- 搭乗ボーナスマイルが多くもらえる:年に1回以上の搭乗で、初年度は5,000マイル、次年度以降は毎年2,000マイルがボーナスとして付与されます。

- ショッピングでのマイル還元:日常の買い物や定期的な支払いでも、マイルが2倍貯まる「JALカードショッピングマイル・プレミアム」に無料で自動加入されます。

- 特約店での利用でさらにマイルが貯まる:JALカード特約店での利用で、最大4倍のマイルが貯まります。

- 空港ラウンジサービスが無料で利用可能:国内外の空港ラウンジが無料で利用でき、快適な空の旅がサポートされます。

このクレジットカードは、飛行機を頻繁に利用する方にとって非常に便利です。特にJAL便を使っての国内外の旅行が多い方には、マイルを効率よく貯めて無料航空券に交換できる点が大きな魅力です。また、Suicaの機能が付帯されていることで、通勤や日常の移動手段としても便利です。

さらに、年会費に見合う手厚い保険サービスが付帯されています。国内外の旅行保険だけでなく、ショッピング保険や動産総合保険も充実しているため、旅行中や日常生活におけるトラブルにも安心して対応できます。

お役立ちコラム編集部

この上級クレジットカード究極の1枚である”JALカードSuica CLUB-Aゴールドカード”は、飛行機と電車の移動を頻繁に利用する方にとって、非常に便利でお得な選択肢です。

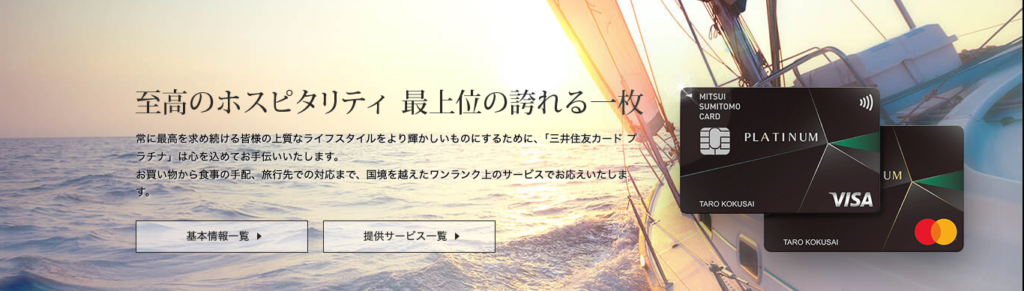

クレジットカード究極の1枚 上級カードおすすめ6. 三井住友カード プラチナ

出典:三井住友カード プラチナ

クレジットカード究極の1枚 上級カードおすすめ6選目は、「三井住友カード プラチナ」です。三井住友カード プラチナは、最上級のステータスを誇るクレジットカードであり、さまざまな特典やサービスが充実している究極の1枚です。年会費55,000円(税込)と高額ですが、それに見合うだけのプレミアムな体験やサービスが提供されます。

クレジットカード究極の1枚 上級カード

三井住友カード プラチナのおすすめポイント

- 国内外を問わず、航空券やホテルの手配、話題のレストラン予約も可能

- 美食の名店でのお得なプランや一流ソムリエ厳選のワインが楽しめる

- 海外空港のラウンジを利用できる「プライオリティ・パス」が付帯

クレジットカード究極の1枚 上級カードおすすめの三井住友カード プラチナは、特に、旅行やグルメ、エンターテインメントにおいて質の高いサポートが受けられるのが特徴です。

クレジットカード究極の1枚 上級カード

三井住友カード プラチナの基本情報

- 年会費初年度: 55,000円(税込)

- 年会費2年目〜: 55,000円(税込)

- ポイント還元率: 0.5 〜 10%

- 発行スピード: 最短3営業日

- 国際ブランド: Visa、Mastercard

- 電子マネー: iD、PiTaPa、WAON

- ETCカード

- ショッピング保険

- 海外旅行保険

- 国内旅行保険

クレジットカード究極の1枚 上級カード

三井住友カード プラチナはこんな人におすすめ!

- 特別なおもてなしサービスを求める方

- 社会的ステータスを象徴するクレジットカードを持ちたい方

- 洗練されたライフスタイルを追求する方

この究極の1枚としておすすめの上級クレジットカードは、特にホスピタリティの質が高く、旅行や食事に関するプレミアムなサービスが豊富です。たとえば、専用のコンシェルジュサービスでは、航空券やホテルの手配、さらに話題のレストランの予約まで、あらゆる要望に応えてくれます。さらに、プラチナ会員限定の特典として、ヘリコプタークルージングやプライベートディナーなど、特別なイベントに招待されることもあります。

「三井住友カード プラチナ」に関するおすすめ記事

クレジットカード究極の1枚 上級カード

三井住友カード プラチナの特徴

- プラチナオファー:プラチナ会員限定のイベントやプロモーションへの招待。

- プライオリティ・パス:世界中の空港ラウンジが同伴者1名まで無料で利用可能。

- コンシェルジュサービス:旅行やレストラン予約などの手配をサポート。

- ポイント還元:特定のコンビニや飲食店で、スマホのタッチ決済による7%※のポイント還元(条件付き)。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

また、この究極の1枚としておすすめの上級クレジットカードには、最高1億円の旅行傷害保険が付帯されており、国内外の旅行でも安心です。その他、年間500万円までのショッピング保険や動産総合保険なども充実しており、日常生活や旅行中の不測の事態にも対応可能です。プレミアムなライフスタイルを追求する方にとって、この究極の1枚は、日常生活を一層豊かにしてくれることでしょう。

クレジットカード究極の1枚 三井住友カード プラチナのポイント!

特に、特別なイベントや体験を重視する方、ステータスを象徴する究極の1枚を持ちたい方にとって、この三井住友カード プラチナのクレジットカードは非常に最適でおすすめです。

クレジットカード究極の1枚 上級カードおすすめ7.JCBプラチナ

出典:【公式】JCBプラチナ

クレジットカード究極の1枚 上級カードおすすめ7選目は、「JCBプラチナ」です。JCBプラチナは、JCBが提供する最上級のクレジットカードであり、そのステータスにふさわしい特典やサービスが充実しています。この究極の1枚を持つことで、日常から特別な体験まで、さまざまなシーンでプレミアムなサービスを受けることができます。

クレジットカード究極の1枚 上級カード

JCBプラチナのおすすめポイント

- 24時間365日対応の「プラチナ・コンシェルジュデスク」

- 国内の厳選レストランで1名分が無料になる「グルメ・ベネフィット」

- 世界中の空港ラウンジが利用できる「プライオリティ・パス」付き

クレジットカード究極の1枚 上級カードおすすめのJCBプラチナは、特に、プラチナ・コンシェルジュデスクを通じて、旅行やレストランの予約、ショッピングの手配など、24時間365日いつでもサポートを受けられる点が魅力です。また、グルメ・ベネフィットでは、指定された高級レストランでコース料理を2名以上で利用する際に、1名分が無料になる特典も利用できます。

クレジットカード究極の1枚 上級カード

JCBプラチナの基本情報

- 年会費:27,500円(税込) ※初年度・2年目以降も同額

- ポイント還元率:0.1 〜 2%

- 発行スピード:約1週間

- 国際ブランド:JCB

- 電子マネー:QUICPay

- 付帯サービス:ETCカード、ショッピング保険、海外旅行保険、国内旅行保険

クレジットカード究極の1枚 上級カード

JCBプラチナはこんな人におすすめ!

- 日本国内の高品質なサービスや特典を重視する方

- JCBブランド独自のプレミアムなサービスを求める方

- 海外でも日本語でサポートを受けたい方

クレジットカード究極の1枚 JCBプラチナは、特に日本国内での利便性が高く、クレジットカードのサービスを最大限活用したい方にとって、究極の1枚です。JCBブランドは日本国内では非常に信頼されており、このプラチナカードはその中でも最上級のステータスを誇ります。年会費は27,500円(税込)ですが、提供されるプレミアムなサービスや特典はそれに見合う価値があります。

究極の1枚のクレジットカード「JCBプラチナ」に関するおすすめ記事

JCBプラチナはコスパ最強?ポイント還元率や魅力を解説

クレジットカード究極の1枚 上級カード

JCBプラチナの特徴

- グルメ・ベネフィット:所定のコース料理を2名以上で利用すると、1名分が無料になる特典があります。対象となるのは国内外の厳選された高級レストランで、日常の食事が一層特別なものに変わります。

- プラチナ・コンシェルジュデスク:24時間365日対応しており、旅行やレストランの予約、特別なイベントの手配など、さまざまなリクエストに応じてくれます。忙しいビジネスパーソンや、時間を有効に使いたい方には最適です。

- JCBプレミアムステイプラン:上質なホテルや旅館を厳選し、特別な宿泊体験を提供するサービス。リラックスしたい週末や、特別な旅行の計画にぴったりです。

- プライオリティ・パス:世界中の空港ラウンジを利用できる「プライオリティ・パス」が付帯しており、旅の待ち時間も快適に過ごせます。

クレジットカード究極の1枚 上級カード

JCBプラチナの付帯保険と補償内容

クレジットカード究極の1枚 上級カードおすすめのJCBプラチナは、クレジットカードとしての機能だけでなく、充実した付帯保険も魅力のひとつです。特に海外・国内旅行傷害保険は最高1億円の補償があり、旅行中の万が一のトラブルにも安心して備えることができます。また、JCBスマートフォン保険では、年間最高50,000円の補償がついており、スマートフォンの故障やトラブルにも対応可能です。さらに、日常のトラブルを補償する「JCBトッピング保険」も用意されており、安心感の高い究極の1枚です。JCBプラチナは、日本国内外を問わず、ステータスと安心を求める方にとって理想的なクレジットカードです。

JCBプラチナの年会費以上の価値や、どのくらいで元を取ることができるのかが気になる方は、以下の記事も参考にしてみてください。

合わせて読みたい「JCBプラチナ」に関するおすすめ記事

JCBプラチナの損益分岐点は?メリット・デメリットもあわせて解説

以上、クレジットカード究極の1枚 上級カードのおすすめ7選を紹介しました。次項では、クレジットカード究極の1枚に寄せられる質問をQ&A形式で解説していきたいと思います。

クレジット究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカード究極の1枚!最強のメインカードを紹介

クレジットカード究極の1枚 よくあるQ&A

クレジットカードを究極の1枚に絞る際に、多くの人が疑問に感じる点について、Q&A形式で解説していきます。

Q. クレジットカードは何枚まで持つことができるの?

A. クレジットカードは、法律上何枚でも持つことが可能です。クレジットカード会社ごとに入会審査が行われ、これに通過すれば複数のクレジットカードを所有できます。ただし、枚数が増えると管理が大変になるため、クレジットカードは究極の1枚に絞る方が利便性が高いかもしれません。

Q. 一般的にクレジットカードを何枚持っているの?

A. 一般社団法人日本クレジット協会の2023年の調査によれば、日本では合計で約3億860万枚のクレジットカードが発行されています。これを成人人口で割ると、1人当たり平均で3枚のクレジットカードを所有している計算になります。複数枚のクレジットカードを持つ人が多い一方で、究極の1枚に絞ることで支払い管理が簡単になります。

Q. 日本で最も使われているクレジットカードは?

A. NTTコム リサーチによると、日本で最も多く利用されているクレジットカードは「楽天カード」です。そのシェア率は約40%~56%と非常に高く、次に人気があるのはイオンカードやdカード、JCBカードです。

お役立ちコラム編集部

究極の1枚を選ぶ際、人気クレジットカードの特典や使い勝手も参考にすると良いでしょう。

Q. 同じクレジットカードを2枚持つことはできるの?

A. 同じブランドのクレジットカードを2枚持つことは可能ですが、通常は「デュアル発行」と呼ばれる方法で、異なる国際ブランドを選ぶケースが多いです。たとえば、同じ発行会社のVISAとMastercardを持つことで、異なる用途で活用することができます。

Q. ミニマリストに適したクレジットカードは?

A. ミニマリストには、デジタルカード対応のクレジットカードが最適です。スマートフォンで簡単に決済でき、物理的なカードを持つ必要がないため、シンプルな生活を求める方にぴったりです。電子マネーや交通系ICカードへのチャージもでき、日常生活で幅広く活用できる点が魅力です。

クレジットカード究極の1枚に絞るメリットと注意点

クレジットカードを究極の1枚に絞ることには、支払い管理の簡便さや、ポイントが一か所に集約されるといったメリットがあります。また、年会費の負担も1枚に抑えられる点も魅力です。しかし、クレジットカード究極の1枚だけに依存すると、トラブル時には支払いができなくなるリスクも伴います。そのため、バランスの取れたクレジットカード選びが大切です。

数多くのクレジットカードの選択肢の中から、自分にとって究極の1枚を選びたい方は、ポイント還元率や付帯サービスを慎重に比較し、自分のライフスタイルに最適な究極の1枚となるクレジットカードを選びましょう。

クレジットカード究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカード究極の1枚は?選び方やメイン1枚に絞る最強メリット

まとめ

今回は、「クレジットカード究極の1枚」を徹底解明すべく、クレジットカード究極の1枚の選び方のポイントや、クレジットカードを究極の1枚にするメリット・デメリット、クレジットカード究極の1枚の使い方、さらにクレジットカード究極の1枚をお探しの方に、究極の1枚として相応しいクレジットカードを初心者向けと、上級カードのおすすめクレジットカードも厳選して徹底解説してきましたがいかがでしたでしょうか。

クレジットカードを「究極の1枚」に絞る際には、慎重に選ぶことが重要です。ポイント還元率、付帯するサービス、年会費といった要素をしっかり比較し、自分のライフスタイルに合った究極の1枚となるクレジットカードを選ぶことが鍵となります。特に、クレジットカードを究極の1枚にすることで、支払いの管理が簡素化され、ポイントを効率的に貯めやすくなるメリットがあります。また、年会費の負担を抑えることも可能です。

一方で、クレジットカードを1枚に絞るデメリットとして、トラブル発生時にそのクレジットカードが利用できなくなるリスクが考えられます。そのため、クレジットカード究極の1枚を選ぶ際には、信頼性の高いクレジットカードを選ぶことが重要です。

初心者向けのクレジットカードから上級者向けのクレジットカードまで、多くの選択肢がありましたが、どのクレジットカードも独自の特徴や強みを持っています。自分のニーズや目的に合わせて、クレジットカード究極の1枚を選んでください。

クレジットカード究極の1枚 おすすめ記事

クレジットカード究極の1枚に関連する記事:クレジットカード究極の1枚!ステータス・特徴・年齢別で35枚の最強カードを徹底比較!