年会費無料のクレジットカードおすすめ16選|年会費無料のクレジットカード徹底解説!

監修:

お役立ちコラム編集部

クレジットカードを初めて持つ方や、2枚目のカードを探している方に最適な「年会費無料」のクレジットカード。中には、年会費がかかるカードに負けないほどの魅力を持つ年会費無料のクレジットカードがたくさんあります。ライフスタイルに合った年会費無料のクレジットカードを選ぶことで、年会費がかからないだけでなく、さまざまな特典やサービスを受けることができます。この記事では、そんなお得な年会費無料のクレジットカードのおすすめ16選を、詳しく解説していきます。年会費無料のクレジットカードをご検討されておられる方の参考になれば幸いです。

本記事では、年会費無料のクレジットカードの中でおすすめのクレジットカードをご紹介していきますが、もっと幅広くおすすめのクレジットカードを知りたいという方は、以下の記事もあわせて参考にしてみてください。

以下の記事では、目的や利用シーン別で「おすすめのクレジットカード」をご紹介しています。数多くあるクレジットカードから、おすすめのクレジットカードを厳選してご紹介しているので、気になる方は以下の記事もあわせて参考にしてみてください。

目次

年会費無料のおすすめクレジットカード一覧

| カード名 | 三井住友カード(NL) | JCBカード W | JCBカード S | JCBカード W Plus L | PayPayカード | メルカード | au PAYカード | 楽天カード |

|---|---|---|---|---|---|---|---|---|

| カード 券面 |

|

|

|

|

|

|

|

|

| 年会費 (税込) |

無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント 還元率 |

0.5%~7.0% | 1.0%~10.5% | 0.5%~10.0% | 1.0~10.5% | 1.0%~5.0% | 1.0%~4.0% | 1.0%~1.5% | 1.0%~3.0% |

| 国際 ブランド |

Visa/Mastercard® | JCB | JCB | JCB | Visa/Mastercard®/JCB | JCB | Visa/Mastercard®/ アメリカン・エキスプレス |

Visa/Mastercard®/ JCB/アメリカン・エキスプレス |

| 発行 スピード |

最短即日 | 最短5分 | 最短5分 | 最短5分 | 約1週間 | 最短2分 | 最短4日 | ‐ |

| おすすめ ポイント |

・新規入会&ID連携&利用で 最大5,000円相当の Vポイントプレゼント ・対象のコンビニ・飲食店で スマホのタッチ決済を利用すると 7%ポイント還元※ |

・ポイント還元率最大10.5% | ・国内外20万ヵ所以上で 最大80%の優待割引 |

・ポイント還元率最大10.5% | ・「PayPayポイント」が 最大ポイント還元率1.5% |

・入会&利用で 最大2,000円分の特典 |

・入会&利用で 最大5,000Pontaポイント |

・入会&利用で 最大5,000ポイント |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

合わせて読みたい「おすすめのクレジットカード」に関するおすすめ記事

おすすめのクレジットカードとは?目的や利用シーン別におすすめのクレカをご紹介

お役立ちコラムおすすめ法人カード7選

年会費が無料であったり、ポイント還元率が豊富な法人カードがございます。ここではお役立ちコラム編集部がおすすめする法人カードを7つ紹介しております。

| カード名 | UPSIDERカード | アメックスビジネスゴールド | セゾンプラチナ・ビジネス・アメックス | JCB Biz ONE | JCB Biz ONE ゴールド |

ラグジュアリーカード ブラック |

アメックスビジネスプラチナ | ダイナースクラブ ビジネスカード |

|---|---|---|---|---|---|---|---|---|

| カード 券面 |

|

|

|

|

|

|

|

|

| 年会費 (税込) |

無料 | 49,500円 | 初年度無料 (2年目以降は22,000円) |

永年無料 | 初年度無料 2年目以降5,500円 ※前年度100万円以上で無料 |

110,000円 | 165,000円 | 27,500円 |

| ポイント 還元率 |

1.0~1.5% | 1.0%~3.0% | 基本0.5%(最大1.0%) | 1.0~10.5% | 1.0~10.5% | 1.25% | 1.0%~3.0% | 0.4~1.0% |

| 国際 ブランド |

Visa | アメリカン・エキスプレス | アメリカン・エキスプレス | JCB | JCB | Mastercard® | アメリカン・エキスプレス | Diners Club |

| 発行 スピード |

最短即日 | 約5週間 | 最短3営業日 | 通常2~3週間 ※個人名義口座でオンライン口座設定の場合は 通常1週間程度の可能性あり |

通常2~3週間 ※個人名義口座でオンライン口座設定の場合は 通常1週間程度の可能性あり |

最短5営業日 | 約5週間 | 2〜3週間 |

| おすすめ ポイント |

・年会費、発行手数料がすべて無料! 追加カード無制限 ・還元率は1~1.5%!毎月利用額から 自動キャッシュバック ・不正利用時の補償は 2,000万円までの高額補償 ・最大20,000円分ポイントプレゼント 入会キャンペーン実施中(本メディア限定) |

・会社設立後すぐにでも申し込み可能 メタル製ゴールドカード ・ポイント還元率1%、最大マイル還元率3% ・利用条件達成で合計180,000ポイント獲得可能 (年会費3年分相当*1) |

・初年度年会費無料、 年会費2.2万円(税込)のプラチナカード! ・ANAマイル還元率、JALマイル還元率が高い! ・追加カードを最大4枚まで 無料発行、ETCカードも |

・年会費無料&無条件で還元率1%! 最大10.5%還元も ・個人事業主やフリーランスにおすすめ ※審査必要書類は運転免許証や マイナンバーカード等の 本人確認書類のみ |

・年会費無料&無条件で還元率1%! 最大10.5%還元も ・個人事業主やフリーランスにおすすめ ※審査必要書類は運転免許証や マイナンバーカード等の 本人確認書類のみ |

・納税でもポイント還元率1.25%! マイル還元率0.75%! ・初年度年会費の 全額返金保証付き |

・メタル製チタンの アメックス最高ステータス法人カード ・ポイント無期限・ポイント還元率最大3% |

・ANAマイル還元率1%! カード利用枠に一律の制限なし! ・登記簿謄本、決算書の提出不要! 必要書類は代表者の本人確認資料のみ |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

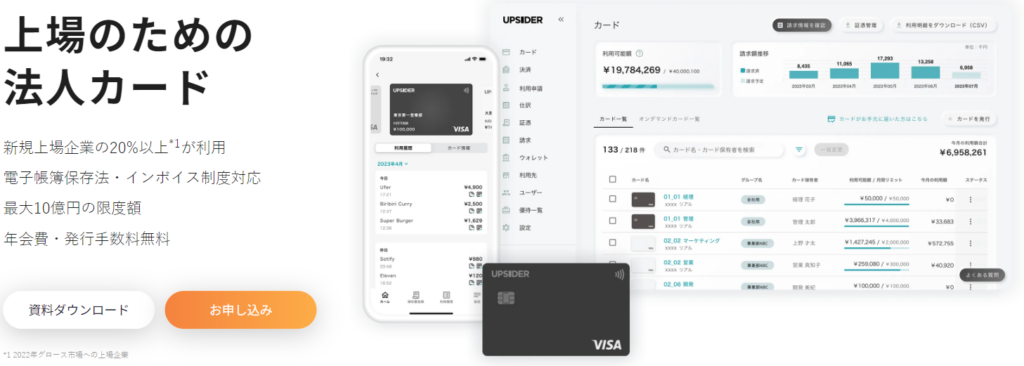

年会費無料で特におすすめの最強カード「UPSIDERカード」

画像引用:UPSIDER公式サイト

年会費無料で特におすすめなのが、UPSIDERカードです。

「UPSIDERカード」は法人向けクレジットカードの中でもおすすめです。年会費や月額費用が無料でありながら、多彩な特典が揃っているのが特徴です。利用可能枠は最大10億円までの決済に対応しており、事前入金を行うことで大企業からスタートアップまで幅広いニーズに応えます。特に資金繰りに課題を抱える企業にとっては成長を支える心強いツールとなります。

さらに、リアルタイムで利用状況を把握できる管理機能があり、専用の画面で即時に支出を確認することで経理業務の効率化をサポートします。手間を減らしながらスムーズな経費管理を実現できる点も大きな魅力です。UPSIDERカードは柔軟な機能と優れたコストパフォーマンスを備え、成長を目指す企業に最適な一枚です。

このクレジットカードは、年会費無料で、さらに追加カードを無制限で発行できる完全無料のサービスを提供しています。さらには、一般的な法人向けクレジットカードのポイント還元率が0.5%程度であるのに対し、UPSIDERカードのポイント還元率は1.0〜1.5%と非常に高い還元率が設定されており、経費を効率的に活用できます。年会費無料で高いポイント還元率を誇るこのクレジットカードは、コストパフォーマンスに優れており、法人向けにおすすめの選択肢です。

「年会費無料のおすすめクレジットカード」編集部

年会費無料のUPSIDERカードの審査には決算書や登記簿謄本が不要であるため、会社設立直後の会社にもおすすめの法人カードです!

これらの特徴から、「UPSIDERカード」は他の法人カードにはない圧倒的なメリットを提供しており、法人カードを検討する全ての企業に強くおすすめしたい一枚です。

年会費無料のクレジットカードとは

クレジットカードの利用をおすすめの中から検討する際に「年会費無料」という言葉をよく目にします。これは、クレジットカードを持つために毎年支払うべき費用がかからないことを指します。多くの人は、なぜクレジットカード会社が年会費無料でクレジットカードを提供できるのだろうかと疑問に思われる方もおられると思います。クレジットカードの年会費無料の裏にはいくつかの理由がありますので、まずクレジットカードがなぜ年会費無料で提供できるのか解説していきます。

年会費無料のクレジットカードの収益源

まず、クレジットカード会社の収益源は年会費だけではありません。実際には、クレジットカードを使った取引の際に加盟店(クレジットカードが使えるお店)から手数料を徴収することが大きな収入源となっています。例えば、飲食店やコンビニ、スーパーでクレジットカードを利用するたびに、利用者からではなくお店側から一定の手数料がクレジットカード会社に支払われます。この手数料が、クレジットカード会社の主要な利益となっています。

さらに、クレジットカード利用者が分割払い、リボ払い、キャッシングを利用する際にも手数料が発生します。これらの手数料もクレジットカード会社にとっては重要な収益源となります。ですので、年会費無料のクレジットカードでも、クレジットカード会社は十分な収益を確保することができるのです。

年会費無料のクレジットカードの種類

年会費無料のクレジットカードにはいくつかの種類があります。それぞれに年会費を無料にするための条件が異なるため、自分のライフスタイルや利用状況に合わせてクレジットカードを選ぶことをおすすめします。以下に主な3つの年会費無料のクレジットカードタイプを紹介します。

1.永年無料

年会費無料のクレジットカード1つ目のタイプは、「永年無料」のクレジットカードタイプです。条件なし、期限なしで年会費無料のクレジットカードです。永年年会費無料ということは、クレジットカードの年会費の心配をする必要がないため、初めてクレジットカードを持つ方や、クレジットカードの申し込みで発生する、煩雑な手続きが苦手な方におすすめの年会費無料クレジットカードタイプです。

-

「年会費無料のおすすめクレジットカード」編集部

永年年会費無料のクレジットカードを持っていれば、日々コストを気にする必要もないため、はじめてクレジットカードを持つ方や、なるべくクレジットカードのコストを抑えたい方にとっては、非常におすすめです!

おすすめ記事:クレジットカード年会費無料ランキング・比較

2.初年度無料

年会費無料のクレジットカード2つ目のタイプは、「初年度無料」のクレジットカードタイプです。クレジットカードを発行した初年度のみ年会費無料で、2年目以降は年会費無料ではなく、所定の年会費がかかるクレジットカードです。新しいクレジットカードを試してみたい方におすすめの年会費無料クレジットカードタイプですが、年会費無料なのは初年度だけのため、2年目以降で、年会費が発生するタイミングなどきちんと確認しておくことをおすすめします。

3.条件付き無料

年会費無料のクレジットカード3つ目のタイプは、「条件付き無料」のクレジットカードタイプです。「年間で1回以上のカード利用」「年間で一定金額以上の利用」などの条件を満たすことで年会費無料になるクレジットカードタイプです。クレジットカードを頻繁に使う予定がある方や、クレジットカードで特定の支出計画がある方におすすめのクレジットカードタイプです。ただし、年会費無料になるための条件達成を忘れないよう注意することが必要です。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料のクレジットカードおすすめ比較【2024年】永年無料で使えるお得なカード

年会費無料クレジットカードを選ぶには?

年会費無料のクレジットカードを選ぶ際には、自分の生活スタイルやカードの利用目的に合わせて最適なものを選ぶことが絶対的におすすめです。例えば、うっかりクレジットカードの年会費無料条件を満たすのを忘れてしまう心配がある方は、条件なしで年会費無料になる永年無料のクレジットカードを選ぶことをおすすめします。

「年会費無料のおすすめクレジットカード」気をつけておきたい注意点

一方で、魅力的な特典がある場合やクレジットカードを頻繁に使用する予定がある場合は、条件付きで年会費無料になるクレジットカードも検討する価値があるので、自身の利用目的の洗い出しから実施されることをおすすめします。

「年会費無料」のクレジットカードは、クレジットカードの利用者にとって大変おすすめの選択肢です。年会費無料のクレジットカードは、クレジットカードの年会費がかからないことでコストを抑えながら、クレジットカードに付帯する多くの特典やサービスを受けられるメリットがあります。しかし、クレジットカードの年会費無料といっても様々な種類があり、それぞれの条件を理解し、自分の利用スタイルに合ったカードを選ぶことを強くおすすめします。上手にクレジットカードを選べば、クレジットカードの利用をより一層お得に、そして便利にすることができるでしょう。次項では、年会費無料おすすめクレジットカードのメリットについて解説していきます。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料カード|クレジット比較【2024年6月】-価格.com

年会費無料おすすめクレジットカードのメリット

年会費無料のクレジットカードを利用するメリットは多岐にわたります。以下では、その年会費無料のクレジットカードの主なメリットを7つのポイントに分けて詳しく解説します。

年会費無料おすすめクレジットカードのメリット1.

ポイント分がすべて利益

年会費無料おすすめクレジットカードのメリット1つ目は、年会費無料のクレジットカードを使うと、貯まったポイントがそのまま利益になる点が、非常におすすめのメリットポイントです。例えば、クレジットカードの年会費が1,500円(税込)のクレジットカードで基本還元率が1.0%の場合、クレジットカードの年会費を取り戻すためには年間15万円以上の利用が必要です。これは、ポイントでクレジットカードの年会費の元を取るための最低限の利用額ですが、年会費無料のクレジットカードなら、どれだけ使ってもクレジットカードの年会費の負担はないため、ポイントがそのまま利用者の利益となります。

お役立ちコラム編集部

ポイント還元率の高いクレジットカードをお探しの方は、以下の記事も参考にしてみてください。

合わせて読みたい「ポイント還元率の高いクレジットカード」に関するおすすめ記事

ポイント還元率の高いクレジットカードを選ぶコツや厳選した22選を解説

年会費無料おすすめクレジットカードのメリット2.

維持コストがかからない

年会費無料おすすめクレジットカードのメリット2つ目は、年会費無料おすすめクレジットカードは、年会費無料で維持コストがかからないことも最大のおすすめメリットポイントの1つです。複数のクレジットカードを持つ場合、年会費が有料のカードだとそれぞれの年会費を毎年負担することになります。特にクレジットカードの特典をあまり利用しない場合、クレジットカードの年会費の支払いが無駄なコストになってしまうことがあります。しかし、年会費無料のクレジットカードなら、こうした心配は不要です。

年会費無料のおすすめクレジットカードに関するポイント!

クレジットカードの年会費がかからないため、たとえクレジットカードの特典をあまり利用しなくても年会費無料なので損をすることはありません。

おすすめ参考記事:クレジットカード「年会費無料のおすすめカード10枚」を比較! 多数のクレジットカードの中から、年会費が無料(もしくは実質無料)の注目カード10枚を紹介!

年会費無料おすすめクレジットカードのメリット3.

クレジットカードの付帯特典を無料で利用できる

年会費無料おすすめクレジットカードのメリット3つ目は、年会費無料のクレジットカードでも、様々な特典や保険が付帯していることがある点がおすすめのメリットポイントです。例えば、割引優待やポイント還元、さらには海外旅行傷害保険やショッピング保険などが挙げられます。これらクレジットカードの特典を年会費無料で利用できることは、非常に大きなメリットです。特に、旅行保険が付帯している年会費無料のクレジットカードなら、追加の保険料を支払うことなく、安心して旅行を楽しむことができます。年会費無料でこれだけの特典が利用できるのは、非常にお得でおすすめのクレジットカードです。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

おすすめ記事:年会費無料のクレジットカードおすすめ3選!コスパ重視の選び方を解説

年会費無料おすすめクレジットカードのメリット4.

複数のクレジットカードを保有しても負担が少ない

年会費無料おすすめクレジットカードのメリット4つ目は、クレジットカードは一人で複数枚持つことができますが、年会費無料ではなく、年会費有料で維持費がかかるクレジットカードを何枚も持つのはコストがかさむためおすすめできません。しかし、年会費無料のクレジットカードなら、クレジットカードを複数枚持っても金銭的な負担はありません。例えば、年会費無料のクレジットカードをメインのクレジットカードとして利用したり、特定のショップでお得に使えるサブのクレジットカードとして使い分けることができます。

-

お役立ちコラム編集部

年会費無料のカードを複数持つことで、シーンごとに最もお得なクレジットカードを選んで利用することが可能になるのでおすすめです。

合わせて読みたい「年会費無料のクレジットカード」に関するおすすめ記事

クレジットカードは何枚が最適?クレジットカードの選び方や注意点も解説します

年会費無料おすすめクレジットカードのメリット5.

使わなくなった場合も解約しやすい

年会費無料おすすめクレジットカードのメリット5つ目は、年会費が有料のクレジットカードの場合、更新時期が来るとクレジットカードの年会費が発生するため、クレジットカードを解約するタイミングを見極めるのが難しいことがあります。一方、年会費無料のクレジットカードなら、そもそも年会費無料で費用がかかっていないので、クレジットカードを使わなくなった場合でもタイミングを気にすることなくクレジットカードの解約ができます。

年会費無料のおすすめ法人クレジットカードに関するポイント!

クレジットカードの解約が簡単にできるという点も、年会費無料のクレジットカードの大きなおすすめメリットポイントです。

年会費無料おすすめクレジットカードのメリット6.

初めてクレジットカードを持つ方でも抵抗が少ない

年会費無料おすすめクレジットカードのメリット6つ目は、初めてクレジットカードを持つ方にとって、年会費無料のクレジットカードは、年会費がかからない!という点が大きな安心材料となるため、ファーストクレジットカードとしておすすめです。特に、学生や新社会人など、クレジットカードの利用経験が少ない人にとっては、年会費無料のクレジットカードが最もおすすめです。年会費無料のクレジットカードは、クレジットカードの年会費がかからないため、クレジットカードを持つことへの心理的なハードルが下がり、安心してクレジットカードの利用を開始することができるため、初めてクレジットカードを持たれる方は、年会費無料のクレジットカードをおすすめします。

年会費無料おすすめクレジットカードのメリット7.

初心者向けカードとして提供されているので審査が通りやすい

年会費無料おすすめクレジットカードのメリット7つ目は、年会費無料のクレジットカードは、初心者向けとして提供されていることが多いため、クレジットカードの審査が通りやすいという特徴があります。クレジットカードの審査には様々な要素が関わりますが、年会費無料のクレジットカードは比較的緩やかな基準で審査されることが多いです。そのため、クレジットカードの利用履歴がない人や、信用情報が少ない人でも比較的簡単に年会費無料のクレジットカードを取得することができるので年会費無料のクレジットカードは初めての方におすすめです。

個人事業主におすすめのビジネスカードに関連するポイント!

ビジネスカードを申請する際、カード会社が審査で重視するのは「代表者の個人信用情報」と「会社の決算実績」です。この基準は、個人事業主がビジネスカードを申請する場合でも同様に適用されます。

通常、審査はこれら両方の要素に基づいて行われますが、カード会社によっては、特に個人信用情報や決算実績のどちらかを重点的に評価することがあります。たとえば、設立直後や開業間もない個人事業主が「ビジネスカードを発行できた」というケースでは、個人信用情報を重視しているカード会社である可能性が高く、こうしたカードを選ぶのが賢明です。

参考:「起業したてや個人事業主でもOK!法人カードで経費を決済するメリットと審査のコツ」

クレジットカード初心者の方は、以下の記事でクレジットカードのおすすめの選び方や、おすすめのクレジットカードについてご紹介しているので、ぜひ参考にしてみてください。

合わせて読みたい「初心者におすすめの選び方とクレジットカード」に関するおすすめ記事

クレジットカード初心者が知っておくべき、おすすめの選び方とクレジットカード

年会費無料のおすすめクレジットカードは、ポイント還元を最大限に活用できる点や年会費無料で維持コストがかからない点、年会費無料のおすすめクレジットカードに付帯する保険や特典を無料で利用できる点など、多くのメリットがあります。

-

「年会費無料のおすすめ法人クレジットカード」編集部

特に、初めてクレジットカードを持つ方や複数のクレジットカードを使い分けたい方には、年会費無料のクレジットカードが最もおすすめです。

年会費無料のおすすめクレジットカードは、様々な年会費無料のクレジットカードに付帯する特典を享受しながらもコストを抑えられるため、非常にお得でおすすめの選択肢となります。自分のライフスタイルや利用目的に合わせて、最もおすすめの年会費無料のクレジットカードを見つけて、賢くクレジットカードを利用しましょう。どのクレジットカードを選ぶか迷った場合は、まずは年会費無料のクレジットカードから始めてみることをおすすめします。次項では、年会費無料おすすめクレジットカードのデメリットについて解説していきます。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料のクレジットカード|永年無料のおすすめカードを比較

年会費無料おすすめクレジットカードのデメリット

年会費無料のクレジットカードは多くのメリットを持つ一方で、いくつかのデメリットも存在します。以下に、年会費無料のクレジットカードの主なデメリットを4つのポイントに分けて詳しく解説します。

年会費無料おすすめクレジットカードのデメリット1.

ポイント還元率が低くなりがち

年会費無料おすすめクレジットカードのデメリット1つ目は、年会費無料のクレジットカードは、その名の通り年会費がかからないため、手軽にクレジットカードを利用できる一方で、クレジットカードのポイント還元率が低く設定されていることが多いです。例えば、年会費が有料のクレジットカードでは1.0%や1.5%の還元率が一般的ですが、年会費無料のクレジットカードでは0.5%や0.75%にとどまることがあります。これは、クレジットカードの年会費を徴収しない代わりに、クレジットカード会社が他の部分でコストを抑えるためです。そのため、クレジットカードのポイント還元率を重視する方は、事前に各クレジットカードの還元率をしっかり確認することをおすすめします。

ポイント還元率の高いクレジットカードをお探しの方は、以下の記事もあわせて参考にしてみてください。以下の記事では、クレジットカードの中でもポイント還元率の高いカードを中心におすすめのクレジットカードご紹介しています。

合わせて読みたい「ポイント還元率の高いクレジットカード」に関するおすすめ記事

ポイント還元率が高くておすすめのクレジットカード19選

年会費無料おすすめクレジットカードのデメリット2.

特典やサービスが少ない場合がある

年会費無料おすすめクレジットカードのデメリット2つ目は、年会費無料のクレジットカードでは、特典やサービスの内容が限定されていることが多いです。例えば、年会費が有料のカードでは、空港ラウンジの利用、旅行保険の充実、特定店舗での割引など、豊富な特典が提供されることがあります。しかし、年会費無料のクレジットカードでは、これらの特典が少ない、あるいは全く提供されないことがあります。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

特定の特典やサービスを利用したい方は、年会費無料のクレジットカードが自分のニーズを満たしているかどうか、事前に確認することを強くおすすめします。

おすすめ参考記事:クレジットカードの特典にはどのようなものがある?おトクなカードの選び方も紹介

年会費無料おすすめクレジットカードのデメリット3.

利用限度額が低く設定されがち

年会費無料おすすめクレジットカードのデメリット3つ目は、年会費無料のクレジットカードは、利用限度額が低めに設定されることが多いです。これにより、大きな買い物をする際や頻繁にクレジットカードを利用する場合には、すぐクレジットカードの限度枠に達してしまい不便を感じることがあります。特に、クレジットカードで旅行や高額商品を購入する際には、限度額の低さが障害となることがあります。そのため、年会費無料のクレジットカードの利用限度額が自身の利用スタイルに合っているかを確認することをおすすめします。年会費無料のクレジットカードの利用限度額は、年会費無料のクレジットカードの申込み時やクレジットカード発行後に確認することができます。

年会費無料のクレジットカードに関連する気をつけておきたい注意点

前述の通り、年会費無料のクレジットカードは利用限度額が自分の想定よりも低く設定されてしまう場合があります。利用実績に応じて、利用限度額があがる可能性もありますが、利用限度額を高めに設定したい場合は年会費無料以外の法人カードも検討してみても良いかもしれません。

関連記事:年会費無料のクレジットカードのおすすめを徹底比較!最強のクレカとは?

しかし、中には年会費無料でも利用可能額が大きいカードもあります。

例えば、UPSIDERの法人カードの最も大きな魅力は、なんと最大10億円という高額な与信枠です。この驚異的な利用限度額は、大口取引や事業の拡大を目指す企業にとって非常に魅力的です。

「年会費無料のおすすめ法人クレジットカード」編集部

UPSIDERの法人カードは発行枚数に制限がなく、年会費無料で利用できるクレジットカードとしても優れています。

この年会費無料のクレジットカードは、企業全体としてのメリットも高く、法人利用に非常に適しています。これにより、効率的な経費管理が実現できるでしょう。

合わせて読みたい「年会費無料のUPSIDERカード」に関するおすすめ記事

UPSIDER法人カードのメリット・デメリットを徹底解説!何がすごいのか?

一般的に年会費無料のクレジットカードは与信枠が低いですが、UPSIDERカードは10億円と破格なのが特徴です。

年会費無料おすすめクレジットカードのデメリット4.

デザインが魅力に欠けることがある

年会費無料おすすめクレジットカードのデメリット3つ目は、年会費無料のクレジットカードのデザインは、そのクレジットカードを持つこと自体の満足感やステータスにも関わる要素です。しかし、年会費無料のクレジットカードでは、デザインがシンプルすぎたり、魅力に欠ける場合があります。特に、クレジットカードのデザインにこだわりを持つ方にとっては、年会費無料のクレジットカードがあまり魅力的に映らないことがあります。もちろん、クレジットカードの機能や利便性が最も重要ですが、クレジットカードのデザインも選択基準の一つとして考慮したい方は、年会費無料のクレジットカードの中でもデザイン性の高いものを探すと良いでしょう。

以下の記事では、年会費無料のクレジットカードのそれぞれのデザインを見ながら比較することが可能です。自分にとって、どのようなデザインのクレジットカードを選ぶかは、実際のデザインを見ながら検討してみましょう。

おすすめ記事:年会費無料のクレジットカードおすすめ15選!還元率と特典からの最強の1枚

「年会費無料のおすすめ法人クレジットカード」編集部

クレジットカードを使う機会が多い方は、なるべくデザイン性が高く、年会費無料のクレジットカードを選びたいですね!

年会費無料のおすすめクレジットカードには、多くのメリットがありますが、同時にいくつかのデメリットも存在します。年会費無料のおすすめクレジットカードは、ポイント還元率が低くなりがちであること、特典やサービスが少ない場合があること、クレジットカードの利用限度額が低く設定されがちであること、そしてクレジットカードのデザインが魅力に欠けることが挙げられます。これら年会費無料のおすすめクレジットカードのデメリットを理解し、自分の利用スタイルやニーズに合ったクレジットカードを選ぶことを強くおすすめします。

特に、クレジットカードを頻繁に利用し、多くのポイントを貯めたい方や、特定の特典を利用したい方にとっては、年会費無料のクレジットカードのデメリットが大きく感じられるかもしれません。しかし、年会費無料のクレジットカードで維持コストを抑えたい方や、クレジットカードを初めて持つ方にとっては、年会費無料のクレジットカードは非常におすすめです。クレジットカード選びの際には、自分の優先事項を明確にし、各クレジットカードのメリットとデメリットを比較検討することが大切です。次項では、年会費無料のおすすめクレジットカードの選び方について解説していきたいと思います。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料クレジットカードのおすすめランキング|2024年お得なクレカの選び方とは?

年会費無料おすすめクレジットカードの選び方

年会費無料のおすすめクレジットカードは多くのメリットを持っており、非常におすすめのクレジットカードですが、年会費無料のクレジットカードのおすすめも多岐にわたります。そのおすすめされる中から年会費無料のクレジットカードを選ぶにはいくつかのおすすめポイントがあります。ここでは、年会費無料のおすすめクレジットカードを選ぶ際に必ずチェックしておきたい3つのおすすめポイントをご紹介します。これらのポイントを押さえて、自分に合った年会費無料のクレジットカードを見つけましょう。

あわせて読みたい「年会費無料の法人カード」に関するおすすめ記事

年会費無料の法人カードを徹底解説!設立1年未満におすすめの法人カードとは?

年会費無料おすすめクレジットカードの選び方1.

ポイント還元率が高いもの

年会費無料おすすめクレジットカードの選び方のおすすめポイント1つ目は、クレジットカードのポイント還元率は、クレジットカードを選ぶ際に最も重要な要素の一つで、年会費無料のクレジットカードを選ぶ際のおすすめポイントです。ポイント還元率が高い年会費無料のクレジットカードは、お買い物をするたびに多くのポイントが貯まるため、非常にお得でおすすめです。

通常還元率が高いカードをおすすめ

何枚もクレジットカードを持ちたくないという方には、通常還元率が高い年会費無料のクレジットカードがおすすめです。通常還元率が高い年会費無料のクレジットカードは、どのような店舗でクレジットカードを使っても一定の還元率でポイントが貯まるため、支出管理がしやすく、クレジットカードのポイントを効率的に貯めることができます。

-

「年会費無料のおすすめ法人クレジットカード」編集部

例えば、リクルートカードは通常還元率が1.2%と非常に高く、幅広いシーンで使えるため年会費無料のクレジットカードとしておすすめです。

お店ごとに還元率が高いカードを複数枚持つのもおすすめ

一方、年会費無料のクレジットカードでポイントを最大限に貯めたい場合は、特定のお店で還元率が高い年会費無料のクレジットカードを複数枚持つのが効果的です。特約店でのクレジットカード利用では通常よりも高いポイント還元を受けられるため、普段利用する店舗が特約店に登録されている年会費無料のクレジットカードを選ぶことをおすすめします。例えば、スターバックスでの利用ならdカード、コンビニでは三井住友カード(NL)が高還元を提供しているためおすすめです。このように年会費無料のクレジットカードを使い分けることで、効率よくポイントを貯めることができます。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

【クレジットカードおすすめ比較】 還元率の高さで選ぶ「おすすめクレジットカード」は コレだ! 高還元&年会費無料の12枚のカードを紹介!

年会費無料おすすめクレジットカードの選び方2.

ETCカードの追加発行が無料のもの

年会費無料おすすめクレジットカードの選び方のおすすめポイント2つ目は、高速道路をよく利用する方には、年会費無料でETCカードを追加発行できるクレジットカードが選び方のおすすめポイントの2つ目です。ETCカードの年会費は通常550円ですが、これが無料になる年会費無料のクレジットカードを選ぶことで年間のコストを抑えることができます。

ETCカードの発行手数料にも注意

ETCカードが年会費無料でも、ETCカードの発行手数料がかかる場合があります。発行手数料は通常1,100円程度で、一度きりの費用ですが、余計なコストをかけたくない場合は、このETCカードの発行手数料がかかるかかからないかという点も確認しておくことをおすすめします。高速道路を頻繁に利用する方にとっては、ETCカードが年会費無料で発行手数料もかからない年会費無料のクレジットカードは非常に便利でおすすめです。

ETCカードの中でも永年年会費が無料のクレジットカードについては、以下の記事も参考になるかと思います。年会費無料のクレジットカードをお探しの方で、よく旅行に行く方や車での移動を行うことが多い方は、ぜひ以下の記事も参考にしてみてください。

「年会費無料のETCカード」に関するおすすめ記事

年会費無料おすすめクレジットカードの選び方3.

海外旅行保険が自動付帯のもの

年会費無料おすすめクレジットカードの選び方のおすすめポイント3つ目は、出張や旅行で海外に行くことが多い方には、海外旅行保険が自動付帯されている年会費無料のクレジットカードかという点が3つ目の選び方のおすすめポイントです。自動付帯の保険は、クレジットカードを持っているだけで補償が適用されるため、旅費をそのクレジットカードで支払わなくても保険の恩恵を受けることができます。

自動付帯と利用付帯の違い

海外旅行保険には、自動付帯と利用付帯の2種類があります。自動付帯は、クレジットカードを所有しているだけで保険が適用されますが、利用付帯は、旅費をそのクレジットカードで支払った場合にのみ保険が適用されます。自動付帯のクレジットカードは、保険の適用条件が緩いため、安心して旅行を楽しむことができるのでおすすめです。

合わせて読みたい「海外旅行のおすすめのクレジットカード」に関するおすすめ記事

海外旅行でおすすめのクレジットカード12選をご紹介!メリットとは?

クレジットカードの保険に頼りきらない

ただし、年会費無料のクレジットカードに付帯されている海外旅行保険の補償額は、一般的に高額ではありません。例えば、アメリカで盲腸の手術を受けた場合、1泊の入院で100万円以上の治療費がかかることもあります。年会費無料のクレジットカードの保険だけでは不十分な場合もあるため、保険会社が提供する専用の海外旅行保険に加入することも検討しましょう。

年会費無料おすすめクレジットカード-その他の選び方-

上記の3つの選び方のおすすめポイントに加えて、年会費無料クレジットカードを選ぶ際には以下のポイントも考慮されることをおすすすめします。

年会費無料おすすめクレジットカード-その他の選び方-①

特典やサービスの充実度

年会費無料おすすめクレジットカードのその他の選び方1つ目は、年会費無料のクレジットカードでも、特典やサービスが充実しているものがあります。例えば、特定の店舗での割引サービスや、空港ラウンジの利用など、年会費無料のクレジットカードごとに提供される特典はさまざまです。自分のライフスタイルやニーズに合った特典が含まれている年会費無料のクレジットカードを選ぶと、よりお得に利用することができます。

年会費無料おすすめクレジットカード-その他の選び方-②

利用限度額の確認

年会費無料おすすめクレジットカードのその他の選び方2つ目は、年会費無料のクレジットカードは、年会費無料おすすめクレジットカードは、利用限度額が低めに設定されていることが多いです。高額な買い物や頻繁にクレジットカードを利用する予定がある場合は、利用限度額が自身のニーズに合っているかどうかを確認しましょう。利用限度額が低すぎると、不便に感じることがあるため、年会費無料おすすめクレジットカードの申し込み前にしっかりと確認することをおすすめします。

年会費無料おすすめクレジットカード-その他の選び方-③

デザインの好み

年会費無料おすすめクレジットカードのその他の選び方3つ目は、クレジットカードのデザインも選ぶ際のおすすめポイントの一つです。年会費無料のクレジットカードでも、デザインにこだわったものが増えてきています。クレジットカードのデザインは、自分の持ち物としての満足感やステータス感にも影響を与えるため、自分が気に入るデザインの年会費無料クレジットカードを選ぶと良いでしょう。

年会費無料のクレジットカードを選ぶ際には、ポイント還元率の高さ、高速道路利用時のETCカードの無料発行、海外旅行保険の付帯条件など、さまざまな要素を考慮することを強くおすすめします。また、年会費無料のクレジットカードの特典やサービスの充実度、利用限度額、年会費無料のクレジットカードのデザインなども自分のニーズに合わせて選ぶことで、より満足度の高い年会費無料のクレジットカードを見つけることができるので、年会費無料のクレジットカードを選ぶ際には、この選び方のおすすめポイントを参考にしていただければ幸いです。

年会費無料のクレジットカードは、維持コストがかからないため気軽に利用できる反面、前項でも解説したデメリットもあります。しかし、年会費無料のクレジットカードの選び方次第でそのデメリットをカバーし、自分にぴったりの年会費無料のクレジットカードを見つけることができるでしょう。これらのポイントを参考に、自分にとって最適な年会費無料のクレジットカードを見つけて、賢く利用してください。

年会費無料おすすめクレジットカード-永年年会費無料おすすめ16選-

年会費無料のクレジットカード選びは、年会費無料、年会費有料のコスト面やクレジットカードのポイント還元率、クレジットカードの発行スピードなど多くの要素を考慮する必要があります。ここでは、年会費無料で、特におすすめの永年年会費無料のクレジットカード16選を詳しく解説します。年会費無料のクレジットカードをお探しの方に最適な年会費無料のクレジットカードを選ぶお役に立てれば幸いです。

年会費無料おすすめクレジットカード1.

三井住友カード(NL)

-1024x474.png)

【特徴】

年会費無料おすすめクレジットカード1選目は、三井住友カード(NL)です。三井住友カード(NL)の特徴は、永年年会費無料のクレジットカードで、最短10秒発行(即時発行ができない場合があります)。ポイント還元率は7%で、対象のコンビニや飲食店でスマホのVisaのタッチ決済を利用すると非常に高い還元率を誇ります。また、カード番号が表示されないナンバーレスデザインでセキュリティも万全な点もおすすめです。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

三井住友カード(NL)の基本情報

| カード名 | 三井住友カード(NL) |

|---|---|

| 国際ブランド | Visa, Mastercard |

| 年会費 | 永年無料 |

| ETCカード年会費 | 550円 (初年度無料、前年度に一度でもETC利用があれば無料) |

| 発行スピード | 最短10秒発行 (即時発行ができない場合があります) |

| ポイント還元率 | 基本0.5%(7%) |

| 電子マネー | WAON, iD(専用), Apple Pay, Google Pay, PiTaPa |

| 申し込み対象 | 18歳以上(高校生は除く) |

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

-

「年会費無料のおすすめ法人クレジットカード」編集部

年会費無料の三井住友カードについては、以下の記事でも詳しく解説されています。年会費無料の三井住友カードについて気になる方は、あわせて参考にしてみてください。

おすすめ記事:三井住友カードには年会費(永年)無料のカードはある?

三井住友カード(NL)のメリットやポイント還元率については、以下の記事でも解説しています。三井住友カード(NL)をより詳しく知りたい方は、あわせて参考にしてみてください。

合わせて読みたい「三井住友カード(NL)のポイント還元率」に関するおすすめ記事

-ポイント還元率サムネイル画像-300x171.webp)

三井住友カード(NL)のポイント還元率やメリットを徹底解剖!

年会費無料おすすめクレジットカード2.

JCBカード W

【特徴】

年会費無料おすすめクレジットカード2選目は、JCBカード Wです。JCBカード Wの特徴は、年会費が永年年会費無料のクレジットカードで、常にポイントが2倍付与されるという非常に魅力的でおすすめの条件内容の永年年会費無料のクレジットカードです。Amazonやセブンイレブンでのクレジットカード利用で還元率も高く、クレジットカードのポイント還元率を重視する方におすすめの年会費無料のクレジットカードです。最短5分でクレジットカード即時発行も可能な点もおすすめポイントの年会費無料のクレジットカードです。

JCBカード Wの基本情報

| カード名 | JCBカード W |

|---|---|

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| ETCカード年会費 | 永年無料 |

| 発行スピード | 最短5分即時発行 |

| ポイント還元率 | 基本1.5%(最大10.5%) |

| 電子マネー | QUICPay, Apple Pay, Google Pay |

| 申し込み対象 | 18歳~39歳 |

お役立ちコラム編集部

JCBカード Wのポイント還元率をはじめ、魅力やメリット・デメリットについては以下の記事もあわせて参考にしてみてください。

合わせて読みたい「JCBカードWの魅力やメリット」に関するおすすめ記事

JCBカードWのポイント還元率やメリット・デメリットを解説

年会費無料おすすめクレジットカード3.

JCBカード S

【特徴】

年会費無料おすすめクレジットカード3選目は、JCBカード Sです。JCBカード Sの特徴は、2023年12月にバージョンアップされ、年会費が永年年会費無料となった最新のJCBカードです。この年会費無料のクレジットカードであるJCBカード Sクレジットカードは、スマートフォン保険やクラブオフ優待が利用可能で、最短5分でクレジットカードの即時発行が可能な点もおすすめポイントの年会費無料のクレジットカードです。

年会費無料のクレジットカード「JCBカードS」に関するおすすめ記事

JCBカード Sの基本情報

| カード名 | JCBカード S |

|---|---|

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| ETCカード年会費 | 永年無料 |

| 発行スピード | 最短5分即時発行 |

| ポイント還元率 | 基本0.5%(最大10%) |

| 電子マネー | QUICPay, Apple Pay, Google Pay |

| 申し込み対象 | 18歳以上 |

年会費無料おすすめクレジットカード4.

三菱UFJカード VIASOカード

【特徴】

年会費無料おすすめクレジットカード4選目は、三菱UFJカード VIASOカードです。J三菱UFJカード VIASOカードの特徴は、オートキャッシュバック機能が付いた永年年会費無料のクレジットカードです。この年会費無料のクレジットカード「三菱UFJカード VIASOカード」は、楽天やAmazonでの利用で最大10%のポイント還元があり、インターネット通販に強みを持つおすすめの年会費無料のクレジットカードです。

三菱UFJカード VIASOカードの基本情報

| カード名 | 三菱UFJカード VIASOカード |

|---|---|

| 国際ブランド | Mastercard |

| 年会費 | 永年無料 |

| ETCカード年会費 | 永年無料(発行手数料あり) |

| 発行スピード | 最短翌営業日 |

| ポイント還元率 | 基本0.5%(最大10%) |

| 電子マネー | Edy, nanaco, Apple Pay |

| 申し込み対象 | 18歳以上で安定した収入がある方(学生除く) |

年会費無料おすすめクレジットカード5.

楽天カード

【特徴】

年会費無料おすすめクレジットカード5選目は、楽天カードです。楽天カードの特徴は、永年年会費無料で高いポイント還元率を誇り、楽天市場でのクレジットカード利用はポイントが3倍になります。クレジットカード番号が裏面にあるナンバーレスデザインでセキュリティも強化されているおすすめの年会費無料のクレジットカードです。

あわせて読みたい「楽天カードの年会費」に関するおすすめ記事

| カード名 | 楽天カード |

|---|---|

| 国際ブランド | Visa, Mastercard, JCB, AMEX |

| 年会費 | 永年無料 |

| ETCカード年会費 | 永年無料 |

| 発行スピード | 最短翌営業日 |

| ポイント還元率 | 基本1.0%(最大2.5%) |

| 電子マネー | Edy, Apple Pay |

| 申し込み対象 | 18歳以上 |

合わせて読みたい「楽天カードのポイント還元率」に関するおすすめ記事

楽天カードのポイント還元率は?ポイント獲得の効率的な方法も解説

年会費無料おすすめクレジットカード6.

セゾンカードデジタル(SAISON CARD Digital)

【特徴】

年会費無料おすすめクレジットカード6選目は、セゾンカードデジタル(SAISON CARD Digital)です。セゾンカードデジタル(SAISON CARD Digital)の特徴は、日本初のアプリにデジタルカードが即時発行できるサービスを持つ年会費無料のクレジットカードです。セゾンカードデジタル(SAISON CARD Digital)は、VisaやJCB、アメックスの即時発行が可能で、ポイント有効期限がない永久不滅ポイントが貯まる点もおすすめの年会費無料のクレジットカードです。

| カード名 | セゾンカードデジタル(SAISON CARD Digital) |

|---|---|

| 国際ブランド | Visa, Mastercard, JCB, American Express |

| 年会費 | 無料 |

| ETCカード年会費 | 永年無料 |

| 発行スピード | 最短5分即時発行 |

| ポイント還元率 | 基本0.5% |

| 電子マネー | QUICPay, Apple Pay, GooglePay, iD |

| 申し込み対象 | 18歳以上のご連絡可能な方 |

年会費無料おすすめクレジットカード7.

イオンカード(WAON一体型)

【特徴】

年会費無料おすすめクレジットカード7選目は、イオンカード(WAON一体型)です。イオンカード(WAON一体型)の特徴は、全国のイオン系店舗で5%OFF、ふるさと納税で5%還元、イオンシネマの割引などが受けられる大人気の永年年会費無料のクレジットカードです。最短5分で即時発行可能な点もおすすめポイントの年会費無料のクレジットカードです。

おすすめページ

イオンカード(WAON一体型)の基本情報

| カード名 | イオンカード(WAON一体型) |

|---|---|

| 国際ブランド | Visa, Mastercard, JCB |

| 年会費 | 永年無料 |

| ETCカード年会費 | 永年無料 |

| 発行スピード | 最短5分即時発行 |

| ポイント還元率 | 基本0.5%(最高5%OFF) |

| 電子マネー | WAON, iD, Apple Pay, AEON Pay |

| 申し込み対象 | 18歳以上 |

年会費無料おすすめクレジットカード8.

Oliveフレキシブルペイ(一般)

【特徴】

年会費無料おすすめクレジットカード8選目は、Oliveフレキシブルペイ(一般)です。Oliveフレキシブルペイ(一般)の特徴は、三井住友銀行のキャッシュカード、Visaクレジットカード、デビットカード、ポイント払いの4つの機能が1つになったマルチナンバーレスカードという特徴を持つおすすめの永年年会費無料のクレジットカードです。

国際ブランド: Visa

年会費: 永年無料

ETCカード年会費: 550円(初年度無料、前年度に一度でもETC利用があれば無料)

発行スピード: 1~2週間

ポイント還元率: 基本0.5%(最大20%)

電子マネー: Apple Pay, Google Pay, PiTaPa

申し込み対象: 18歳以上

年会費無料おすすめクレジットカード9.

P-oneカード

【特徴】

年会費無料おすすめクレジットカード9選目は、P-oneカードです。年会費無料のクレジットカード「P-oneカード」の特徴は、1%の還元率で、ポイントではなく請求額が減額される方式をもつ年会費無料のクレジットカードです。ショッピングや普段使いにも適したナンバーレスデザインもおすすめの永年年会費無料のクレジットカードです。

国際ブランド: Visa, Mastercard, JCB

年会費: 永年無料

ETCカード年会費: 永年無料

発行スピード: 最短1週間

ポイント還元率: 基本1.0%

電子マネー: なし

申し込み対象: 18歳以上

年会費無料おすすめクレジットカード10.

ライフカード

【特徴】

年会費無料おすすめクレジットカード10選目は、ライフカードです。年会費無料のクレジットカード「ライフカード」の特徴は、初年度ポイント1.5倍、誕生月ポイント3倍など、ポイントが貯まりやすい永年年会費無料のクレジットカードです。ETCや家族カードも無料な点もおすすめの永年年会費無料のクレジットカードです。

ライフカードの基本情報

| カード名 | ライフカード |

|---|---|

| 国際ブランド | Visa, Mastercard, JCB |

| 年会費 | 永年無料 |

| ETCカード年会費 | 永年無料 |

| 発行スピード | 最短3営業日 |

| ポイント還元率 | 基本0.5%(最大25%) |

| 電子マネー | Edy, nanaco, iD, Apple Pay |

| 申し込み対象 | 18歳以上 |

年会費無料でおすすめのクレジットカードの1つである「ライフカード」を検討している方は、以下の記事もあわせて参考にしてみてください。

合わせて読みたい「年会費無料のライフカード」に関するおすすめ記事

ライフカードは年会費無料?年会費が有料のライフカードとの違いも解説

年会費無料おすすめクレジットカード11.

ウエルシアカード

【特徴】

年会費無料おすすめクレジットカード11選目は、ウエルシアカードです。年会費無料のクレジットカード「ウエルシアカード」の特徴は、ウエルシア薬局やHACドラッグなどのドラッグストアでWAONポイントとTポイントを二重取りできる永年年会費無料のクレジットカード。永年年会費無料で、最短5分で発行可能な点もおすすめの年会費無料のクレジットカードです。

国際ブランド: JCB, Visa, Mastercard

年会費: 永年無料

ETCカード年会費: 永年無料

発行スピード: 最短5分即時発行

ポイント還元率: 基本0.5%(最大7.5%)

電子マネー: Apple Pay、イオンiD

申し込み対象: 18歳以上

年会費無料おすすめクレジットカード12.

イオンカード(ミニオンズ)

【特徴】

年会費無料おすすめクレジットカード12選目は、イオンカード(ミニオンズ)です。年会費無料のクレジットカード「イオンカード(ミニオンズ)」の特徴は、映画料金がお得になる特典付きの永年年会費無料のクレジットカードです。最短5分で即時発行可能な点もおすすめの永年年会費無料のクレジットカードです。

国際ブランド: Visa, Mastercard

年会費: 永年無料

ETCカード年会費: 永年無料

発行スピード: 最短5分即時発行

ポイント還元率: 基本0.5%(最大3%)

電子マネー: WAON, iD, Apple Pay

申し込み対象: 18歳以上

年会費無料おすすめクレジットカード13.

エポスカード

【特徴】

年会費無料おすすめクレジットカード13選目は、エポスカードです。年会費無料のクレジットカード「エポスカード」の特徴は、マルイや提携店舗でのクレジットカード利用でお得なポイント還元が受けられる点がおすすめの永年年会費無料のクレジットカードです。即日発行が可能な点もおすすめの永年年会費無料のクレジットカードです。

国際ブランド: Visa

年会費: 永年無料

ETCカード年会費: 永年無料

発行スピード: 最短即日

ポイント還元率: 基本0.5%(最大10%)

電子マネー: Apple Pay

申し込み対象: 18歳以上

年会費無料でおすすめのクレジットカードの1枚である「エポスカード」については、以下の記事でも詳しく解説しています。以下の記事では通常のエピスカードだけでなく、様々な種類のエポスカードについて幅広く解説しているので、エポスカードの中でも自分に合ったエポスカードが知りたいという方は、ぜひ参考にしてみてください。

年会費無料の「エポスカード」に関するおすすめ記事

エポスカードとは?エポスカードの種類やメリットについて徹底解説!

年会費無料おすすめクレジットカード14.

PayPayカード

【特徴】

年会費無料おすすめクレジットカード14選目は、PayPayカードです。年会費無料のクレジットカード「PayPayカード」の特徴は、PayPay残高にチャージできる唯一の年会費無料のクレジットカードで、TポイントとPayPayポイントの二重取りが可能な点に大きな特徴がある年会費無料のクレジットカードです。永年年会費無料で、最短2分でクレジットカード番号が発行されるおすすめの年会費無料のクレジットカードです。

お役立ちコラム編集部

PayPayカードは、キャンペーンを活用することでお得に入会することが可能です。PayPayカードをお得に持ちたい方は、以下の記事も参考にしてみてください。

「PayPayカードのキャンペーン」に関するおすすめ記事

PayPayカードの基本情報

| カード名 | PayPayカード |

|---|---|

| 国際ブランド | Visa, Mastercard, JCB |

| 年会費 | 永年無料 |

| ETCカード年会費 | 550円(初年度無料) |

| 発行スピード | 最短2分即時発行 |

| ポイント還元率 | 基本1.0%(最大3%) |

| 電子マネー | PayPay |

| 申し込み対象 | 18歳以上 |

PayPayカードの概要やメリット・デメリット、ポイントの貯め方や使い方については以下の記事で詳しく解説しています。PayPayカードについて詳しく知りたい方は、ぜひ以下の記事もあわせて参考にしてみてください。

年会費無料の「PayPayカードのメリット・デメリット」に関するおすすめ記事

PayPayカードのメリットとは?ポイントの貯め方や使い方も解説

年会費無料おすすめクレジットカード15.

dカード

【特徴】

年会費無料おすすめクレジットカード15選目は、dカードです。年会費無料のクレジットカード「dカード」の特徴は、ドコモの携帯料金の支払いでポイントが貯まりやすい点が特徴の永年年会費無料のクレジットカードです。最短5分で即時発行が可能な点もおすすめの年会費無料のクレジットカードです。

国際ブランド: Visa, Mastercard

年会費: 永年無料

ETCカード年会費: 550円(初年度無料)

発行スピード: 最短5分即時発行

ポイント還元率: 基本1.0%(最大4%)

電子マネー: iD, Apple Pay, Google Pay

申し込み対象: 18歳以上

年会費無料おすすめクレジットカード16.

au PAYカード

【特徴】

年会費無料おすすめクレジットカード16選目は、au PAYカードです。年会費無料のクレジットカード「au PAYカード」の特徴は、au WALLETポイントが貯まりやすい点が特徴の永年年会費無料のクレジットカードです。最短翌営業日で発行が可能な点もおすすめの年会費無料のクレジットカードです。

国際ブランド: Visa, Mastercard

年会費: 永年無料

ETCカード年会費: 無料

発行スピード: 最短翌営業日

ポイント還元率: 基本1.0%(最大4%)

電子マネー: QUICPay, Apple Pay

申し込み対象: 18歳以上

以上、年会費無料のクレジットカードは、年会費が永年年会費無料でありながらも高いポイント還元率や充実した付帯特典やサービスを提供しているおすすめの年会費無料のクレジットカードです。

年会費無料の法人カードに関するポイント!

ぜひこのおすすめの年会費無料のクレジットカードを参考に、自身のライフスタイルや、自社の事業にメリットのある年会費無料のクレジットカードを選び、賢く年会費無料のクレジットカードの特典をフルに活用されることをおすすすめします。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

【徹底比較】年会費無料クレジットカードのおすすめ人気ランキング23選【2024年】

年会費無料おすすめクレジットカードまとめ

本記事でこれまでご紹介した「年会費無料のおすすめクレジットカード」は、以下の表にまとめています。様々な視点から年会費無料のおすすめクレジットカードを比較したい方も多いと思いますので、以下の表もぜひ活用してみてください。

| カード名 | 三井住友カード(NL) | JCBカード W | JCBカード S | 三菱UFJカード VIASOカード | 楽天カード | セゾンカードデジタル(SAISON CARD Digital) | イオンカード(WAON一体型) | Oliveフレキシブルペイ(一般) | P-oneカード | ライフカード | ウエルシアカード | イオンカード(ミニオンズ) | エポスカード | Yahoo! JAPANカード | dカード | au PAYカード |

| 国際ブランド | Visa, Mastercard | JCB | JCB | Mastercard | Visa, Mastercard, JCB, AMEX | Visa, Mastercard, JCB, American Express | Visa, Mastercard, JCB | Visa | Visa, Mastercard, JCB | Visa, Mastercard, JCB | JCB, Visa, Mastercard | Visa, Mastercard | Visa | Visa, Mastercard, JCB | Visa, Mastercard | Visa, Mastercard |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| ETCカード年会費 | 550円(初年度無料、前年度に一度でもETC利用があれば無料) | 永年無料 | 永年無料 | 永年無料(発行手数料あり) | 永年無料 | 永年無料 | 永年無料 | 550円(初年度無料、前年度に一度でもETC利用があれば無料) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 550円(初年度無料) | 550円(初年度無料) | 無料 |

| 発行スピード | 最短10秒発行(即時発行ができない場合があります) | 最短5分即時発行 | 最短5分即時発行 | 最短翌営業日 | 最短翌営業日 | 最短5分即時発行 | 最短5分即時発行 | 1~2週間 | 最短1週間 | 最短3営業日 | 最短5分即時発行 | 最短5分即時発行 | 最短即日 | 最短2分即時発行 | 最短5分即時発行 | 最短翌営業日 |

| ポイント還元率 | 基本0.5%(7%) | 基本1.5%(最大10.5%) | 基本0.5%(最大10%) | 基本0.5%(最大10%) | 基本1.0%(最大2.5%) | 基本0.5% | 基本0.5%(最高5%OFF) | 基本0.5%(最大20%) | 基本1.0% | 基本0.5%(最大25%) | 基本0.5%(最大7.5%) | 基本0.5%(最大3%) | 基本0.5%(最大10%) | 基本1.0%(最大3%) | 基本1.0%(最大4%) | 基本1.0%(最大4%) |

| 電子マネー | WAON, iD(専用), Apple Pay, Google Pay, PiTaPa | QUICPay, Apple Pay, Google Pay | QUICPay, Apple Pay, Google Pay | Edy, nanaco, Apple Pay | Edy, Apple Pay | QUICPay, Apple Pay, GooglePay, iD | WAON, iD, Apple Pay, AEON Pay | Apple Pay, Google Pay, PiTaPa | なし | Edy, nanaco, iD, Apple Pay | Apple Pay、イオンiD | WAON, iD, Apple Pay | Apple Pay | PayPay | iD, Apple Pay, Google Pay | QUICPay, Apple Pay |

| 申し込み対象 | 18歳以上(高校生は除く) | 18歳~39歳 | 18歳以上 | 18歳以上で安定した収入がある方(学生除く) | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内の一部店舗ではポイント付与の対象外となります。

※一定金額(原則1万円)超の場合、カード挿入決済となり還元対象外となることがあります。

※対象店舗の詳細は公式ページをご確認ください。

※通常ポイントを含んだ還元率です。

※交換方法により1ポイント=1円相当とならない場合があります。

※Google Pay・Samsung PayではMastercardタッチ決済は利用不可です。

年会費無料おすすめクレジットカード-ゴールドカードについて-

年会費無料のクレジットカードを探す中で、ゴールドカードに興味を持つ方も多いのではないでしょうか。一般カードよりも一段階上のサービスが受けられるゴールドカードは、その特典やサービスがおすすめの魅力ですが、年会費無料のクレジットカードタイプの中でも、ゴールドカードは、条件付きの年会費無料のクレジットカードタイプに多く存在している傾向にあります。ここでは、条件付きで年会費無料になるゴールドカードについて詳細に解説してきます。

ここでは条件付き年会費無料のゴールドカードについて解説していきますが、以下の記事でも「年会費無料のゴールドカード」について詳しく解説しているので、年会費は抑えつつもゴールドカードを持っておきたいという方は、以下の記事も参考にしてみてください。

合わせて読みたい「年会費無料のゴールドカード」に関するおすすめ記事

年会費無料のゴールドカードのおすすめは?メリット・デメリットもあわせて解説

条件付き年会費無料のゴールドカードとは?

条件付き年会費無料のゴールドカードとは、特定の条件を満たすことで年会費無料になるクレジットカードのことです。例えば、「年間50万円以上利用」や「年間100万円以上利用」などの年会費無料のクレジットカード条件を達成すれば、通常はクレジットカード年会費がかかるゴールドカードでも年会費無料になります。

-

「年会費無料のおすすめ法人クレジットカード」編集部

この仕組みは、多くのクレジットカード発行会社が提供しており、クレジットカード利用額が多いユーザーにとっては非常におすすめでお得な選択肢です。

条件付き年会費無料のクレジットカード

ゴールドカードのメリット

条件付き年会費無料のクレジットカードであるゴールドカードの最大のおすすめの魅力は、一般のクレジットカードにはない特典やサービスが豊富に付帯していることです。以下に、条件付き年会費無料のクレジットカードであるゴールドカードの主なメリットを紹介します。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

おすすめ参考記事:年会費無料のゴールドカードを徹底比較!初年度無料から永年無料まで!

条件付き年会費無料のゴールドカードのメリット1.

ポイント還元率が高い

条件付き年会費無料のゴールドカードのメリット1つ目は、条件付き年会費無料のゴールドカードの高いポイント還元率です。条件付き年会費無料のゴールドカードは、一般クレジットカードよりもポイント還元率が高く設定されていることが多いです。これにより、日常の買い物や高額な支出をゴールドカードで支払うことで、より多くのポイントを効率的に貯めることができるのでおすすめのメリットポイントです。

合わせて読みたい「ポイント還元率の高いゴールドカード」に関するおすすめ記事

ポイント還元率の高いゴールドカードは?おすすめの25枚をランキングで解説

条件付き年会費無料のゴールドカードのメリット2.

空港ラウンジの無料利用

条件付き年会費無料のゴールドカードのメリット2つ目は、条件付き年会費無料のゴールドカードの特典として多く見られる、空港ラウンジの無料利用特典のメリットです。旅行や出張で空港を利用する機会が多い方にとって、出発前の待ち時間を快適に過ごせるラウンジ無料利用の特典は非常に便利でおすすめのメリットポイントです。

条件付き年会費無料のゴールドカードのメリット3.

充実した海外旅行保険

条件付き年会費無料のゴールドカードのメリット3つ目は、条件付き年会費無料のゴールドカードの特典である、海外保険旅行の付帯サービスです。条件付き年会費無料のゴールドカードには、一般クレジットカードよりも手厚い海外旅行保険が付帯していることが多い点は非常におすすめのメリットポイントです。

-

「年会費無料のおすすめ法人クレジットカード」編集部

特に、海外旅行や海外出張が多い方には、万が一の際の安心感が違います。

永年年会費無料の一般クレジットカードと条件付き年会費無料のゴールドカードの比較

年会費が永年年会費無料の一般クレジットカードと、条件付き年会費無料のクレジットカードであるゴールドカード、どちらを選ぶべきか迷う方も多いでしょう。ここでは、それぞれのクレジットカードの特徴を比較し、自分に合った年会費無料のクレジットカードの選び方を解説していきたいと思います。

年間のクレジットカード利用額が100万円未満なら

一般クレジットカード

毎月の利用額が8万円を超えない方は、年会費が永年年会費無料の一般クレジットカードがおすすめです。ゴールドカードと比べて特典やサービスは少ないですが、クレジットカードの年会費がかからない分、総合的に見て永年年会費無料の一般クレジットカードがお得でおすすめです。

気をつけておきたい注意点

クレジットカードの利用額が少ない場合、ゴールドカードの年会費を支払うことで逆に損をすることもあるので、この点は注意されることをおすすすめします。

おすすめ参考記事:【ゴールドカードおすすめ比較】ゴールドカードのお得さで選ぶ!サービス充実の「おすすめゴールドカード」はコレ!

年間のクレジットカード利用額が100万円を超えるなら

条件付き年会費無料のゴールドカード

毎月の利用額が8万円を超える方は、条件付きで年会費無料になるクレジットカードのゴールドカードを検討しましょう。クレジットカードの利用額が多いほどポイント還元率が高くなり、さらにボーナスポイントを受け取れる条件付きで年会費無料のゴールドカードもあります。これにより、一般クレジットカードよりも多くのポイントを獲得できるため、クレジットカードの利用頻度が高い方には非常におすすめです。

条件付き年会費無料ゴールドカードを選ぶ際のポイント

条件付き年会費無料のクレジットカードであるゴールドカードを選ぶ際には、以下のポイントを考慮すると良いでしょう。

条件付き年会費無料ゴールドカード選ぶポイント1.

自分のライフスタイルに合った特典を選ぶ

条件付き年会費無料のクレジットカードであるゴールドカードを選ぶ1つ目のポイントは、何より自分のライフスタイルに焦点をあてて選ぶことがおすすめです。ゴールドカードの特典はクレジットカードによってさまざまです。クレジットカードの付帯特典である空港ラウンジの無料利用や、特定の店舗での優待割引など、自分のライフスタイルに合った特典が含まれているクレジットカードであるかどうかのポイントを最重要視して比較検討されることが選ぶ際のおすすめポイントです。

条件付き年会費無料ゴールドカード選ぶポイント2.

ポイント還元率を重視する

条件付き年会費無料のクレジットカードであるゴールドカードを選ぶ2つ目のポイントは、ポイント還元率にポイントを絞る選び方もおすすめです。クレジットカードのポイント還元率は、クレジットカードを選ぶ上で重要な要素の一つです。特に、日常の支払いをすべてクレジットカードで行う方は、ポイント還元率の高いクレジットカードを選ぶことで、より多くのポイントを効率的に貯めることができるのでおすすめです。

「年会費無料のおすすめ法人クレジットカード」編集部

ゴールドカードを検討している方は「年会費無料」だけでなく、「年会費が安い」ゴールドカードも選択肢の1つとして考えても良いかもしれません。以下の記事では、年会費が安いゴールドカードについて分かりやすくまとめているので、なるべく年会費を抑えてゴールドカードを作成したい方は、参考にしてみてください。

合わせて読みたい「年会費が安いゴールドカードのおすすめ」に関するおすすめ記事

年会費が安いゴールドカードのおすすめ8選|メリットと特徴も解説

条件付き年会費無料ゴールドカード選ぶポイント3.

年会費無料の条件を確認する

条件付き年会費無料のクレジットカードであるゴールドカードを選ぶ3つ目のポイントは、クレジットカードの年会費無料の条件をクリアできるかどうかのポイントで選ぶこともおすすめです。条件条件付き年会費無料のゴールドカードを選ぶ際には、その年会費無料になる条件が自分にとって無理なく達成できないものであれば、年会費のコストがかかるためおすすめできません。例えば、年間利用額が50万円や100万円など、自分の年間利用額と照らし合わせて選ぶことをおすすめします。

条件付き年会費無料ゴールドカード選ぶポイント4.

付帯保険の内容をチェックする

条件付き年会費無料のクレジットカードであるゴールドカードを選ぶ4つ目のポイントは、ゴールドカード特有の付帯サービスである特典の内容に着目することも選ぶ上でとても大切なおすすめポイントです。海外旅行や出張が多い方は、ゴールドカードに付帯されている保険の内容が見合っていないものであればわざわざゴールドカードを利用する必要がない可能性もあります。補償額や補償内容をしっかりと確認し、自分のニーズに合った年会費無料のクレジットカードを選ぶことをおすすめします。

年会費無料のおすすめクレジットカードの中でも、条件付き年会費無料のゴールドカードは一段階上のサービスと特典が魅力です。条件付きで年会費無料になるゴールドカードは、年間のクレジットカード利用額が多い方にとって非常にお得でおすすめの選択肢です。自分のライフスタイルやニーズに合った条件付き年会費無料ゴールドカードを選び、賢くクレジットカード利用することで、より充実したカードライフを楽しみましょう。

-

「年会費無料のおすすめ法人クレジットカード」編集部

次項では、条件付き永年年会費無料クレジットカードのおすすめを詳細に解説していきます。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料カード一覧 人気ランキング|クレジットカード比較-価格.com

年会費無料おすすめクレジットカード-条件付き永年年会費無料-

条件付き永年年会費無料のクレジットカードおすすめ2選

年会費無料のクレジットカードは、多くの人にとって魅力的でおすすめの選択肢です。前項でも解説したとおり、中には年会費無料になる条件付きゴールドカードも存在します。これら条件付き永年年会費無料クレジットカードのゴールドカードは一般的な年会費無料のクレジットカードよりもさらに豪華な特典が豊富です。ここでは、条件付きで年会費が永年年会費無料になるおすすめのクレジットカードを二つ詳しく解説します。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料のおすすめクレジットカード一覧!メリットや初年度無料の意味について解説

条件付き永年年会費無料のクレジットカードおすすめ①

セゾンゴールドプレミアムカード

条件付き永年年会費無料おすすめ1つ目は、セゾンゴールドプレミアムカードです。セゾンゴールドプレミアムカードは、ゴールドカードならではの多彩な特典が充実しているリッチな一枚です。通常の年会費は11,000円(税込)ですが、年間100万円以上の利用で翌年以降の年会費が永年年会費無料となるため、条件をクリアすることで非常にお得に利用できます。月に平均して8万4千円利用する方なら、実質年会費無料で豪華な特典を享受できます。

セゾンゴールドプレミアムの主な特典

①映画料金1,000円

TOHOシネマズをはじめとする主要映画館で映画が1,000円で楽しめる点が非常におすすめです。また、全国140万件以上の優待が利用可能です。

②ポイント高還元

コンビニやカフェ、マクドナルドでの利用で最大5.5%のポイント還元が受けられる点もおすすめポイントです。年間利用金額に応じて還元率がアップするのが魅力です。

③空港ラウンジ無料利用

国内外の空港ラウンジを無料で利用でき、旅行傷害保険も付帯している点もおすすめです。これにより、快適な旅行が楽しめます。

④ボーナスポイント進呈

年間利用額が50万円を超えるごとにボーナスポイントが付与されます。頻繁にカードを利用する方には大きなメリットとなるためおすすめです。

⑤メタルサーフェスデザイン

ゴールドの輝きと金属の質感を表現した上質なデザインが採用されているため、ステータス感を演出できる点がおすすめです。

基本情報

| カード名 | セゾンゴールドプレミアムカード |

|---|---|

| 国際ブランド | Visa, JCB, AMERICAN EXPRESS |

| 年会費 | 11,000円(税込)、 年間100万円以上の利用で翌年以降永久無料 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.5%(最大5.5%) |

| 電子マネー | Apple Pay, Google Pay, QUICPay, ID, Suica, PASMO |

| 保険 | 海外・国内旅行傷害保険 |

| 申し込み対象 | 18歳以上 |

セゾンゴールドプレミアムカードは、日常的に利用することで多くの特典を受けられ、特に旅行や映画、コンビニ利用が多い方には非常におすすめです。時期によっては入会特典も提供されているので、ぜひこの機会に検討してみてください。

条件付き永年年会費無料のクレジットカードおすすめ②

JQ CARDセゾンGOLD

条件付き永年年会費無料おすすめ2つ目は、JQ CARDセゾンGOLDです。JQ CARDセゾンGOLDは、JRキューポが貯まる人気クレジットカード「JQ CARDセゾン」の上位グレードとして登場しました。年会費は11,000円(税込)ですが、年間50万円以上の利用で翌年以降の年会費が永年年会費無料になるおすすめの条件付き永年年会費無料のクレジットカードです。デザインも伝統工芸「大川組子」をモチーフにしたこだわりもおすすめポイントの条件付き永年年会費無料クレジットカードです。

JQ CARDセゾンGOLDの主な特典

①SUGOCAオートチャージ

SUGOCAオートチャージが可能で、JRキューポもたまるためおすすめです。

②ポイント高還元

ローソンやセブン-イレブンなどのコンビニやディズニープラス、ABEMAなどのサブスクリプションでポイントが5倍、つまり2.5%の還元が受けられる点は特におすすめポイントです。

③空港ラウンジ無料利用

国内外の空港ラウンジが無料で利用でき、旅行傷害保険も付帯していますので非常におすすめです。

④ボーナスポイント進呈

年間利用額が50万円を超えるごとにボーナスポイントが付与されるのでおすすめです。

⑤JR九州グループの特典

JR博多シティや各地のアミュプラザでのお得な特典が多数用意されている点もおすすめポイントです。

基本情報

・国際ブランド: Visa, AMERICAN EXPRESS

・年会費: 11,000円(税込)、年間50万円以上の利用で翌年以降永久無料

・ETCカード年会費: 無料

・ポイント還元率: 0.5%(最大2.5%)

・電子マネー: Apple Pay, Google Pay, QUICPay, ID, SUGOCA

・保険: 海外・国内旅行傷害保険

・申し込み対象: 18歳以上

JQ CARDセゾンGOLDは、特にJR九州のサービスを利用する方にとって非常に魅力的な条件付き永年年会費無料クレジットカードです。旅行好きの方やコンビニ・サブスクリプションをよく利用する方におすすめの条件付き永年年会費無料クレジットカードです。

年会費無料のクレジットカードについては、以下の記事でも解説されているので、もっと多くの選択肢から自分に合った「年会費無料のクレジットカード」を探したいという方は、あわせて参考にしてみてください。

年会費無料のクレジットカードに関するおすすめ記事

条件付き永年年会費無料のクレジットカード その他おすすめ

条件付き年会費無料のクレジットカードについてその他おすすめをご紹介させていただきます。

条件付き年会費無料ゴールドカードおすすめ①

楽天ゴールドカード

条件付き年会費無料ゴールドカードおすすめの1つ目は、楽天ゴールドカードです。楽天ゴールドカードは、年間2,200円(税込)の年会費がかかりますが、年間100万円以上の利用で年会費無料(実質年会費無料)になります。楽天市場でのクレジットカード利用ではポイント還元率が3倍になるため、楽天ユーザーには非常におすすめの条件付き年会費無料のゴールドカードです。また、国内外の旅行保険や空港ラウンジの利用も付帯されている点もおすすめです。

条件付き年会費無料ゴールドカードおすすめ②

エポスゴールドカード

条件付き年会費無料ゴールドカードおすすめの2つ目は、エポスゴールドカードです。エポスゴールドカードは、年間利用額が50万円以上で年会費無料になります。国内外での旅行保険が自動付帯されており、ゴールドカードならではの優待特典も充実しています。特に、エポスカードの提携店での優待割引が多いため、普段からエポスカードを利用している方には非常にお得でおすすめの条件付き年会費無料ゴールドカードです。

条件付き年会費無料ゴールドカードおすすめ③

JCBゴールドカード

条件付き年会費無料ゴールドカードおすすめの3つ目は、JCBゴールドカードです。JCBゴールドカードは、年間利用額が100万円以上で翌年、年会費無料になります。国内外の旅行保険や、空港ラウンジの利用など、ゴールドカードならではの特典が充実しており、特に国内での利用に強い条件付き年会費無料ゴールドカードとしておすすめです。

年会費無料のクレジットカードを探している方にとって、条件付きで年会費が永年年会費無料になるクレジットカードのゴールドカードは非常に魅力的でおすすめの選択肢です。

年会費無料のおすすめゴールドカードの1つである「JCBゴールドカード」について、より詳しく知りたい方は以下の記事も参考にしてみてください。

合わせて読みたい「年会費無料のゴールドカード JCBゴールドカード」に関するおすすめ記事

JCBゴールドカードは年会費無料?JCBゴールドカードのメリットとおすすめの理由

-

「年会費無料のおすすめ法人クレジットカード」編集部

セゾンゴールドプレミアムカードやJQ CARDセゾンGOLDは、その特典の豊富さや利便性から、特におすすめできる条件付き永年年会費無料クレジットカードです。

それぞれ期間限定の入会特典も充実しているので、この機会にぜひ公式サイトをご覧になり年会費無料のクレジットカードのお申し込みを検討してみてください。メインのクレジットカードとして、年会費無料のクレジットカード利用を検討されることで、日常生活において多くのメリットを享受できるでしょう。どの年会費無料のクレジットカードが自分に合っているか、最適な年会費無料のクレジットカードを選ぶために慎重に選択されることをおすすめします。条件付き永年年会費無料クレジットカードを賢く利用し、さらにお得なクレジットカードライフを送っていただけることをこころより祈っています。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料 クレジットカード おすすめ 最強14選

年会費無料のクレジットカード-Q&A-

ここでは、年会費無料のクレジットカードに関するよくある質問にお答えします。年会費無料のクレジットカードに興味を持つ多くの方々の疑問を解消し、最適なカード選びに役立てていただければ幸いです。

Q. なぜ年会費無料でクレジットカードが利用できるのでしょうか?

A. 年会費無料のクレジットカードが存在するのは、キャッシング、リボ払い、分割払いの手数料や、カードを利用可能な店舗からの手数料収入があるためです。クレジットカード会社は、これらの手数料収入で大きな利益を得ており、クレジットカードの年会費を徴収しなくても運営が成り立つ仕組みになっています。例えば、クレジットカード利用者がキャッシングやリボ払いを利用すると、その金額に応じて手数料が発生します。また、クレジットカードが利用可能な店舗(カード加盟店)からも手数料を取っており、これらの収入源がクレジットカード会社の利益を支えています。

Q. 年会費無料のクレジットカードを持つことで他に費用はかかりますか?

A. 年会費無料のクレジットカードを利用する際、基本的には年会費以外の費用は発生しません。しかし、ETCカードや家族カードを追加で発行する場合には、別途手数料や年会費がかかることがあります。例えば、ETCカードの年会費や発行手数料が必要な場合や、家族カードの年会費がかかるケースがあります。これらの追加カードを発行する際には、事前に詳細を確認することが重要です。

Q. 年会費無料かつポイント還元率が高いおすすめのクレジットカードはありますか?

A. 年会費無料でありながら、ポイント還元率が高いクレジットカードとしておすすめなのが「三井住友カード(NL)」と「JCB CARD W」です。三井住友カード(NL)は、セブンイレブンやマクドナルドなどの対象店舗でスマホのタッチ決済を利用すると、最大18.0%のポイント還元が受けられます。一方、JCB CARD Wは、Amazonやセブンイレブン、スターバックスなどのパートナー店舗で利用すれば、最大21倍のポイント還元があり、非常にお得です。他にも、利用条件によって高い還元率を誇るクレジットカードが多数存在しますので、自分のライフスタイルに合ったクレジットカードを探してみてください。

Q. 旅行保険が付帯している年会費無料のクレジットカードはありますか?

A. 年会費無料で旅行保険が付帯しているクレジットカードとして「エポスカード」があります。エポスカードを利用して旅行代金を支払うと、最高3,000万円の海外旅行傷害保険が適用されます。この保険には、障害死亡や後遺障害に対する補償が含まれ、治療費に対しても最大270万円の補償が提供されます。

-

「年会費無料のおすすめ法人クレジットカード」編集部

海外旅行が多い方や、学生の語学留学、仕事で海外に行く機会が多い方におすすめです。

Q. 年会費無料のクレジットカードにはどんなデメリットがありますか?

A. 年会費無料のクレジットカードにはいくつかのデメリットがあります。まず、有料のクレジットカードに比べて、付帯する保険が少ないことが多いです。また、利用限度額が低めに設定されている場合もあります。さらに、一部のクレジットカードではポイント還元率が変わることがあるため、事前に確認しておくことが重要です。これらの点を踏まえ、自分のニーズに合ったクレジットカードを選ぶことが大切です。

Q. 年会費無料のクレジットカードでも分割払いは可能ですか?

A. 年会費無料のクレジットカードでも分割払いが可能です。ただし、すべてのクレジットカードが分割払いに対応しているわけではありません。クレジットカード会社によっては分割払いに対応していない場合もあるため、事前に確認しておくことが重要です。分割払いを利用したい場合は、その機能があるクレジットカードを選ぶようにしましょう。

Q. 年会費無料のクレジットカードでもクレジットスコアは上がりますか?

A. 年会費無料のクレジットカードでも、適切に利用すればクレジットスコアを上げることが可能です。クレジットスコアは、個人の信用度を数値化したもので、支払いの遅延や滞納がないこと、利用限度額を超えないこと、長期間にわたりクレジットカードを利用し続けることが重要です。

-

「年会費無料のおすすめ法人クレジットカード」編集部

これらを守ることで、年会費無料のクレジットカードでもクレジットスコアを上げることができます。

Q. 年会費以外にカード発行手数料や入会金などの料金はかかりますか?

A. 基本的に、クレジットカードを所有する際には年会費以外の維持コストはかかりません。クレジットカード本体に入会金や発行手数料は原則かかりませんが、追加カードとしてETCカードや家族カードを発行する場合には、新規発行手数料がかかることがあります。これらの追加クレジットカードを発行する際には、事前に詳細を確認するようにしましょう。家族カードやETCカードの年会費や発行手数料がかかる場合もあるため、条件をよく確認してください。

Q. 年会費無料のクレジットカードで年会費を突然請求されることはない?

A. 年会費無料のクレジットカードが年会費を突然請求することはありませんが、クレジットカード会社が年会費無料サービスを終了する場合には年会費を請求される可能性があります。ただし、こうした場合には事前にクレジットカード会社から連絡が入るため、突然請求されることはありません。安心してクレジットカードを利用するためには、年会費が「完全年会費無料」または「永年年会費無料」のクレジットカードを選ぶことをおすすめします。クレジットカードの年会費が初年度のみ年会費無料の場合や、一定の条件を満たすことで年会費無料になる場合もあるため、契約時に詳細を確認することが重要です。

以上が、年会費無料のクレジットカードに関するよくある質問とその回答です。クレジットカード選びにおいては、自分の利用目的やライフスタイルに合ったクレジットカードを見つけることが大切です。年会費無料で多くの特典が得られるクレジットカードを賢く選び、日常生活をより豊かにしていきましょう。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料クレジットカードおすすめ14選!目的別にお得なカードを厳選紹介

まとめ

今回は、年会費無料のクレジットカードおすすめの中から厳選した16選と、条件付き永年年会費無料クレジットカードについても徹底解説してきましたがいかがでしたでしょうか。年会費無料のクレジットカードは、その便利さと経済的なメリットから、多くの人におすすめの選択肢です。この記事で紹介したように、年会費無料のクレジットカードでも豊富な特典や高いポイント還元率、さらには旅行保険やショッピング補償など、さまざまなサービスが提供されています。

特におすすめなのが、利用する頻度が高い店舗でお得にポイントが貯められる年会費無料のクレジットカードです。たとえば、三井住友カード(NL)やJCB CARD Wなどは、高いポイント還元率を誇り、日常の買い物がさらに楽しくなります。また、旅行好きの方には、エポスカードのように旅行保険が付帯している年会費無料のクレジットカードがおすすめです。これらの年会費無料のクレジットカードは、旅行先での安心を提供するだけでなく、万が一のトラブルにも備えることができます。

年会費無料のクレジットカードを選ぶ際には、自分のライフスタイルや利用シーンに合った年会費無料のクレジットカードを見つけることが重要です。普段の買い物で利用する店舗やサービスを基準に、最適なクレジットカードを選ぶことをおすすめします。また、家族カードやETCカードの追加発行が無料であるかどうか、付帯する保険の内容や利用限度額も確認しておくと、より満足度の高い選択ができるのでおすすめです。

最後に、年会費無料だからといって軽視せず、信頼性のあるクレジットカード会社の年会費無料のクレジットカードを選ぶことが大切です。大手の信頼できるクレジットカード会社が提供する年会費無料のクレジットカードは、サービスの質が高く、利用者にとって非常にメリットがありおすすめです。年会費無料のクレジットカードを上手に活用し、賢くお得に生活を楽しんでください。この記事が、あなたにとって最適なクレジットカードを見つける手助けになれば幸いです。

年会費無料のおすすめ法人クレジットカードに関するおすすめ記事

年会費無料の法人クレジットカードに関して、以下のサイトも参考になるでしょう。

年会費無料のクレジットカード厳選16枚を一挙紹介!数ある中から自分にピッタリの選び方を解説!