法人カードおすすめ7選|スタートアップにおすすめな法人カード徹底解説!

監修:

お役立ちコラム編集部

企業の経営者であれば法人カードの導入をまず検討されると思います。特に会社設立前後では何かと費用も発生します。現金での経費処理はとても煩雑になり、無駄な間接コストが生じるため法人カードの用意がおすすめされています。法人カードがあれば、経理処理もスムーズになり、あるとないとでは無駄な間接コストに大きな差が出ます。

一方、設立して間もないスタートアップ企業の経営者は法人カードを持てるのでしょうか。また、スタートアップの経営者が法人カードを持てるとしたら、どんな法人カードがおすすめなのか、そもそもスタートアップ企業には法人カードは必須なのか、この記事は「スタートアップ企業」に焦点をあて、スタートアップにおすすめな法人カードについて徹底解説していきます。

法人を設立直後で法人カードをお探しの方は、以下の記事もあわせて参考にしてみてください。

合わせて読みたい「設立直後に作れる法人カード」に関するおすすめ記事

スタートアップをはじめ、設立直後でも作れる法人カードを徹底解説

目次

おすすめ法人カード7選

| カード名 | 三井住友ビジネスカード ビジネスオーナーズ |

UPSIDERカード | アメックスビジネスゴールド | セゾンプラチナ・ビジネス・アメックス | JCB Biz ONE | JCB Biz ONE ゴールド |

ラグジュアリーカード ブラック |

アメックスビジネスプラチナ | ダイナースクラブ ビジネスカード |

|---|---|---|---|---|---|---|---|---|---|

| カード 券面 |

|

|

|

|

|

|

|

|

|

| 年会費 (税込) |

永年無料 | 無料 | 49,500円 | 初年度無料 (2年目以降は33,000円) |

永年無料 | 初年度無料 2年目以降5,500円 ※前年度100万円以上で無料 |

110,000円 | 165,000円 | 33,000円(税込) |

| ポイント 還元率 |

0.5%~1.5% | 1.0~1.5% | 1.0%~3.0% | 基本0.5%(最大1.0%) | 1.0~10.5% | 1.0~10.5% | 1.25% | 1.0%~3.0% | 0.4~1.0% |

| 国際 ブランド |

Visa、Mastercard | Visa | アメリカン・エキスプレス | アメリカン・エキスプレス | JCB | JCB | Mastercard® | アメリカン・エキスプレス | Diners Club |

| 発行 スピード |

最短3営業日 | 最短即日 | 約5週間 | 最短3営業日 | 通常2~3週間 ※個人名義口座でオンライン口座設定の場合は 通常1週間程度の可能性あり |

通常2~3週間 ※個人名義口座でオンライン口座設定の場合は 通常1週間程度の可能性あり |

最短5営業日 | 約5週間 | 2〜3週間 |

| おすすめ ポイント |

・年会費が永年無料、 会社設立時に持っておきたい法人カード! ・ポイント還元率が最大1.5%! ・決算書/登記簿謄本が不要 |

・年会費、発行手数料がすべて無料! 追加カード無制限 ・還元率は1~1.5%!毎月利用額から 自動キャッシュバック ・不正利用時の補償は 2,000万円までの高額補償 ・最大20,000円分ポイントプレゼント 入会キャンペーン実施中(本メディア限定) |

・会社設立後すぐにでも申し込み可能 メタル製ゴールドカード ・ポイント還元率1%、最大マイル還元率3% ・利用条件達成で合計180,000ポイント獲得可能 (年会費3年分相当*1) |

・初年度年会費無料、 年会費2.2万円(税込)のプラチナカード! ・ANAマイル還元率、JALマイル還元率が高い! ・追加カードを最大4枚まで 無料発行、ETCカードも |

・年会費無料&無条件で還元率1%! 最大10.5%還元も ・個人事業主やフリーランスにおすすめ ※審査必要書類は運転免許証や マイナンバーカード等の 本人確認書類のみ |

・年会費無料&無条件で還元率1%! 最大10.5%還元も ・個人事業主やフリーランスにおすすめ ※審査必要書類は運転免許証や マイナンバーカード等の 本人確認書類のみ |

・納税でもポイント還元率1.25%! マイル還元率0.75%! ・初年度年会費の 全額返金保証付き |

・メタル製チタンの アメックス最高ステータス法人カード ・ポイント無期限・ポイント還元率最大3% |

・ANAマイル還元率1%! カード利用枠に一律の制限なし! ・登記簿謄本、決算書の提出不要! 必要書類は代表者の本人確認資料のみ |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

【スタートアップおすすめ法人カード】-法人カードおすすめ7選-

スタートアップにおすすめの法人カード7選

スタートアップ企業が法人カードを選ぶ際、数多くの選択肢が存在しますが、それぞれの法人カードには特有のメリットとデメリットが存在します。

ここでは、特にスタートアップ企業におすすめの法人カードを6つピックアップし、それぞれおすすめの特長や注意点について詳しく紹介します。スタートアップにとって最適な法人カードを選ぶ手助けになれば幸いです。

スタートアップにおすすめの法人カード1.

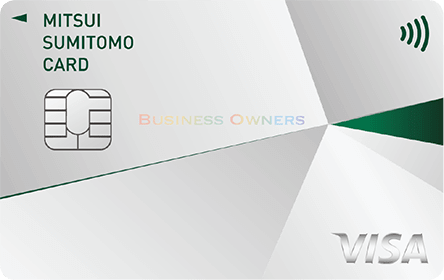

三井住友カード ビジネスオーナーズ

スタートアップにおすすめの法人カードの1つ目は「三井住友カード ビジネスオーナーズ」です。

「三井住友カード ビジネスオーナーズ」は、個人事業主や中小企業の方におすすめの法人カードです。このおすすめ法人カードは、利用可能枠が最大500万円と大きな利用枠があり(所定の審査あり)、追加カードも年会費無料で18枚まで発行可能な点もおすすめです。

三井住友カード ビジネスオーナーズの基本情報

| カード名 | 三井住友カード ビジネスオーナーズ |

|---|---|

| 券面 |  |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% (対象の三井住友カードと2枚持ちで最大1.5%) |

| 追加カード | 年会費無料、発行可能枚数は18枚まで |

| ETCカード | 年会費無料 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料。 利用がない場合は550円(税込)の年会費が発生 |

| 申込条件 | 満18歳以上の法人代表者、個人事業主の方 |

| 国際ブランド | Visa、Mastercard |

| 利用限度額 | 最大500万円(所定の審査あり) |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 会計ソフト連携 | freee会計、マネーフォワード、弥生会計 |

| マイル還元率 | 0.3%(ANAマイル) |

三井住友カード ビジネスオーナーズの魅力

このおすすめ法人カードの大きな特徴は、何といっても年会費が永年無料であることです。年会費を気にせずにポイント還元を受けられるため、経費削減効果を最大限に引き出せるポイントがおすすめです。

また、追加カードも無料で最大18枚まで発行可能なため、複数の従業員が法人カードを利用する場合にも非常に便利でおすすめです。

特に注目すべきは、対象の三井住友カードとの2枚持ちで、ポイント還元率が最大1.5%まで上がる点もおすすめポイントです。一般的な法人カードの還元率は0.5%前後が多いため、1.5%という還元率は高く、経費削減に直結する点もおすすめの法人カードです。

例えば、ETCカードの利用や特定の加盟店での支払い時に、この還元率を適用することが可能です。

三井住友カード ビジネスオーナーズの付帯特典

三井住友カード ビジネスオーナーズには、便利な付帯特典が数多く用意されています。

- 選べる無料保険: 通常は旅行傷害保険が付帯していますが、これをライフスタイルに合わせて「個人賠償責任保険」「入院保険」「携行品損害保険」などに変更することができます。これにより、ビジネスニーズに合わせた保険選択が可能です。

- 請求書払い代行サービス: 請求書の支払いを法人カード決済にすることで、支払い期限を延長できるサービスです。取引先が法人カード決済を受け付けていなくても、三井住友カードが支払いを代行してくれるため、キャッシュフローの改善に役立ちます。

- ポイントUPモール: 専用サイトを経由してネットショッピングを行うと、通常よりも多くのポイントが還元されます。これにより、日常の業務用品や備品の購入時にさらにお得にポイントを貯めることができます。

三井住友カード ビジネスオーナーズのデメリット

もちろん、三井住友カード ビジネスオーナーズには注意すべきポイントもあります。まず、国内旅行傷害保険やショッピング保険が付帯されていない点です。これらの保険が必要な場合は、他の法人カードと併用するか、別途保険に加入する必要があります。また、カード番号や有効期限はスマホアプリでしか確認できないため、アプリのダウンロードが必須です。

さらに、個人カードを持っている場合、利用限度額が合算される点にも注意が必要です。これは、個人カードと法人カードの利用枠が一体化するため、個人の利用枠を圧迫する可能性があるからです。

お役立ちコラム編集部

三井住友カード ビジネスオーナーズをより詳しく知りたい方は、以下の記事も参考にしてみてください。以下の記事では、三井住友カード ビジネスオーナーズの評判についても解説しているので、迷われている方は必見です!

「三井住友カード ビジネスオーナーズ」は、ポイント還元率や年会費の面で非常に魅力的なおすすめ法人カードです。特に、スタートアップにとっては、経費削減を目的としたおすすめ法人カードとして最適な選択肢の一つとなるでしょう。ポイントを賢く活用し、ビジネスのコスト削減に貢献できるこの法人カードを、ぜひ検討してみてください。

スタートアップにおすすめの法人カード2.

UPSIDER法人カード

おすすめポイント

・最短即日利用開始可能なスピード審査

・発行手数料や発行枚数制限がなく、年会費無料

・カード別に利用先・上限額の設定が可能で、不正利用対策がしやすい

UPSIDER[PR]

年会費・発行手数料がすべて無料で、ポイント還元率1〜1.5%!不正利用時の補償は2,000万円までの高額補償で安心。一部メディア限定での最大20,000円分ポイントプレゼントの新規入会キャンペーン実施中!本メディアからお申し込みがお得!

特長

UPSIDER法人カードは、スタートアップやベンチャー企業に特におすすめのカードで、最短即日で利用開始できるスピード審査がおすすめの魅力です。

UPSIDER法人カードの審査について不安のある方は、こちらの記事(UPSIDER法人カードは審査落ちする?審査落ちの要因や対策を解説)もあわせて確認しておきましょう。

上記の記事では、UPSDIER法人カードの審査をはじめ、審査落ちについても解説しているので、これからUPSIDER法人カードを作成される方は必見です。

リアルカード・バーチャルカードともに枚数制限なく年会費無料で発行可能で、最大10億円の限度額まで引き上げることができます。

発行した全てのカードの決済データをリアルタイムで確認できるため、経費管理が非常に便利です。また、カード別に利用先・上限額の設定ができ、不正利用対策も可能です。

UPSIDER公式サイトで申し込む

※一部メディア限定での最大20,000円分ポイントプレゼントの新規入会キャンペーン実施中!本メディアからお申し込みがお得!

デメリット

・ポイントを他のポイントに変換できない

・国内・海外旅行傷害保険とショッピング保険が付帯していない

・ETCカードの発行ができない

注意点

貯めたポイントを他のポイントに変換できない点や、国内・海外旅行傷害保険やショッピング保険がない点がデメリットです。また、法人以外の個人事業主ではカードの発行ができないことも留意することをおすすめします。

UPSIDER公式サイトで申し込む

※一部メディア限定での最大20,000円分ポイントプレゼントの新規入会キャンペーン実施中!本メディアからお申し込みがお得!

UPSIDERの法人カードを検討されている方は、以下の記事もあわせてお読みください。以下の記事では、UPSIDER法人カードについて、分かりやすく解説しています。

合わせて読みたい「UPSIDER法人カード」に関するおすすめ記事

UPSIDER法人カードのメリット・デメリットとは?徹底解説!

スタートアップにおすすめの法人カード3.

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

おすすめポイント

・初年度年会費無料(2年目以降:33,000円)でプラチナカードを持てる

・年200万円以上の利用で次年度の年会費が半額に

・高いマイル還元率

・空港ラウンジを無料で利用できるプライオリティ・パスに無料で登録可能

・充実した保険内容

特長

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、年会費33,000円でプラチナカードの特典を享受できる点が魅力で、マイルの還元率も高いです。

空港ラウンジを無料で使えるプライオリティ・パスに無料で登録でき、充実した保険が受けられます。

デメリット

・2年目以降、年会費が33,000円かかる

・ステータス性を強く求める場合、他のプラチナカードに比べて見劣りすることがある

注意点

2年目以降、年会費が33,000円かかるため、利用額に応じたコストパフォーマンスを考慮する必要があります。また、ステータスを強く気にする場合、他の高ステータスカードと比較してステータス性が高くないことも考慮されることをおすすすめします。

スタートアップにおすすめの法人カード4.

JCB法人カード

おすすめポイント

・ETCカードを複数枚無料で発行可能

・請求書支払いサービスが利用でき、カード払いに対応していない取引先への支払いも可能

・初年度年会費無料、2年目以降も安価な年会費

・サイバーリスク保険が最大50万円

・豊富な種類の会計ソフトと連携可能

特長

JCB法人カードは、初年度年会費が無料で、複数枚のETCカードを無料で発行できます。請求書支払いサービスが利用できるため、カード払いに対応していない取引先への支払いも可能です。

また、サイバーリスク保険が最大50万円までカバーされ、豊富な種類の会計ソフトと連携できる点もスタートアップにおすすめの魅力です。

デメリット

・国内の買い物にはショッピング保険が付帯していない

・分割払いができないため、注意が必要

・利用限度額が大きくない

注意点

国内の買い物にはショッピング保険が付かないため、国内での高価な買い物には注意が必要です。また、分割払いができないため、その点も念頭に置いておくことをおすすめします。

利用限度額が大きくないため、大きな支払いには向かないかもしれません。

スタートアップにおすすめの法人カード「JBC法人カード」に関するおすすめ記事

JCB法人カードのメリットとは?種類別のおすすめポイントや審査について徹底解説

また、審査基準についてもあわせて解説しているの、JBC法人カードを少しでも検討している方におすすめの記事です。

スタートアップにおすすめの法人カード5.

freeeカード Unlimited

おすすめポイント

・年会費が永年無料で、追加カードも最大10枚まで発行可能

・月締めできる明細連携や外貨取扱手数料が無料

・会計ソフト「freee会計」との連携が可能

・利用明細が最短で当日中に反映され、経理や会計業務を効率化

・追加カードごとにWEBから利用停止や上限額設定が可能

特徴

freeeカード Unlimitedは、スタートアップや設立直後の企業に特におすすめです。決算書や代表者保証が不要で申し込め、最大1億円の利用限度額を実現しています。広告宣伝費や設備投資など、事業投資に余裕を持って利用することができます。

デメリット

・アメックスやJCBブランドが選べない

・freee会計の動機が必要

・従業員20名以下の法人は対象外

注意点

freeeカード Unlimitedは、申し込み手続きの手間や、利用できるブランドの制限、従業員数による制約、freee会計の利用が必須である点などが注意点として挙げられます。

特に、設立したてのスタートアップ企業は、従業員20名以下の場合が多いため、起業まもないスタートアップ企業にはおすすめできない場合があります。

また、他の会計ソフトを使用している企業にとっては、freeeカード Unlimitedの利用が困難な場合があります。

法人カードに関する参考記事:「法人カードの選び方は?中小企業や個人事業主におすすめの最強法人カードも紹介」

-

お役立ちコラム編集部

テキストテキストfreeeカード Unlimitedの特徴やメリット・デメリットについては、以下の記事でも解説されています。スタートアップを経営していて、freeeカード Unlimitedを少しでも検討されている方は、ぜひあわせてご覧ください。

スタートアップにおすすめの法人カード「freeeカード Unlimited」に関する記事

スタートアップにおすすめの法人カード6.

ライフカードビジネスライトプラス スタンダード

おすすめポイント

・年会費が永年無料で、追加カードも3枚まで発行可能

・ETCカードを基本カード1枚につき1枚発行できる

・ホテル、旅館、ジム、映画館などで優待を受けられる

・提携弁護士による1時間無料法律相談

特長

ライフカードビジネスライトプラス スタンダードは、年会費が永年無料であり、追加カードも3枚まで発行できるのが大きな魅力です。また、ETCカードも基本カード1枚につき1枚発行可能で、ホテルや旅館、ジム、映画館などで豊富な優待が受けられます。

さらに、タイムズカーの会員カード発行手数料が無料で、提携弁護士に1時間無料で法律相談ができるのも便利です。特に、スタートアップにとって初期費用を抑えながら多くのメリットを享受できる点がおすすめです。

デメリット

・国内・海外旅行傷害保険とショッピング保険が付帯していない

・付帯サービスに魅力を感じない場合、他のカードと比べてメリットが少ない

注意点

一方で、国内・海外旅行傷害保険やショッピング保険がないため、旅行や高価な買い物をする際には不安が残ります。付帯サービスに魅力を感じない場合、他の法人カードと比べてメリットが少ないことも考慮する必要があります。

スタートアップにおすすめの法人カードの1枚である「ライフカードビジネスライトプラス」については、以下の記事でも詳しく解説しています。ライフカードビジネスライトプラスの法人カードについてより詳しく知りたい方は、以下の記事もあわせて参考にしてみてください。

スタートアップにおすすめの「ライフカードビジネスライトプラス」に関するおすすめ記事

スタートアップにおすすめの法人カード7.

ダイナースクラブ ビジネスカード

次にスタートアップにおすすめの法人カードの7つ目として、「ダイナースクラブ ビジネスカード」について詳しく解説していきます。ダイナースクラブ ビジネスカードについては、以下の記事でも詳しく解説しているので、あわせて参考にしてみてください。

合わせて読みたい「ダイナースクラブ ビジネスカード」に関するおすすめ記事

ダイナースクラブ ビジネスカードの特典やおすすめのポイントについて解説

おすすめポイント

・追加カード2枚まで年会費無料

・6名以上の予約で2名分無料になる「エグゼクティブ ダイニング」

・予約困難店の予約代行サービス

・自動付帯の海外旅行保険が最高1億円

・高いステータス性

特長

ダイナースクラブ ビジネスカードは、追加カード2枚まで年会費無料で、3、4枚目も年会費5,500円で利用できます。

「エグゼクティブ ダイニング」では、6名以上の予約で2名分無料になる特典があり、予約困難店の予約代行もしてくれます。

保険が充実しており、海外旅行保険は最高1億円までカバーされます。また、高いステータス性を誇るカードです。特に会食が多いスタートアップにとって価値のあるおすすめの一枚です。

デメリット

・年会費が33,000円(税込)と高額で、割引がない

・会食が多くない場合、メリットを活かしきれない

・27歳以上でないと発行できない

注意点

年会費が33,000円(税込)と高く、割引などがないため、コストを抑えたい企業にはおすすめしません。また、会食が少ない場合、メリットを活かしきれない可能性があります。さらに、27歳以上でないと発行できないため、若い起業家にはおすすめできません。

ダイナースクラブ ビジネスカードを少しでも検討している方は、以下の記事もあわせて参考にしてみてください。

ダイナースクラブ ビジネスカードに関するおすすめ記事

スタートアップに最適な法人カードを選ぶことで、ビジネスの運営がスムーズになり、さらなる成長を促すことができます。

上記の6つのスタートアップにおすすめ法人カードは、それぞれにおすすめとなる特長があり、スタートアップのニーズに応じた選択肢となるでしょう。

【スタートアップおすすめ法人カード】-スタートアップ企業とは-

スタートアップの定義とその背景

スタートアップとは、革新的なビジネスモデルを持ち、短期間で急成長を目指す企業のことです。

もともとスタートアップはアメリカのシリコンバレーで広く使われるようになった言葉で、新しい市場を創出することで事業価値を迅速に高めることを目指す企業を指します。

このスタートアップの概念は、特にIT業界で顕著に見られ、多くの成功事例がシリコンバレーから生まれています。

日本においても、経済産業省の「平成30年度地方創生に向けたスタートアップエコシステム整備促進に関する調査事業報告書」(2019年)では、スタートアップの特徴として以下の3点が挙げられています。

①成長スピードが速い

スタートアップは、一般的な企業よりも急速に成長することを目指します。

②ビジネスに斬新性がある

スタートアップは、革新的なビジネスモデルを採用し、イノベーションと社会貢献を重視します。

③出口戦略(イグジット)を検討している

スタートアップは、スタートアップ設立当初から、企業売却(M&A)や株式公開(IPO)などの出口戦略を視野に入れています。

お役立ちコラム編集部

スタートアップの概要やベンチャー企業について知りたい方は、以下の記事もあわせて参考にしてみてください。

おすすめ記事

スタートアップの資金調達と成長戦略

スタートアップは、革新的なアイデアで社会の課題解決を図るため、多くのスタートアップの場合、初期投資が必要です。このスタートアップの初期投資はリスクを伴いますが、その分短期間での急成長が期待されます。

そのため、ベンチャーキャピタル(VC)やエンジェル投資家からの資金調達が重要な役割を果たします。スタートアップは、初期段階から大規模な資金調達を行い、迅速な成長を目指します。

また、スタートアップは早期の段階で出口戦略を考慮することが一般的です。

企業売却(M&A)や株式公開(IPO)などを通じて、投資家に対するリターンを実現し、事業の価値を高めることを目指します。これにより、スタートアップ企業は短期間での利益回収を図りながら、さらなる成長を追求します。

あわせて読みたい「スタートアップの資金調達」に関するおすすめ記事

スタートアップとベンチャーの違い

スタートアップとベンチャーはしばしば混同されますが、スタートアップとベンチャーの違いはビジネスモデルにあります。

ベンチャー企業は、既存のビジネスモデルを基に新しいサービスや製品を展開し、中長期的な成長を目指す企業です。これに対してスタートアップは、革新的なビジネスモデルを採用し、短期間で急成長を目指します。

ベンチャー企業は、スタートアップほど大規模な資金調達を行うことは少なく、金融機関からの融資や助成金を利用することが一般的です。

また、ベンチャーは日本独自の言葉で、起業したばかりの企業や新しい事業を行う企業を指します。スタートアップと比較すると、ベンチャーはリスクを抑えた成長戦略を採用する傾向があります。

スタートアップとスモールビジネスの違い

スタートアップとスモールビジネスの違いは、ビジネスモデルや成長戦略、事業目的にあります。スモールビジネスには明確な定義はありませんが、中小企業や1人会社、小規模な法人、個人事業主などを指します。

スモールビジネスは少ない資本で始め、時間をかけて堅実に成長することを目指します。

中小企業を経営されていたり1人会社の方は、以下の記事もあわせて参考にしてみてください。以下の記事では、中小企業に向けて非常におすすめの法人カードについてご紹介を行っています。

合わせて読みたい「中小企業におすすめの法人カード」に関するおすすめ記事

中小企業におすすめの法人カードとは?おすすめの法人カードをご紹介

ここがポイント!

一方、スタートアップは革新的なビジネスモデルを持ち、短期間での急成長を目指すことが特徴です。スモールビジネスはリスクを抑えた安定的な成長を重視するのに対し、スタートアップはリスクを伴うが高い成長ポテンシャルを持つビジネスを展開します。

おすすめ参考記事:【2023最新版】ベンチャー企業におすすめのクレジットカード10選比較

法人カードはスタートアップ企業でも作れる?

設立前後で必要となる法人カードですが、実際にリスクを背負いながら急成長を目指すのがスタートアップ企業です。そのようなリスクを背負ったスタートアップ企業が法人カードを作れるのでしょうか。

結論から申し上げますと、法人カードはスタートアップ企業でも作ることが可能です。

法人カードは、個人カードよりも条件が厳しく設けられている場合があり、選ぶ法人カードによってはスタートアップ企業の財務状況の審査があります。

しかしスタートアップ企業の代表者の本人確認書類だけで申し込みができる法人カードもあるので、事業が安定していない状況のスタートアップ企業でも法人カードを作ることが可能です。

スタートアップ企業では、起業したばかりで従業員もおらず、社長一人でスタートアップ企業の経営をされていることも少なくありません。むしろスタートアップではそのような状況がほとんどです。

そのため、スタートアップ企業でも申し込み可能な法人カードはいくつかございますので、申込条件や法人カードのおすすめ内容をよく確認されることをおすすすめします。

起業直後に適した法人カードを知りたいという方は、以下の記事もあわせて参考にしてみてください。以下の記事では、本記事でもご紹介している起業直後におすすめの法人カード「UPSIDER」についてご紹介しています。今スタートアップやベンチャー企業に人気の高い法人カードですので、起業直後の経営者の方はぜひ参考にしてみてください。

スタートアップやベンチャーにおすすめ記事

スタートアップ企業にとって、効率的な資金管理は事業成長するためにとても大切です。そのためには、スタートアップに適した法人カードの選定をおすすめいたします。スタートアップ企業に法人カードは、バックオフィス管理の効率化やキャッシュフローの改善に役立つおすすめなツールです。

スタートアップにおすすめな法人カードには、ポイント還元や経費管理ツール、クラウド会計ソフトとの連携機能など、多くのおすすめなメリットがあります。

ここがポイント!

スタートアップの成長を支えるために、スタートアップに最適な法人カードを選ぶことは重要です。これにより、経費管理の効率化やキャッシュフローの改善を図りながら、スタートアップの事業成長をサポートすることができます。

スタートアップにおすすめな法人カードについては、この記事で詳しく解説していきます。

どのような法人カードがスタートアップにとって最適なのか、その選び方や活用方法について紹介していきますので、ぜひ最後までご覧ください。次項は、法人カードの基礎知識について解説します。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

スタートアップ企業とは?ベンチャー企業との違いや企業例を解説

合わせて読みたい「即日発行できるおすすめ法人カード」に関するおすすめ記事

法人カードは即日発行できる?即日発行できるおすすめの法人カードも紹介!

【スタートアップおすすめ法人カード】-法人カードの基礎知識-

法人カードとは?

法人カードとは、企業や個人事業主に対して発行されるクレジットカードのことです。法人クレジットカードとも呼ばれ、その種類にはビジネスカードやコーポレートカードなども含まれます。企業経営者や個人事業主がビジネスの経費管理を効率化するために利用することが多く、特にスタートアップ企業にはおすすめです。

法人カードは、一般的なクレジットカードと同様に、商品の購入やサービスの利用に使えるほか、ビジネスに特化した優待や特典が多く含まれています。例えば、出張や会議費用の決済、接待の費用管理などに便利です。また、経理業務の効率化にも寄与するため、スタートアップにとっても非常に有益です。

スタートアップの方必見「法人カードと個人カードの違い」に関するおすすめ記事

法人カードと個人カードの違いとは?法人カードを作るメリットやおすすめのカードもご紹介

法人カードの利用方法

法人カードの使い方は個人向けのクレジットカードと基本的には変わりません。以下はその利用方法の具体例です。

法人カードの利用方法①

リアル店舗での利用

暗証番号の入力またはサインで決済が可能です。一部の店舗では、サインや暗証番号の入力が不要な場合もあります。

法人カードの利用方法②

オンライン決済

カード番号、有効期限、名義、セキュリティコードを入力して決済を行います。一部のサイトでは、追加のセキュリティ手段として3Dセキュアが求められることもあります。

法人カードの表面には、通常のクレジットカードと同様にカード番号、有効期限、名義などの情報が記載されています。法人カードの場合、これに加えて会社名も記載されます。個人事業主向けのビジネスカードには、「BUSINESS」という文言が含まれていることが一般的です。

法人カードの特徴

法人カードにはいくつかの特徴があります。スタートアップ企業にとって特におすすめな重要ポイントを以下にまとめました。

法人カードの特徴①

会社名義の記載

法人カードには個人名に加えて会社名が記載されます。これにより、会社の経費として利用されることが明確になります。

法人カードの特徴②

引き落とし口座の設定

個人向けクレジットカードとは異なり、法人カードでは会社名義の口座を支払い用口座として設定することができます。個人事業主の場合は、屋号付きの口座を設定できる法人カードも多くあります。

法人カードの特徴③

一括払いが基本

法人カードの支払い方法は基本的に一括払いとなります。個人向けカードで一般的な分割払い、リボ払い、ボーナス払いなどは利用できないことが多いですが、一部の法人カードでは分割払いが可能な場合もあります。

法人カードのメリット

法人カードを利用することで得られるメリットは多岐にわたります。スタートアップ企業にとって特に有益な点を以下に紹介します。

ビジネスカード(法人カード)の更新時の審査で気をつけておきたい注意点

ビジネスカード(法人カード)は、新規発行時だけでなく、更新時にも審査が実施されることがあります。特に、長期間カードを使用していない場合や、支払いの延滞を繰り返している場合、さらには信用情報に問題がある場合などは、審査が厳しくなる可能性があります。また、「途上与信」と呼ばれる定期的な審査が行われることがあり、利用状況によっては、更新時にカードの発行が停止されるケースもあります。

参考記事:「ビジネスカード(法人カード)の審査難易度を解説!審査難易度別で見るビジネスカード(法人カード)の特徴とは」

法人カードのメリット①

経費管理の効率化

法人カードを利用することで、ビジネスの経費を一元管理することができるのでおすすめです。これにより、経理業務が簡素化され、経費の透明性が向上します。

法人カードのメリット②

キャッシュフローの改善

法人カードを利用することで、支払いを先延ばしにできるため、キャッシュフローの管理が容易になる点もおすすめです。特に資金繰りが厳しいスタートアップには大きなおすすめポイントとなります。

法人カードのメリット③

ビジネス向け特典

法人カードには、ビジネスに役立つ特典や優待が多く含まれている点もおすすめポイントです。例えば、空港ラウンジの利用、ビジネス向けの割引サービス、ポイント還元などです。

以上、法人カードの基礎知識を解説しました。スタートアップ企業が法人カードを選ぶには、スタートアップの成長スピードに対応できる利用限度額が設定されていることも重要ですし、法人カードの年会費などのコスト面も非常に気になるところだと思います。その年会費のコストに見合った特典やサービスが提供されているかのチェックをおすすめします。また法人カードのおすすめな機能である、 経費管理ツールやクラウド会計ソフトとの連携や、法人カードは、ビジネスでの利用が前提となるため、セキュリティ面もチェックをおすすめします。

スタートアップにおすすめの法人カードの選定は、企業の成長と経費管理の効率化に大きく寄与するため、慎重に選ぶことが求められます。次項では、法人カードの基礎知識につづき、法人カードの選び方を解説していきます。

合わせて読みたい「おすすめ最強ビジネスカード・法人カード」に関するおすすめ記事

最強法人カードのおすすめ17選!選ぶ前に知りたい目的別の選び方やメリット・デメリットも紹介

法人カードの概要から、法人カードを選ぶ際におすすめしたい最強の選び方、さらに中小企業や個人事業主、フリーランスの方におすすめの最強法人カードを目的別に17枚厳選して徹底解説していきます。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

スタートアップ企業におすすめの法人カード5選!ベンチャーとの違いや審査の対策も紹介

【スタートアップおすすめ法人カード】-法人カードの選び方-

法人カードを選ぶ際に重要なポイントについて、詳しく解説します。スタートアップ企業や中小企業、大企業など、各企業のニーズに合わせた最適な法人カードを選ぶための基準を紹介します。以下、法人カードの選び方を解説していきます。

法人カードの選び方

法人カードの選び方①

ビジネスカードとコーポレートカードの違いを理解する

法人カードの選び方1つ目は、まず、法人カードには大きく分けてビジネスカードとコーポレートカードの2種類がありますので、それぞれの特徴を理解して選ぶということを強くおすすめします。自社にとって最適な法人カードを選ぶことが重要です。

ビジネスカードの特徴

ビジネスカードは主に中小企業や個人事業主向けの法人カードです。この法人カードの審査は法人の代表者個人に対して行われるため、設立間もないスタートアップ企業でも比較的取得しやすいです。ただし、代表者の信用情報が重要な要素となるため、個人の信用情報に注意を払う必要があります。

合わせて読みたい「法人設立直後に法人カードを発行」に関するおすすめ記事

法人設立直後に法人クレジットカードは発行できる?

コーポレートカードの特徴

コーポレートカードは、大企業向けの法人カードです。法人カードの審査対象が法人そのものであり、企業の資本金や事業実績が重視されます。登記簿謄本や決算書などの提出が必要になるため、設立間もないスタートアップ企業にはやや取得が難しい場合があります。

お役立ちコラム編集部

ビジネスカードとコーポレートカードの違いについては、以下の記事でも詳しく解説しています。はじめて法人カードを作成される方は、しっかりと違いを理解しておきましょう。

「ビジネスカードとコーポレートカードの違い」に関するおすすめ記事

法人カードの選び方②

スタートアップ企業はビジネスカード

法人カードの選び方2つ目として、まずスタートアップ企業にはビジネスカードが特におすすめですので、ビジネスカードを中心にした法人カードの選び方です。スタートアップは短期間で急成長を目指すため、設立間もない段階では業績が安定していないことが多いです。そのため、法人全体の業績が審査対象となるコーポレートカードよりも、スタートアップ企業の代表者個人の信用情報を基に審査が行われるビジネスカードの方が取得しやすいでしょう。

ビジネスカードは、スタートアップ企業の代表者が個人で審査を受けるため、スタートアップ企業でも申し込みがスムーズです。従業員が少ない場合が多いスタートアップ企業にとって、追加カードの発行枚数が少ないことも大きな問題にはならないでしょう。

一方で、どうしてもコーポレートカードを利用したいスタートアップ企業も存在します。その場合、企業の成長を見越して必要書類を揃え、コーポレートカードの申請を行うことも一つの方法です。

法人カードの選び方③

年会費に注目

法人カードの選び方3つ目は、法人カードの年会費は重要な選択基準の一つのため、法人カードの年会費に着目する選び方もおすすめです。個人カードと同様に、法人カードにも年会費無料のものと有料のものがありますが、法人カードでは年会費無料の種類が少ないのが現状です。年会費が高額になる場合もあり、会社の経費に直接影響を与える可能性が高いため、あまりおすすめできません。

年会費が無料or安い法人カード

メリット: 経費の負担が少ない

デメリット: 種類が少なく、付帯サービスも少ない

年会費が高い法人カード

メリット: 付帯サービスが充実している

デメリット: 経費の負担が大きい

スタートアップ企業では、まずは年会費が無料または低額の法人カードを選び、費用が負担にならない法人カードで経費コストを抑えることをおすすめします。

法人カードを選択する際に「年会費」を軸に選びたいという方は、以下の記事もあわせて見ておきましょう。年会費が無料のおすすめ法人カードをご紹介しています。

スタートアップにおすすめ!「年会費無料でおすすめの法人カード」に関する記事

法人カードの選び方④

利用限度額

法人カードの選び方4つ目は、法人カードの利用限度額は、個人カードに比べてビジネス用途に合わせて高額に設定されていることが多いため、自社にとって必要な利用限度額から選ぶこともおすすめです。スタートアップ企業は初期の出費が重なることが多いため、利用限度額が低すぎると不便ですのでおすすめできません。自社の出費を予測し、必要な利用限度額を確認しておくことをおすすめします。

お役立ちコラム編集部

法人カードの利用限度額については、以下の記事でも詳しく解説しています。これから法人カードの作成を検討している方や、なるべく限度額の高い法人カードをお探しの方は、以下の記事も参考にしてみてください。

「法人カードの限度額」に関するおすすめ記事

法人カードの選び方⑤

ポイントの還元率

法人カードの選び方5つ目は、法人カードのポイント還元率は、企業の経費削減に寄与しますので、法人カードのポイント還元率での選び方もおすすめです。法人カードの年会費が高いカードほど還元率が高い傾向があります。例えば、月に50万円を経費として法人カードで支払った場合、還元率が0.5%であれば1ヶ月で2,500ポイント、1年で30,000ポイントが還元されます。一方、還元率が0.6%の場合、1ヶ月で3,000ポイント、1年で36,000ポイントとなります。

ポイント還元率の違いが企業の経費に与える影響は大きいです。特に利用金額が大きい企業は、還元率の高さを重視することを強くおすすめします。

ポイント還元率の高い法人カードを探したいスタートアップ企業の方は、以下の記事も参考になるかと思います。以下の記事では、ポイント高還元の法人カードについて比較・解説を行っています。スタートアップ企業の方で、ポイント還元率を重視したい方は、あわせて参考にしてみてください。

合わせて読みたい「ポイント還元率の高い法人カード」に関するおすすめ記事

ポイント高還元の法人カードのおすすめを徹底解説

法人カードの選び方⑥

付帯サービスを比較する

法人カードの選び方6つ目は、法人カードにはさまざまな付帯サービスがありますので、自社に必要不可欠な付帯サービスに着目した選び方もおすすめです。企業の事業内容に応じて、必要なサービスを選ぶことが重要です。以下に主なおすすめ付帯サービスを紹介します。

ETCカード

法人カードの付帯サービスとしてETCカードの発行が可能なものがあります。ETCカードを利用することで交通費の管理が楽になり、割引も受けられます。長距離移動が多い事業者にとって、ETCカードの発行は経費削減につながるためおすすめの付帯サービスです。

保 険

法人カードには、出張に安心な海外旅行保険や消耗品などの購入に安心なショッピング保険などが付帯されていることが多いです。海外出張が多い事業者には海外旅行保険が、事務用品の購入が多い企業にはショッピング保険が安心でおすすめな付帯サービスです。

法人カードの付帯サービスである保険の適用には「利用付帯」と「自動付帯」があります。利用付帯は対象のクレジットカードで支払った場合に適用されるもので、自動付帯はカードを持っているだけで適用されます。企業のニーズに応じて、適切な保険付帯の法人カードを選ぶことをおすすめします。

法人カードの選び方⑦

自社に合ったカードブランドを選ぶ

法人カードの選び方7つ目は、法人カードには複数のカードブランドがあり、それぞれにおすすめとなる特徴があります。法人カードを選ぶ際には、国際ブランドの法人カードを選ぶことが基本です。以下に、主要なおすすめ国際ブランドを紹介します。

7大国際ブランド

・Visa

・Mastercard®

・JCB

・アメリカン・エキスプレス®

・Diners Club

・銀聯

・ディスカバー

法人カードのそれぞれの国際ブランドの特徴については、以下も参考にしてください。

| ブランド名 | 特徴 |

|---|---|

| Visa | 世界最大の決済ブランドで加盟店が多く、利便性が高い。 |

| Mastercard® | 旅行特典が充実し、世界中で利用しやすい国際ブランド。 |

| JCB | 日本発のブランドで、国内やアジア圏で特に強い。 |

| アメリカン・エキスプレス® | 特典が豊富で、旅行や高級サービスに強みを持つ。 |

| Diners Club | 富裕層向けのブランドで、グルメや旅行特典が充実。 |

| 銀聯 | 中国最大の決済ブランドで、アジアを中心に普及。 |

| ディスカバー | 米国で広く利用され、JCBと提携し日本でも使用可能。 |

法人カードのブランド選びの際には、カードタイプの違いも考慮する必要があります。カードタイプには、決済カードタイプとT&Eカード(トラベル&エンターテインメントカード)の2種類があります。

決済カードタイプ

VisaやMastercard®は、決済機能を中心に提供しているブランドで、世界中で広く利用されています。特に海外での利用が多い場合には、VisaやMastercard®がおすすめです。

T&Eカードタイプ

アメリカン・エキスプレス®やDiners Clubは、旅先での利用を中心に優待や特典が充実しているおすすめのブランドです。出張が多い企業には、空港ラウンジの利用などの特典があるT&Eカードタイプが向いているためおすすめです。

法人カードを選ぶプロセス

ここからは、具体的に法人カードを選ぶプロセスについて解説します。法人カードを選ぶ際のステップを順に追って説明します。

法人カードを選ぶプロセス1.

企業のニーズを把握する

まず、法人カードを選ぶプロセス1つ目のステップは、最適な法人カードを選ぶには自社のニーズを明確にすることが重要です。具体的には以下のポイントを考慮します。

・従業員数: 従業員の数に応じて必要な追加カードの枚数を考えます。

・経費の管理方法: 経費管理の効率化を図るため、どのような機能が必要かを検討します。

・出張の頻度: 出張が多い場合、出張に関連する特典やサービスが重要になります。

法人カードを選ぶプロセス2.

カードの種類を選ぶ

法人カードを選ぶプロセス2つ目のステップは、法人カードとして、ビジネスカードとコーポレートカードのどちらが自社に適しているかを決めます。スタートアップ企業や中小企業にはビジネスカードが、大企業にはコーポレートカードが適しています。

中小企業の経営者で法人カードの発行を検討をしている方は、以下の記事もあわせて参考にしてみてください。

以下の記事では、「中小企業におすすめの法人カード22選!」と題して、中小企業におすすめの法人カードを厳選してご紹介しています。

スタートアップ企業の方も参考になるかと思うので、ぜひご覧ください。

法人カードを選ぶプロセス3.

年会費を考慮する

法人カードを選ぶプロセス3つ目のステップは、法人カードの年会費は、企業の経費に直接影響します。年会費が無料または低額のカードを選ぶことで、コストを抑えることができるため非常におすすめです。ただし、年会費が高いカードには充実した付帯サービスが付いていることもあるため、コストとサービスのバランスを考慮されることをおすすすめします。

法人カードを選ぶプロセス4.

利用限度額を確認する

法人カードを選ぶプロセス4つ目のステップは、法人カードの利用限度額は、企業のキャッシュフロー管理に重要です。必要な限度額を見積もり、それに見合った法人カードを選ぶことをおすすめします。

法人カードを選ぶプロセス5.

ポイント還元率を比較する

法人カードを選ぶプロセス5つ目のステップは、法人カードのポイント還元率は、法人カードの選択において重要な要素なため比較されることをおすすすめします。ポイント還元率が高い法人カードを選ぶことで、経費を効果的に削減できます。

法人カードを選ぶプロセス6.

付帯サービスを検討する

法人カードを選ぶプロセス6つ目のステップは、法人カードにはさまざまな付帯サービスがあります。自社の事業内容に応じて、必要なサービスを選ぶことをおすすめします。特にETCカードの発行や保険の付帯サービスは重要です。

法人カードを選ぶプロセス7.

カードブランドを選ぶ

法人カードを選ぶプロセス7つ目のステップは、法人カードは国際ブランドのカードを選ぶことが基本です。VisaやMastercard®は世界中で利用できるため、海外での利用が多い場合に適していておすすめです。アメリカン・エキスプレス®やDiners Clubは、出張が多い企業におすすめです。

法人カードの選び方は、企業のニーズに応じて多岐にわたります。特にスタートアップ企業には、ビジネスカードがおすすめです。ビジネスカードは審査が通りやすく、初期コストを抑えつつ必要な機能を提供するため非常におすすめです。年会費や利用限度額、ポイント還元率、付帯サービスなどを総合的に考慮し、自社に最適な法人カードを選ぶことをおすすめします。

法人カードの選択は、企業の経営に直接影響を与える重要な決定です。この記事を参考に、おすすめの法人カードを慎重に比較検討し、自社に最適なカードを見つけてください。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

【スタートアップにおすすめ】法人カード5選!比較表で法人向けクレジットカード選びのポイントを解説

【スタートアップおすすめ法人カード】-法人カードを作るメリット-

スタートアップが法人カードを作るメリット

スタートアップ企業にとって、法人カードのメリットや必要性はどれほどのものでしょうか。ここでは、スタートアップにおすすめの法人カードを導入することによって得られるメリットとおすすめの理由について詳しく解説します。

本記事では、スタートアップにフォーカスして、法人カードのメリットやデメリットについて解説しますが、以下の記事ではスタートアップに限らず、そもそもの法人カードのメリットやデメリットについて解説しています。気になる方は、あわせて参考にしてみてください。

あわせて読みたい!「法人カードのメリット」に関するおすすめ記事

法人カードのメリットとデメリットついて解説!注意点や選ぶ際のポイントとは?

そもそもの法人カードのメリットやデメリットについて理解しておきたい方は、あわせて参考にしていただけると自社にあった最適な法人カードが見つけられるでしょう。

スタートアップが法人カードを作るメリット①

経費管理の簡略化

スタートアップが法人カードを作るメリット1つ目は、スタートアップ企業では、起業直後は従業員が少ないことが一般的です。そのため、少数の従業員で多くの業務をこなす一方で、経費管理も同時に行う必要があります。しかし、これが仕事量を増やし、業務の効率を悪化させる原因になりがちです。その結果、ミスが発生する可能性も高まります。

ここがポイント!

法人カードを導入すると、経費管理が格段に簡略化されます。従業員が現金や個人カードで立て替えを行い、その後に精算する手間がなくなるため非常におすすめです。法人カードの利用明細がそのまま経費の明細となるため、経費管理が一元化されるのです。

さらに、多くの法人カードには、利用明細を会計ソフトに取り込むおすすめな機能が備わっています。この機能により、各種会計処理が自動で行われ、経費管理の手間が大幅に削減されます。たとえ経営者だけが法人カードを使用する場合でも、会社の支出とプライベートの支出を明確に分けて管理できるため、従業員が増える前のスタートアップ企業にとっても大きなメリットがあります。

あわせて読みたい「法人カードの経費精算」に関するおすすめ記事

スタートアップが法人カードを作るメリット②

ポイントが貯まり経費削減に繋がる

スタートアップが法人カードを作るメリット2つ目は、スタートアップが法人カードを選ぶ際にポイント還元率が重要視されるのは、貯まったポイントを有効に活用することで経費削減に直結するというおすすめな理由があるからです。法人カードの利用で貯まったポイントを、利用額の支払いに充てることができるカード会社もあるのでおすすめです。これにより、直接的に経費を削減することが可能です。

ここがポイント!

また、支払いに充てられない場合でも、ギフト券や優待券に交換することができる点もおすすめです。これらの特典は、従業員への還元として利用することも可能です。スタートアップ企業にとっては、ポイントをうまく活用することで、企業の資金効率を高めることができます。

スタートアップが法人カードを作るメリット③

計画的な資金運用が可能

スタートアップが法人カードを作るメリット3つ目は、スタートアップが法人カードを利用することで、計画的な資金運用が可能になります。法人カードは利用して即時支払いとはならず、引き落としまでに約30~60日の期間があります。この期間を活用することで、利用した日から支払い日までの間に安定したキャッシュフローを確保することができるためおすすめです。

スタートアップ企業は、利益を上げるまでにリスクを背負いながら事業を進める必要があります。そのため、資金繰りが厳しくなる期間があるかもしれません。しかし、法人カードを利用することで、経費を圧迫することなく、資金繰りの調整が可能になるためおすすめです。これにより、企業は成長に集中することができ、経営を安定させるための重要なツールとなります。

スタートアップが法人カードを作るメリット④

法人カードならではの優待が得られる

スタートアップが法人カードを作るメリット4つ目は、スタートアップが作る法人カードの種類によっては、ポイント還元とは別に優待特典を受けられるものもあります。それぞれのカードで提供される優待特典は、ステータスによって異なります。以下にステータスごとに受けられるサービスの実例を紹介します。

・空港ラウンジの無料利用

・空港とホテル間の荷物宅配サービス

・ホテルの優待特典で宿泊費の割引

・Amazonと提携したサービス

・Google広告の割引サービス

お役立ちコラム編集部

法人カードの種類によって、様々なメリットがあります。スタートアップの方が法人カードを選ぶ際は、どのような優待や特典が自社に合うかしっかりと検討しましょう。

ゴールドカードやプラチナカードなど、ステータスが高いカードほど、充実した優待特典が提供されます。しかし、その分年会費も高くなる傾向がありますので、あまりおすすめできませんが、「ステータスの高いカードを持つことの見栄え」という外見的なメリットはあります。しかし優待特典が充実しているからといって無理にステータスの高いカードを選ぶ必要はありません。「優待特典があれば便利」といった程度のメリットとして考えることをおすすめします。

スタートアップ企業にとって、おすすめの法人カードを導入するメリットは非常に多岐にわたります。経費管理の簡略化、ポイントの活用による経費削減、計画的な資金運用、さらには法人カードならではの優待特典など、どれもスタートアップ企業の成長をサポートするための重要な要素なためじっくり検討されることをおすすめします。

特にスタートアップ企業は、限られたリソースを効率的に活用することが求められます。スタートアップが法人カードを活用することで、経費管理の手間を省き、経費を削減し、資金繰りを安定させることができます。また、法人カードの優待特典を利用することで、従業員の満足度を高めることも可能となる点もおすすめです。

法人カードの選択は、スタートアップ企業にとって重要な経営戦略の一環です。この記事を参考に、スタートアップ企業におすすめの法人カードの中から最適な法人カードを見つけて、企業の成長を加速させましょう。法人カードを賢く活用することで、スタートアップ企業の経営効率を大幅に向上させることができるでしょう。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

法人カードおすすめ21選|中小企業に評価の高いクレジットカード/2024年最新版

【スタートアップおすすめ法人カード】-法人カードを作るデメリット-

スタートアップが法人カードを作るデメリット

スタートアップにとって、法人カードの導入には多くのメリットがある一方で、いくつかのデメリットも存在します。ここでは、スタートアップが法人カードを作る際に考慮すべき主なデメリットについて詳しく解説します。

スタートアップが法人カードを作るデメリット①

年会費無料のカードが少ない

スタートアップが法人カードを作るデメリット1つ目は、個人用のクレジットカードでは年会費無料のカードが多く存在しますが、法人カードでは年会費が必要なものが多いです。スタートアップ企業は特にコスト管理がシビアであり重要です。法人カードの年会費がかかる法人カードは負担になることがあるのでおすすめできませんが、法人カードには独自のビジネスに特化した特典が付帯している場合が多く、スタートアップ企業も法人カードの付帯特典を活用することで年会費以上の価値を得ることも可能です。例えば、ビジネスに役立つ保険が法人カードに付帯されているため、別途保険に加入する必要がなくなる場合もあります。したがって、法人カードの年会費がかかることがデメリットであるためおすすめしがたい一方で、法人カードの特典を上手に利用すればお得になるおすすめポイントもあります。

スタートアップが法人カードを作るデメリット②

支払い方法が一括に限定

スタートアップが法人カードを作るデメリット2つ目は、法人カードの多くは、支払い方法が一回払いに限定されており、リボ払い・ボーナス払い・キャッシングが利用できない場合が多い点がおすすめできないポイントでありデメリットです。リボ払いや分割払いは、企業に対する与信の色合いが強く、クレジットカード会社は法人に対する融資取引に慎重です。法人の倒産リスクは個人の自己破産よりも高いため、クレジットカード会社は慎重にならざるを得ません。そのため、スタートアップ企業だからという理由からではなく、多くの法人カードでは分割払いやキャッシングが利用できないのです。

ただし、一部のビジネスカードでは個人用クレジットカードと同様にリボ払いやキャッシングが利用できる場合もあります。これらの法人カードは、個人に対する与信が行われており、通常のクレジットカードとの違いは経費処理が可能な点やビジネス向けの特典がある点に限られます。スタートアップ企業が法人カードを選ぶ際には、自社の資金繰りや支払いニーズに応じて、支払い方法の選択肢がどれだけ重要かを考慮することをおすすめします。

スタートアップが法人カードを作るデメリット③

申し込む際に必要な書類が多い

スタートアップが法人カードを作るデメリット3つ目は、申し込みの際の必要書類が多い点です。個人用のクレジットカードの場合、申し込みに必要な書類は少なく、通常は身分証明書2点と引き落とし用の銀行口座情報のみで済みます。また、オンラインバンキングを利用すれば、身分証明書のアップロードも不要な場合があります。しかし、法人カードの申し込みには多くの書類が必要となることがあります。特に、2期分の決算書や会社の登記簿謄本などの書類を提出しなければならない場合があり、申請手続きが煩雑になります。

ここがポイント!

スタートアップ企業にとっては、大前提、時間とリソースを節約することをおすすめします。複雑な書類手続きは、忙しいスタートアップ起業家にとって大きな負担となる可能性があります。法人カードを申し込む際には、必要書類を事前に確認し、準備に十分な時間を割くことをおすすめします。

法人カードの導入には多くのおすすめメリットがありますが、スタートアップ企業にとっては慎重に検討すべきデメリットも存在します。年会費がかかる点、支払い方法の制限、申し込み時の煩雑な手続きなどがその代表例です。これらのデメリットを理解し、適切に対応することで、法人カードをより効果的に活用されることをおすすすめします。特にスタートアップ企業は、計画的に自社のニーズに最適な法人カードを選び、デメリットを最小限に抑えながら法人カードの最大のメリットを享受できるよう準備していくことをおすすめします。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

スタートアップやベンチャーにおすすめの法人カードは?メリットや選び方も解説

スタートアップが法人カードを選ぶおすすめポイント

スタートアップが法人カードを選ぶおすすめポイントとして、以下のポイントを考慮されることをおすすすめします。

スタートアップが法人カードを選ぶおすすめポイント①

年会費と追加カードの費用

スタートアップが法人カードを選ぶおすすめポイント1つ目は、法人カードの年会費無料や低コストの法人カードを選ぶことを第一におすすめします。年会費無料や低コストの法人カードを選ぶことで、初期費用を抑えられます。追加カードの発行費用も確認しておくことをおすすめします。

スタートアップが法人カードを選ぶおすすめポイント②

付帯サービスと特典

スタートアップが法人カードを選ぶおすすめポイント2つ目は、法人カードにビジネスに役立つ特典やサービスが付いているかの確認することをおすすめします。特に、法人カードの特典や付帯サービスに法律相談、会計ソフト連携、出張サポートなどがあるとスタートアップ企業に大いに役立つためおすすめします。

スタートアップが法人カードを選ぶおすすめポイント③

利用限度額

スタートアップが法人カードを選ぶおすすめポイント3つ目として、法人カードは、スタートアップの資金繰りを円滑にするための、十分な利用限度額があるカードを選ぶことを強くおすすめします。成長に伴って限度額を引き上げることができる法人カードもおすすめです。

スタートアップが法人カードを選ぶおすすめポイント④

ポイント還元率

スタートアップが法人カードを選ぶおすすめポイント4つ目として、ポイント還元率が高い法人カードは、日々の支出を通じてコスト削減に貢献するため、法人カードで得られるポイント還元率の確認も強くおすすめします。マイルやキャッシュバックに変換できる法人カードを選ぶとさらにお得でおすすめです。

スタートアップが法人カードを選ぶおすすめポイント⑤

保険内容

スタートアップが法人カードを選ぶおすすめポイント5つ目は、スタートアップ企業の事業内容によってさまざまですが、国内外の出張が多いスタートアップ企業の場合は、旅行傷害保険やショッピング保険が付帯している法人カードを選ぶことをおすすめします。予期せぬトラブルに備えることができ、安心して事業に専念できるためおすすめします。

スタートアップが法人カードを選ぶおすすめポイント⑥

審査のスピードと柔軟性

スタートアップが法人カードを選ぶおすすめポイント最後の6つ目は、スタートアップにとって、法人カードの審査が迅速で柔軟なカードは大きなメリットですので、スピーディーかつ柔軟性の高い法人カードを選ぶことをおすすめします。近年では、オンラインで簡単に申し込めるスタートアップに最適な法人カードも増えています。

スタートアップ企業におすすめの法人カードは、企業のニーズや利用目的に応じて選ぶことが重要です。各法人カードにはそれぞれおすすめの特長やデメリットとなる注意点がありますので、法人カードの詳細を確認しながら最適なカードを選ぶことをおすすめします。スタートアップ企業が適切な法人カードを選ぶことで、経費管理がスムーズになり、スタートアップビジネスの成長をサポートすることができます。次項では、スタートアップにおすすめの法人カードの審査について触れていきます。

おすすめ記事

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

スタートアップ企業でも法人カードを発行できる?おすすめの法人カードも紹介

【スタートアップおすすめ法人カード】-法人カードの審査-

つづいて、スタートアップおすすめ法人カードの気になる審査について、解説していきます。ここでは、法人カードの審査基準や、審査を通過するためのポイントについても解説します。

法人カードの審査

まず、どの法人カードを選ぶか決めたら次に必要なのはそのカードの申請です。法人カードを作成するには、必ずクレジットカードの与信審査をクリアする必要があります。ここでは、スタートアップにおすすめの法人カードの審査基準や、審査に落ちないための対策について詳しく説明します。

スタートアップにおすすめの法人カードの審査基準について

法人カードの審査基準は大きく3つに分類されます。これらの法人カードの審査基準は、基本的にスタートアップ企業でもスタートアップ企業でなくても、個人カードの申請と大きく変わりません。しかし、法人カードの場合は、審査の対象が法人代表者や企業そのものに分かれることがポイントです。法人カードの審査は、以下の3つの主な基準に基づいて行われます。

スタートアップにおすすめの法人カードの審査基準1.

法人代表者や個人事業主の信用情報

スタートアップにおすすめの法人カードの審査基準1つ目は、法人カードの審査では、企業の代表者や個人事業主の信用情報が重要な役割を果たします。過去に個人のクレジットカードで支払いの遅延や債務整理などの問題があった場合、信用情報に傷がつくため、審査に不利になります。法人カードの責任を負うのは企業やその代表者ですから、スタートアップ起業家の個人の信用情報が審査の重要な要素となります。

スタートアップにおすすめの法人カードの審査基準2.

会社の経営状況・決算状況

スタートアップにおすすめの法人カードの審査基準2つ目は、法人カードの審査では、会社の経営状況も重要な審査基準の一つです。経営状況が良くない企業には、倒産のリスクが高く、支払いの滞納が発生する可能性があるため、カードの発行が難しくなる場合があります。例えば、決算で赤字が続いている企業は経営状況が悪いと判断されることが多いです。逆に、黒字続きの企業は経営が安定していると見なされ、法人カードの審査に有利になります。設立して間もないスタートアップ企業は、スタートアップ向けの審査基準がやさしい法人カードを選ぶことをおすすめします。

スタートアップにおすすめの法人カードの審査基準3.

会社の経営年数

スタートアップにおすすめの法人カードの審査基準3つ目は、経営年数も法人カードの審査に影響を与えます。経営年数が長いほど、経営が安定していると判断されやすくなります。一般的には、創立から3年以上の企業が信用されやすいと言われています。経営を維持し続けることは容易ではないため、長期間にわたって安定している企業は信頼性が高いと見なされます。経営年数が短いスタートアップ企業の場合は、他の審査基準でカバーすることをおすすめします。例えば、信用情報や経営状況の改善に努めることで、スタートアップ企業の短い経営年数を補うことができます。また、スタートアップ向けに審査基準が緩やかな法人カードを選ぶこともおすすめの手段です。

スタートアップ企業が審査を通過するためには、いくつかのポイントに注意を払う必要があります。

法人与信と個人与信の選択

法人カードの審査には、法人そのものに対する法人与信と、法人代表者に対する個人与信があります。スタートアップの場合、法人としての信用がまだ築かれていないため、個人与信を選ぶことが多いです。個人与信の場合、スタートアップ企業の代表者の信用情報が審査の中心となるため、スタートアップ起業家は個人の信用を高めることが重要です。

合わせて読みたい「法人カードの与信」に関するおすすめ記事

法人カードの与信とは?与信の詳細や審査の甘いカードも解説

法人カードの審査基準や対策について理解することで、スタートアップ企業でもスムーズに法人カードを取得することが可能です。信用情報の改善や経営状況の安定化、適切な法人カードの選択など、しっかりと対策を講じて審査を通過しましょう。スタートアップ企業にとって、適切な法人カードの取得は事業運営の効率化や資金管理の改善に大いに役立つことでしょう。次項で、法人カードの審査に落ちる理由と法人カードの審査に落ちないための対策を解説していきます。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

スタートアップにおすすめの法人カード7選!審査通過のコツも徹底解説

【スタートアップおすすめ法人カード】-審査落ちする理由と対策-

スタートアップが法人カードの審査落ちする理由を理解することで、対策を講じて審査通過の可能性を高めることができます。以下に、法人カードの審査に落ちる主な理由とその対策について詳しく説明します。

スタートアップが法人カードの審査落ちする理由1.

会社の設立年数が短い

スタートアップが法人カードの審査落ちする理由1つ目は、法人カードの審査において、会社の設立年数は重要な要素です。設立年数が短い企業は、まだ経営が安定しておらず、支払いが滞るリスクが高いと見なされることが多いです。このため、設立直後のスタートアップは法人カードの審査に通りにくい傾向があります。

対策

スタートアップ企業で設立年数が短い場合でも、公式サイトで「起業直後でも申請可能」と表記されている法人カードを選ぶことをおすすめします。また、申請条件として設立年数が明記されていない法人カードを選び、条件を満たしていれば申し込みを試みるのも一つの手段です。

スタートアップが法人カードの審査落ちする理由2.

経営状況が悪い・赤字決算が続いている

スタートアップが法人カードの審査落ちする理由2つ目は、会社の設立年数が十分であっても、経営状況が悪い場合には法人カードの審査に通るのは難しいです。特に赤字決算が続いていると、支払い能力に疑問を持たれるため、審査落ちする可能性が高まります。起業して間もないスタートアップ企業は、法人カードの種類によっては審査が通りにくい場合もあります。

対策

黒字化を目指して経営状況を改善する努力を続けることが大切です。財務状況の透明性を高め、決算書を整理しておくことで、審査時にプラスの評価を得ることができます。また、資金繰りを安定させるために、経費の管理や効率的な運営を心掛けましょう。起業して間もないスタートアップ企業は、審査の優しい法人カードを選ぶことをおすすめします。

スタートアップが法人カードの審査落ちする理由3.

企業の代表者や個人事業主の信用情報に傷がある

スタートアップが法人カードの審査落ちする理由3つ目は、企業としての信用だけでなく、スタートアップ企業の代表者や個人事業主の個人の信用情報も法人カードの審査に大きく影響します。過去にクレジットカードの支払い遅延や債務整理がある場合、信用情報に傷がついているため、法人カードの審査に通りにくくなります。

対策

信用情報をクリーンに保つよう心掛けることが重要です。支払いの遅延や債務整理を避け、スタートアップ企業の経営者個人のクレジットカード利用においても期限内に支払いを行い、信用情報を改善することが求められます。また、個人クレジットカードの使い方にも注意し、信用情報に傷がつかないよう努めましょう。

スタートアップが法人カードの審査落ちする理由4.

企業の事業実態が不透明

スタートアップが法人カードの審査落ちする理由4つ目は、法人カードの申請には様々な書類の提出が求められますが、スタートアップ企業の事業内容が不明確であると、詐欺や悪質業者と疑われて法人カードの審査に落ちることがあります。

対策

事業内容を明確にし、必要な書類を正確に準備することが重要です。事業計画書や収益予測を含む詳細な資料を用意し、事業の実態を証明することで信頼性を高めることをおすすめします。また、事業実態が分かりやすい公式ウェブサイトを持つことも有効です。

スタートアップが法人カードの審査落ちする理由5.

短期間に複数の法人カードへ申請

スタートアップが法人カードの審査落ちする理由5つ目は、「たくさん申し込めばどれかは審査が通るだろう」という考えで複数の法人カードを同時に申し込むことは、逆効果です。この複数の法人カードを同時に申し込む行動は、カード会社にスタートアップ企業が資金繰りに困っていると疑われる原因となり、すべての法人カードから審査落ちする可能性がありますので絶対におすすめしません。

対策

申し込みは1社に絞ることが大切です。利用したいカードを厳選し、その1社にのみ申し込むことで、審査の通過率を高めることをおすすめします。

合わせて読みたい「法人カードのランキング」に関するおすすめ記事

法人カードランキングをランク別に一挙解説!法人カードの選び方や注意点も紹介

今回の記事では、法人カードについて、年会費無料や低コストでコストパフォーマンスを重視した一般ランクの法人カードランキングから、豊富な特典サービスが魅力のゴールドランクの法人カードランキング、ハイステータスで特別な体験が約束されるプラチナランクの法人カードランキングまで、のランク別ランキングを一挙に紹介しています。

法人カードの審査に落ちないための具体的な対策

法人カードの審査に落ちないためには、以下の対策を講じることが有効です。

法人カードの審査に落ちないための具体的な対策①

限度額を低めに申請する

法人カードの審査に落ちないための具体的な対策1つ目としては、法人カードの申請時には、限度額を設定できますが、高い限度額を設定すると求められる返済能力も高くなり、審査基準が厳しくなります。スタートアップ企業は、特に限度額を低めに設定することで、法人カードの審査通過の可能性を高めることができます。キャッシング枠もゼロに設定することをおすすめします。

法人カードの審査に落ちないための具体的な対策②

申込欄で任意の項目を空欄にしない

法人カードの審査に落ちないための具体的な対策2つ目は、申込書には必須項目と任意項目がありますが、任意項目も可能な限り記入することで信頼性を高めることができるためおすすめします。貯金金額や家族構成などの任意項目もできるだけ記入し、空欄を避けるようにしましょう。信頼性が増すことで、スタートアップ企業でも審査通過の可能性が高まります。

あわせて読みたい「法人カードの審査」に関する記事

以下の記事でも、法人カードで審査落ちする主な原因や対策について解説されています。法人カードの審査になるべく落ちたくない方やどのような対策が必要か気になる方は、あわせてご覧ください。

法人カードの審査に落ちないための具体的な対策③

住所は自宅ではなく事務所にする

法人カードの審査に落ちないための具体的な対策3つ目は、法人カードの審査では、自宅兼事務所の住所を使用している場合、事業実態が不明瞭と見なされることがあります。自宅とは別に事務所を構えることで、事業実態があると判断されやすくなります。バーチャル事務所でも専用の事務所を用意することで、スタートアップ企業が法人カードの審査に通過しやすくなるためおすすめです。

法人カードの審査に落ちないための具体的な対策④

会社の固定電話を用意する

法人カードの審査に落ちないための具体的な対策4つ目として、固定電話の有無は、会社の信頼性を評価する際に重要なポイントですので、会社の固定電話を設置されることをおすすすめします。法人カード申請時にその番号を記入することで、信頼性を高めることができます。固定電話を持つことで、事業実態が明確になり、審査通過に有利です。

お役立ちコラム編集部

簡単に固定電話の番号を取得できるサービスもあるので、固定電話を用意したいと思っている方は、そういったサービスも検討してみましょう!

法人カードの審査に落ちないための具体的な対策⑤

経営年数が3年以上になってから申し込む

法人カードの審査に落ちないための具体的な対策5つ目は、スタートアップ起業のような経営年数が短い場合は、他の要素でカバーする必要がありますが、経営年数が長いほど信頼性が高まります。経営年数が2年以上、できれば3年以上経過してから申請することをおすすめします。これにより、スタートアップ企業でも経営が安定していると判断され、審査通過の可能性が高まります。

スタートアップ企業が法人カードの審査に通過するためには、法人カードの審査基準を理解し、適切な対策を講じることをおすすめします。信用情報の改善や経営状況の安定化、事業実態の明確化など、具体的な対策を実施することで、審査通過の可能性を高めることができます。また、申し込み時には限度額を低めに設定し、申請書の記入項目をできるだけ埋めるなどの工夫も有効です。

スタートアップ企業にとって、適切な法人カードを取得することは、事業運営の効率化や資金管理の改善に大いに役立ちます。今回紹介した対策を参考に、法人カードの審査に挑戦してみてください。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

法人カード・ビジネスカード人気ランキング

まとめ

今回は、スタートアップ企業におすすめな法人カードについて徹底解説しましたがいかがでしたでしょうか。スタートアップ企業にとって、法人カードの選択は重要な決定事項の一つです。事業の効率化や経費管理の改善に大いに役立つため、慎重に選ぶことをおすすめします。

法人カードを選ぶ際のポイントとして、まずは年会費や利用限度額、付帯するサービスをしっかりと確認することが重要です。スタートアップ企業の場合、初期費用を抑えたいというニーズが強いため、年会費が無料または低額の法人カードがおすすめです。また、キャッシュフローの観点からも、利用限度額が柔軟に設定できる法人カードを選ぶと良いでしょう。

次に、法人カードの審査基準についても詳しく解説しました。スタートアップは設立年数が短いことが多いため、設立年数や経営状況が審査のハードルになることがあります。しかし、スタートアップ企業の代表者や個人事業主の信用情報が重要な要素となるため、スタートアップ企業の代表者の個人の信用情報をクリーンに保つことが審査通過の鍵となります。さらに、事業実態を明確にすることや、申し込み時には限度額を低めに設定するなど、法人カードの審査を通過するための具体的な対策も紹介しました。

法人カードの多重申し込みを避けることや、事務所の住所を自宅とは別にすること、固定電話を用意することも審査に有利に働きます。これらの対策を実行することで、スタートアップ企業でも法人カードの審査に通過しやすくなります。

最後に、法人カードは単なる支払い手段に留まらず、スタートアップ企業の事業成長のパートナーとして活用することが重要です。ポイント還元やマイル付与、各種保険サービスなど、法人カードの付帯サービスを最大限に活用して、ビジネスの効率化と成長を図ることをおすすめします。

スタートアップにとって最適な法人カードを選び、賢く活用することで、事業の成功への一歩を踏み出しましょう。スタートアップ企業の今後の成長を支えるパートナーとして、最適な法人カードを見つけてください。

法人カードおすすめ6選|スタートアップにおすすめな法人カード関連記事:

スタートアップの法人におすすめのクレジットカード 2024!個人事業主のビジネスカードまで解説